EUR/USD: Die Aufwärtstrendlinie steht zur Disposition

EUR/USD: Die Aufwärtstrendlinie steht zur Disposition

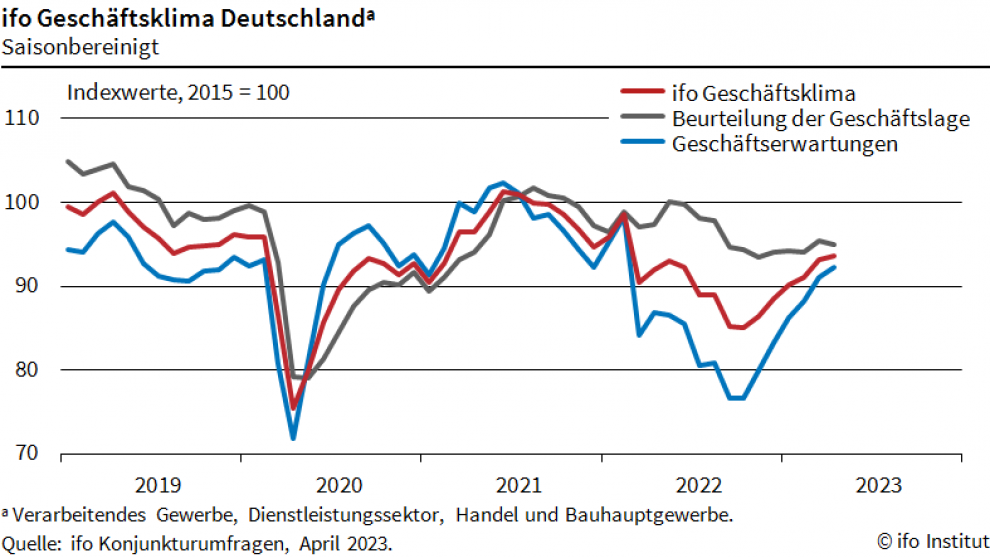

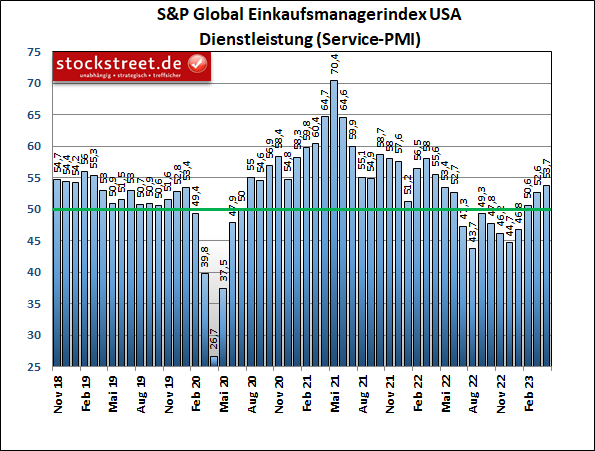

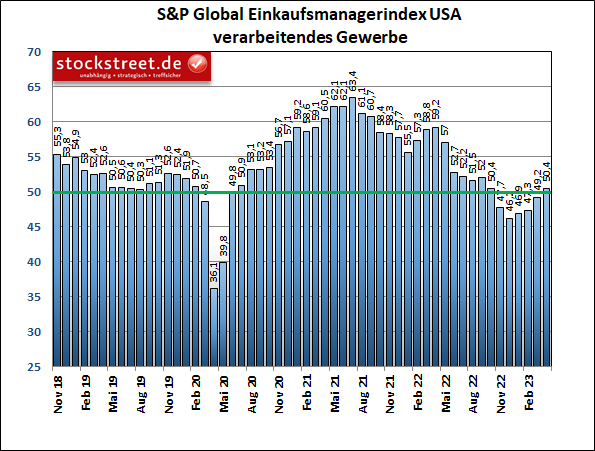

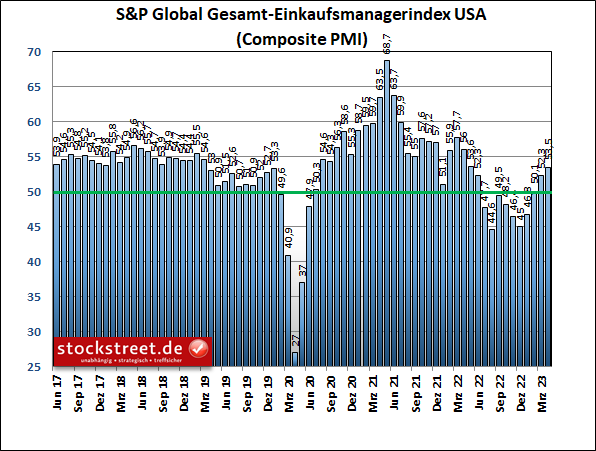

von Sven Weisenhaus Vertreter der Europäischen Zentralbank (EZB) haben jüngst wieder auf die Notwendigkeit höherer Zinsen hingewiesen. „Für unsere nächste Ratssitzung am 4. Mai deuten die aktuellen Daten darauf hin, dass wir die Zinsen wieder anheben sollten“, sagte zum Beispiel EZB-Chefvolkswirt Philip Lane Lane in einem heute veröffentlichten Interview der französischen Tageszeitung „Le Monde“. Gestern hatte bereits seine Direktoriumskollegin Isabel Schnabel gesagt, auch ein kräftiger Schritt um 0,50 Prozentpunkte sei bei dem anstehenden Treffen nicht vom Tisch. Und wenn Ökonomen mit ihrer Einschätzung richtig liegen, dann scheint ein solcher Schritt auch notwendig. Denn Volkswirte von 21 Banken sagen im Durchschnitt für April nur eine minimale Abnahme des Inflationsdrucks voraus. Die Verbraucherpreise sollen demnach um 7,3 % zum Vorjahresmonat gestiegen sein, nach +7,4 % im März. Zwar wäre das der niedrigste Stand seit August 2022, die Rate läge aber immer noch fast 4 Mal so hoch wie das Ziel der EZB von 2 %. Die Wirtschaft könnte eine erneut kräftige Zinsanhebung aus aktueller Sicht auch verkraften. Die überwiegend positiven Einkaufsmanagerdaten vom vergangenen Freitag, die auf zunehmendes Wirtschaftswachstum hindeuten, wurden gestern vom ifo-Geschäftsklimaindex bestätigt. Auch das Stimmungsbarometer vom Münchener ifo-Institut legte im April erneut zu, zum 6. Mal in Folge. Nach 93,2 Zählern im März steht es nun bei 93,6 Punkten. Damit ist die Stimmung immerhin wieder so gut wie seit Ausbruch des Ukraine-Kriegs im Februar 2022 nicht mehr.  Zwar schätzten die rund 9.000 befragten Unternehmen die aktuelle Lage etwas schlechter ein, sie blicken aber erneut optimistischer in die Zukunft. Und wenn es zukünftig mit der Konjunktur bergauf geht, dann würgen die gestiegenen Zinsen die Wirtschaftsaktivität offenbar noch nicht ab. Sie können daher im Kampf gegen die Inflation weiter angehoben werden. Die EZB muss dabei lediglich berücksichtigen, dass Zinsanhebungen erst zeitverzögert Wirkung entfalten. USA: Voraussetzungen für eine weitere Zinsanhebung gegeben Gleiches gilt für die USA, wo der Zinsgipfel wohl ebenfalls noch nicht erreicht ist. Denn auch auf der anderen Seite des Atlantiks ist die Inflation noch zu hoch und die Wirtschaft noch kräftig genug, um weitere Zinsanhebungen zu verkraften. Laut den aktuellen Einkaufsmanagerdaten von S&P Global haben die US-Dienstleistungsunternehmen im April ihr bereits solides Wachstumstempo sogar noch einmal erhöht. Der entsprechende Index (Service-PMI) legte von schon ordentlichen 52,6 (März) auf 53,7 Punkte zu und erreichte damit ein 11-Monats-Hoch.  Und das verarbeitende Gewerbe ist nach 5 Monaten Kontraktion im April auf den Wachstumskurs zurückgekehrt. Der Industrie-PMI legte von 49,2 auf 50,4 Punkte zu und notiert damit wieder oberhalb der Schwelle von 50 Zählern, ab der Wachstum signalisiert wird.  Der Gesamt-PMI – also der Einkaufsmanagerindex (PMI) für Industrie und Dienstleistung zusammen – kletterte dadurch von 52,3 auf 53,5 und erreichte damit ebenfalls ein 11-Monats-Hoch. Laut S&P Global steht dieser Wert für ein Wachstum des Bruttoinlandsprodukts (BIP) von annualisiert knapp über 2 %.  Erfreulich ist zudem: Die Neuaufträge stiegen bei US-Firmen mit der stärksten Rate seit 11 Monaten. Im März hatte es bereits ein kleines Plus gegeben, nachdem der Jahresauftakt noch von Rückgängen geprägt war. Dabei hinkt auch hier das verarbeitende Gewerbe dem Dienstleistungssektor hinterher, da sich die Industrie erst im April über das erste Auftragsplus seit 7 Monaten freuen konnte. Problematisch für die US-Notenbank Fed ist allerdings: Die April-Daten deuten auf wieder steigende Ein- und Verkaufspreise sowohl bei den Herstellern als auch den Dienstleistern hin, nachdem der Inflationsdruck im Februar und März abgenommen hatte. Bei den Dienstleistern war der Preisanstieg sogar der stärkste seit vergangenem August. Interessant ist dabei, dass die Unternehmen auch höhere Kosten durch die gestiegenen Zinsen (Kreditkosten) an die Kunden weiterreichen. Die höheren Leitzinsen führen also in diesem Bereich paradoxerweise zu höherer Inflation. Dennoch wird die Zentralbank in den USA den Leitzins wohl ein weiteres Mal anheben (müssen), um im Kampf gegen die hartnäckige Inflation nicht nachzulassen. Und sie kann diesen Schritt auch gehen, weil es die Stärke der Wirtschaft hergibt, zumal das auch für den Arbeitsmarkt gilt (Stichwort: Lohn-Preis-Spirale). Die Fed steht vorm Zins-Gipfel, die EZB noch nicht In den USA dürfte die Notwendigkeit und damit das Potential für weitere Zinsanhebungen aufgrund des schon erhöhten Niveaus im Vergleich zur Eurozone aber gering sein. Zumal die Wirtschaft noch mit diversen Problemen zu kämpfen hat und der konjunkturelle Aufschwung derzeit ein zartes Pflänzchen ist. Der Markt geht aktuell davon aus, dass die Fed nur noch ein Mal an der Zinsschraube dreht (+0,25 Prozentpunkte). Die EZB könnte dagegen durchaus noch drei Anhebungen vornehmen. Die Zinsdifferenz zwischen Dollar und Euro wird also weiter schmelzen. Der EUR/USD dürfte weiter zulegen, nach einem Rücksetzer Und das erklärt die anhaltende Stärke des Euro gegenüber dem US-Dollar. Der Ende September begonnene Aufwärtstrend ist beim EUR/USD immer noch klar intakt. Denn der Wechselkurs konnte oberhalb der Aufwärtstrendlinie (dick grün im folgenden Chart) weiter zulegen und das markante Hoch vom 2. Februar bei 1,1034 USD überwinden, wenn auch noch nicht nachhaltig.  In der vorangegangenen EUR/USD-Analyse vom 31. März hatte ich geschrieben, dass die Euro-Bullen solange am Ball bleiben, wie die Tiefs aus 2015 bei 1,0518 USD nicht unterschritten werden. Und tatsächlich haben sich die Bullen das Ruder nicht aus der Hand nehmen lassen. Stattdessen hievten sie den Kurs des Währungspaares auf ein neues 12-Monats-Hoch. Zudem hatte ich Ende März darauf hingewiesen, dass der Wechselkurs zum zweiten Mal das 50 %-Fibonacci-Retracement (dicke graue Linien im folgenden Chart) der Abwärtsbewegung anlief, die von Anfang 2021 bis Herbst 2022 zu herben Kursverlusten führte. „Und nach meinen Beobachtungen wird diese Marke häufig im zweiten Anlauf gebrochen“, hieß es dazu. Auch mit dieser Einschätzung lag ich richtig (siehe grüne Ellipse).  Da der Kurs damit auch eine wichtige Abwärtstrendlinie gebrochen hat (dick rot), ist nun das 61,80er Retracement bei 1,12746 USD erreichbar. Und solange sich am Zinsausblick der Notenbanken nichts ändert, dürfte sich die Aufwärtstendenz in diese Richtung auch fortsetzen. Allerdings glaube ich nicht, dass die Marke erreicht werden kann, ohne dass zuvor die Aufwärtstrendlinie gebrochen wird (dick grün). Denn der EUR/USD ist immer noch charttechnisch überkauft, durch das neue Trendhoch sogar wieder stärker als bereits Ende März. Und die Aufwärtstrendlinie verläuft recht steil. Ich erwarte daher einen baldigen Rücksetzer, zumindest bis auf ca. 1,08 USD. Mit diesem wird die Aufwärtsbewegung zwar nicht beendet, aber wahrscheinlich entschleunigt. Und daher sollte man sich überlegen, bei kurzfristigen, spekulativen Long-Positionen nun einen engen Stop-Loss zu platzieren, zum Beispiel entlang der Aufwärtstrendlinie. Wird dieser ausgeführt, könnte man den Trade bei ca. 1,08 USD (günstiger) zurück ins Depot holen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|