EUR/USD: Fed und EZB legen sich bei ihren Zinspfaden fest

EUR/USD: Fed und EZB legen sich bei ihren Zinspfaden fest

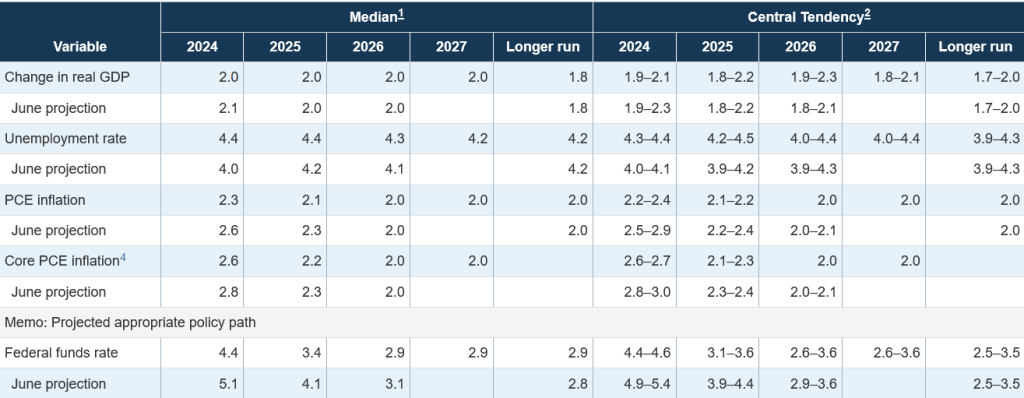

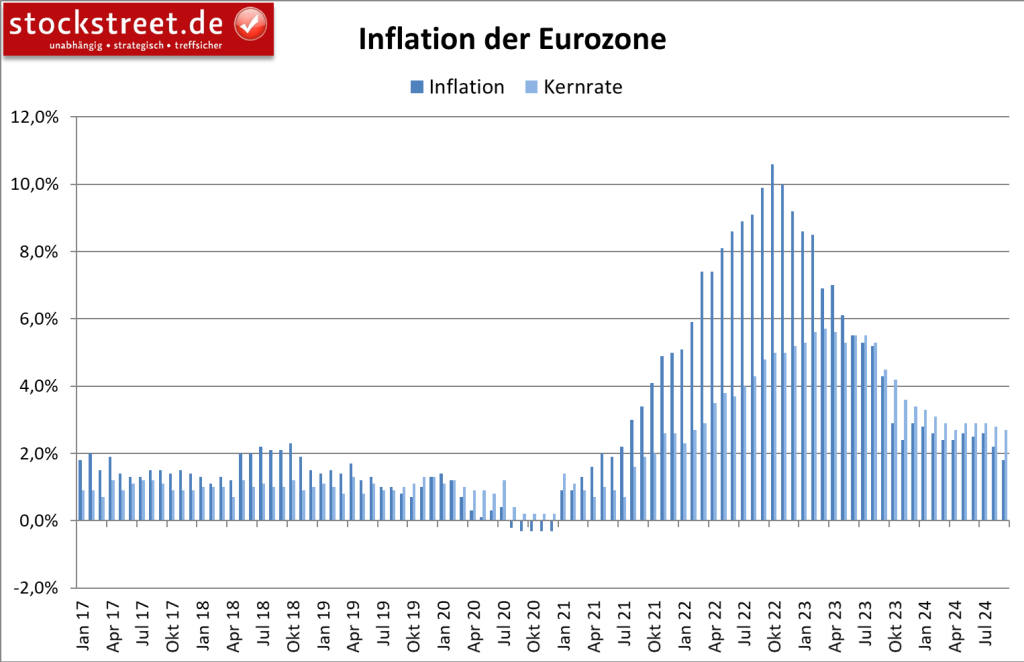

von Sven Weisenhaus US-Notenbankchef Jerome Powell hat gestern auf einer Finanzkonferenz in Nashville erklärt, dass er im laufenden Jahr noch mit zwei weiteren Zinssenkungen um insgesamt 50 Basispunkte rechnet. Damit bestätigte er die Projektionen aus der letzten Sitzung des Federal Open Market Committee (FOMC) vom 18. September, wonach die Währungshüter auch mehrheitlich den Zinsausblick gegeben hatten, das geldpolitische Niveau bis Jahresende noch um einen halben Prozentpunkt auf eine Spanne von 4,4 % bis 4,6 % senken zu wollen, von aktuell 4,75 % bis 5,00 %.  Kurz zuvor hatte es schon ähnliche Hinweise von der Europäischen Zentralbank (EZB) gegeben. Die jüngste Entwicklung der Verbraucherpreise habe das Vertrauen gestärkt, dass die Teuerung zeitnah den angestrebten Zielwert erreichen könne, sagte EZB-Chefin Christine Lagarde. Dies werde bei der anstehenden Zinssitzung im Oktober berücksichtigt, so Lagarde. Diese Aussagen gelten als deutlicher Hinweis, dass die EZB doch schon im heute angelaufenen Monat erneut und damit zum dritten Mal die Zinsen senken wird, statt erst wieder im Dezember, wenn neue Projektionen der EZB-Volkswirte vorliegen. Inflation der Eurozone sinkt unter das EZB-Ziel Rückenwind für diese Erwartung kam von den heutigen Inflationsdaten. Denn aus einer ersten Schnellschätzung von Eurostat geht hervor, dass die jährliche Inflation im Euroraum im September auf 1,8 % nachgegeben hat, von 2,2% im August und 2,6 % im Juli. Erstmals seit Juni 2021 liegt die Jahresrate damit unterhalb des EZB-Ziels von 2 %.  Die Kernrate hat dieses Ziel zwar mit aktuell 2,7 % noch nicht erreicht, aber auch sie scheint mit dem zweiten Rückgang in Folge (August: 2,8 %) ihre Abwärtstendenz auch wieder aufgenommen zu haben, nachdem sie im Mai, Juni und Juli bei 2,9 % verharrte. Auch die Inflationserwartungen sind wieder gesunken Außerdem sind die mittelfristigen Inflationserwartungen der Verbraucher in der Euro-Zone einer aktuellen EZB-Umfrage zufolge im August auf den niedrigsten Wert seit September 2021 gesunken. Wie die Notenbank am Freitag berichtete, rechnen Konsumenten im Mittel (Median) damit, dass die Inflation auf Zwölf-Monats-Sicht bei 2,7 % liegen wird. Im Juli hatten die Verbraucher zum dritten Mal in Folge noch 2,8 % veranschlagt. Die Teuerungsrate auf 3-Jahres-Sicht sahen sie in der August-Umfrage wieder bei 2,3 %, wie schon im Juni, nachdem es in der Juli-Umfrage einen leichten Anstieg auf 2,4 % gegeben hatte, der aber offenbar vorübergehend war. Gleichbleibende Zinsdifferenz könnte die EUR/USD-Tendenz festigen Die geldpolitischen Pfade der beiden Notenbanken scheinen somit bis auf Weiteres überraschend klar festgelegt zu sein. Die Leitzinsen werden zumindest bis Jahresende wahrscheinlich nahezu im Gleichschritt weiter gesenkt. Dadurch bleibt die Zinsdifferenz zwischen Euro und US-Dollar erhalten. Und somit könnte sich der Wechselkurs auf seinem aktuellen Niveau einpendeln.  Die vorherigen Kursgewinne würden dadurch „verdaut“. Und die Konsolidierung könnte die Grundlage für eine Fortsetzung der großen Trendwende bereiten (siehe dazu auch „EUR/USD: Aus einer Seitwärts- in eine Aufwärtstendenz?“). Mit Long-Positionen profitieren Leser des Chartanalyse-Dienstes „Target-Trend-Spezial“ haben dazu heute bereits eine frische Chartanalyse erhalten. Und sie sind bei Befolgung meiner Hinweise zum Trading mit Long-Positionen auf den EUR/USD im Markt. Aufgrund der dynamischen Aufwärtsbewegung von Anfang bis Mitte Juli hatte sich ein neuer Long-Trade angeboten, als das Hoch von Anfang Juni bei 1,0916 USD überschritten wurde. Und zu diesem Trade hatte ich heute geraten, einen zuvor bereits auf Einstiegskurs platzierten Stop-Loss bis an das Tief vom 11. September bei rund 1,10 USD nachzuziehen. Dadurch kann man die weitere Entwicklung nun sehr gelassen beobachten und sich bei einer Fortsetzung der großen Trendwende sogar über höhere Gewinne freuen. Was gegen eine baldige Fortsetzung der Trendwende sprechen würde Fällt der EUR/USD in seine Seitwärtsspanne (gelb) zurück, kann sich die mögliche große Trendwende noch etwas hinziehen. An dieser muss man erst zweifeln, wenn die Kurse auch unter die alten horizontalen Widerstände bei 1,0916 bzw. 1,08882 USD geraten. Dann wäre der Wechselkurs in den Bereich der Bodenbildung der Wendeformation (grüner Bogen) zurückgerutscht. Und in diesem Fall müsste man damit rechnen, dass es bei einer Seitwärtstendenz bleibt, was durchaus auch zu der gleichbleibenden Zinsdifferenz passen würde. Dieses Szenario wird auch wahrscheinlich, wenn sich die Perspektiven für die Euro-Wirtschaft im Vergleich zur Konjunktur in den USA stärker eintrüben. Denn die Geldpolitik ist bekanntlich nicht der einzige Faktor, der sich auf die Wechselkurse auswirkt.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|