EUR/USD und Bund-Future: Zinssenkungsfantasien mit kräftigem Dämpfer

EUR/USD und Bund-Future: Zinssenkungsfantasien mit kräftigem Dämpfer

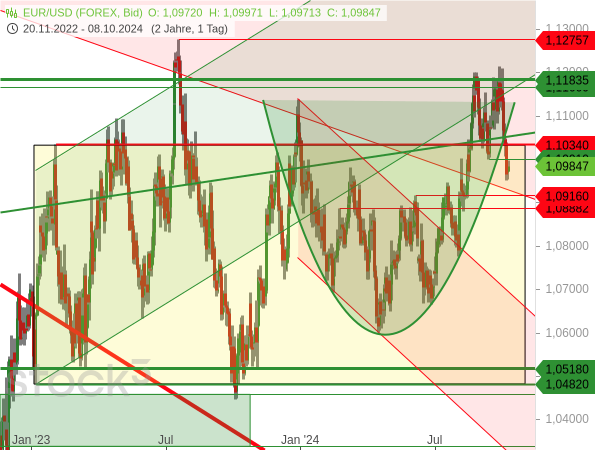

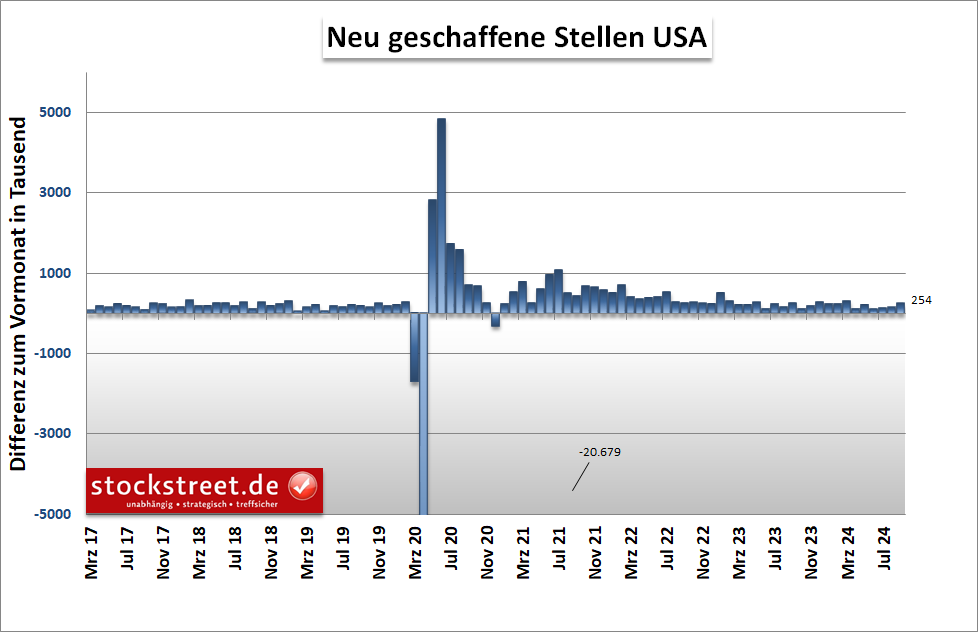

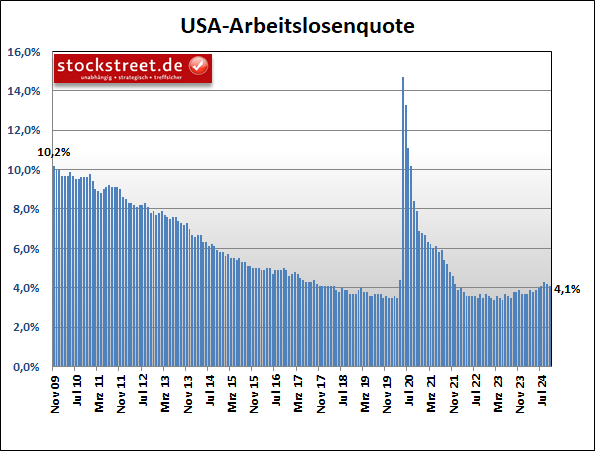

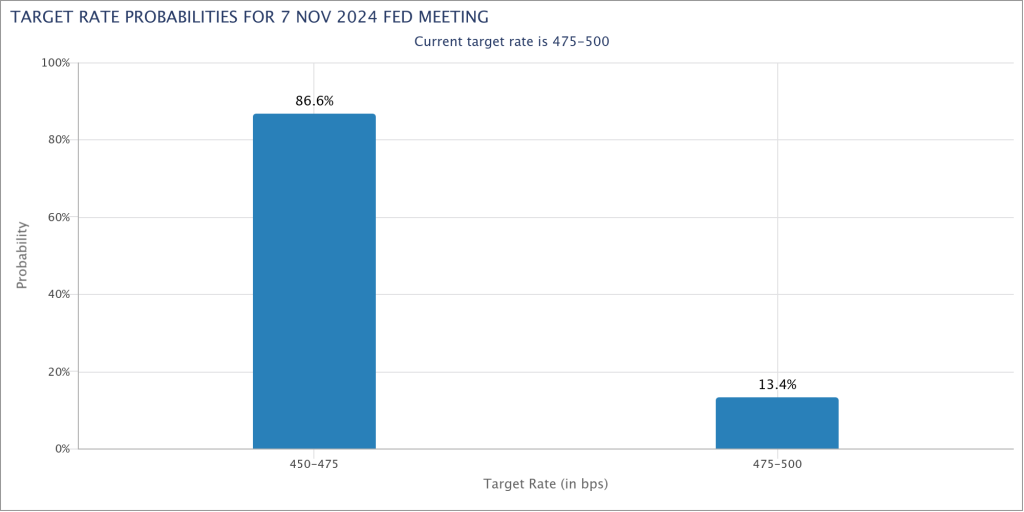

von Sven Weisenhaus Der EUR/USD hat in der vergangenen Woche mit hoher Geschwindigkeit nachgegeben und dabei diverse bearishe Signale gesendet. Denn der Wechselkurs hat die bogenförmige Trendwendeformation verlassen (grün im folgenden Chart) und ist in die Seitwärtsspanne (gelb) sowie unter das Zwischentief vom 12. September bei rund 1,10 USD zurückgefallen.  Dadurch wurde nicht nur der mögliche Long-Trade (mit einem kleinen Gewinn) ausgestoppt, über den ich zuletzt vor genau einer Woche berichtet hatte (siehe „EUR/USD: Fed und EZB legen sich bei ihren Zinspfaden fest“), sondern auch eine Art Doppeltop an den alten horizontalen Unterstützungen bei 1,1166 und 1,11835 USD vollendet (grün). Fortsetzung der Seitwärtstendenz, statt der Trendwende? Und somit dürfte sich die mögliche große Trendwende nun wie beschrieben noch etwas hinziehen, sofern sie überhaupt noch stattfindet. An dieser muss man zwar weiterhin erst zweifeln, wenn der EUR/USD auch unter die alten horizontalen Widerstände bei 1,0916 bzw. 1,08882 USD gerät, doch die Euro-Wirtschaft schneidet im Vergleich zur Konjunktur in den USA wie befürchtet schlechter ab. Und daher ist nun das Szenario wahrscheinlicher, wonach es bei der Seitwärtstendenz des Währungspaares bleibt. Starke Arbeitsmarktdaten aus den USA Der Grund dafür liegt nicht in einem schlechteren Ausblick für die Konjunktur der Eurozone, sondern in einer deutlich besseren Entwicklung der US-Wirtschaft. Unter anderem wurden auf dem Arbeitsmarkt der Vereinigten Staaten mehr als doppelt so viele neue Stellen geschaffen wie erwartet. Statt 147.000 waren es im September 254.000. Und die Werte der beiden Vormonate wurden um insgesamt 72.000 nach oben revidiert.  Angesichts der teilweise extremen Revisionen dieser Daten sind Zweifel an der tatsächlichen Stärke des US-Arbeitsmarktes berechtigt. Zur Erinnerung: Das Arbeitsministerium in Washington hatte am 21. August seine Schätzung für die Gesamtbeschäftigung von April 2023 bis März 2024 um 818.000 (!) Stellen nach unten korrigiert. Das sind durchschnittlich 68.000 pro Monat. Doch den Anlegern kommt es darauf offensichtlich derzeit nicht an. Für sie gilt nur: Die Erwartungen für den September-Bericht wurden massiv übertroffen. Zumal auch noch die Arbeitslosenquote überraschend auf 4,1 % gesunken ist – das zweite Mal in Folge – obwohl man mit einem unveränderten Wert von 4,2 % gerechnet hatte.  Und so stellt sich natürlich die Frage, ob es die große Zinssenkung der US-Notenbank vom 18. September überhaupt gebraucht hätte. Vor allem die Zweifel an der Verfassung der US-Wirtschaft, die dadurch geschürt wurden, hätte man sich offenbar sparen können. Zinssenkungsfantasien haben kräftigen Dämpfer erhalten Jedenfalls erscheinen weitere große Zinsschritte nun unnötig. Für die Sitzung im November wird aktuell mit einer Wahrscheinlichkeit von fast 90 % „nur“ ein kleiner Zinsschritt erwartet.

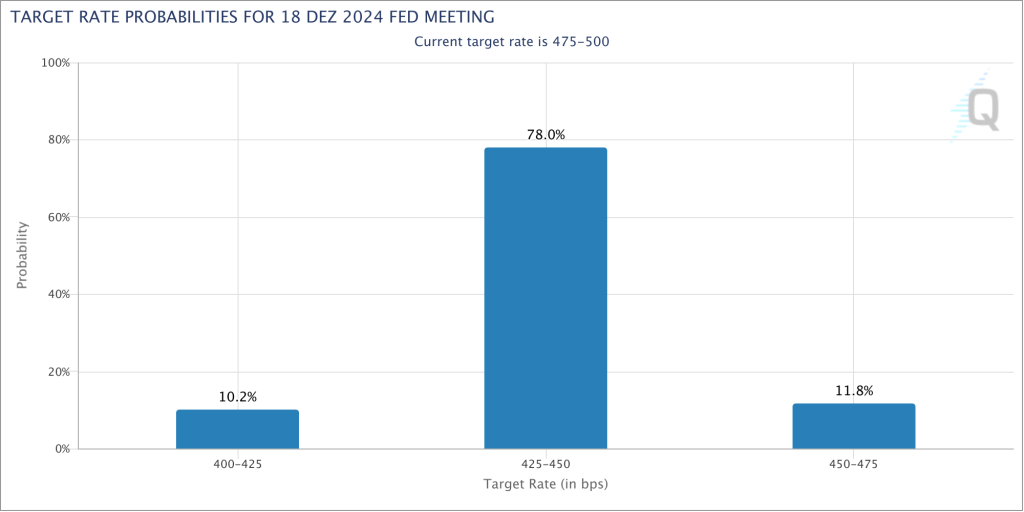

(Quelle: CME Group) Und für Dezember ist eine weitere Senkung um moderate 25 Basispunkte mit fast 80 % eingepreist.

(Quelle: CME Group) Im Vergleich zu den Zinserwartungen, die noch vor den Arbeitsmarktdaten herrschten, ist das eine deutliche Mäßigung. Die Anleger liegen damit nun auf einer Linie mit den Währungshütern (siehe „EUR/USD: Fed und EZB legen sich bei ihren Zinspfaden fest“). Sie gehen also nun von weniger Zinssenkungen aus als zuvor. Und das hat den Dollar gestärkt, weshalb der EUR/USD nachgegeben hat. Weniger Tempo am Anleihemarkt Die reduzierten Zinssenkungsfantasien spiegeln sich auch auf dem Anleihemarkt wider. Die Rendite der am Markt vielbeachteten 10-jährigen US-Staatsanleihen hat sich seit den Arbeitsmarktdaten kräftig erholt.  Vielleicht erinnern Sie sich: Schon im April hatte ich erwartet, dass die Kurse am Anleihemarkt in eine „moderate Aufwärtstendenz“ gehen werden (siehe „Der Bund-Future geht in die erwartete Seitwärtstendenz über“). Dementsprechend sollten die Renditen moderat abwärts laufen. Und diese Tendenz scheint sich langsam zu etablieren.  Das gilt auch für unseren heimischen Anleihemarkt: Denn der Bund-Future hat jüngst eine wichtige Aufwärtstrendlinie gebrochen (siehe roter Pfeil im folgenden Chart). Die bisherige Aufwärtstendenz dürfte sich damit entschleunigen und zukünftig moderater verlaufen.  Ich könnte mir vorstellen, dass sich der Bund-Future nun zunächst noch eine Weile in der aktuellen Range zwischen ca. 133,21 und 136,29 Punkten aufhält. Dazu muss nun abgewartet werden, ob das Hoch vom 14. Juni auch beim aktuellen Rücksetzer als Unterstützung dient, wie schon Anfang September. Chancen für einen neuen Long-Trade auf den Bund-Future Damals war die Aufwärtstrendlinie allerdings noch intakt und bildete mit dem Hoch zusammen eine Kreuzunterstützung. Die Bullen könnten es nun also etwas schwerer haben, den Kursrückgang zu beenden. Wenn dies aber gelingt, könnte sich ein neuer Long-Trade anbieten mit Kursziel 136,29 Punkten. Denn die Zinssenkungen der Europäischen Zentralbank (EZB) werden sich aller Voraussicht nach fortsetzen, was die Anleihekurse tendenziell wieder nach oben treiben sollte, wenn auch in einem moderaten Tempo. Bei 136,29 Zählern könnten die Kurse dabei für eine Weile gedeckelt sein, weil auf diesem Niveau am 1. Februar ein markantes Zwischenhoch gebildet wurde, an dem der Bund-Future sowohl am 5. August als auch am 2. Oktober mit jeweils dynamischen Bewegungen abgeprallt ist. Ähnlich wie beim EUR/USD, hat sich dadurch auch beim Bund-Future ein Doppeltop gebildet. Und dieses stellt nun eine hohe Hürde für die Bullen dar. Fazit Der US-Arbeitsmarktbericht hat den Zinssenkungsfantasien der Anleger einen deutlichen Dämpfer verpasst. Das hat sowohl den Aufwärtsdrang des Euro als auch des Bund-Future beendet – zumindest vorläufig.

Beim EUR/USD wird sich daher die Trendwende noch etwas hinziehen oder gar die Seitwärtstendenz fortsetzen. Solange unklar ist, wofür sich der Markt entscheidet, bietet sich hier kein neuer Trade an.

Beim Bund-Future sollte der Aufwärtstrend nun wie erwartet flacher verlaufen. Da die Aufwärtstendenz aber grundsätzlich erhalten bleiben dürfte, bietet sich nach dem aktuellen Rücksetzer ein neuer Long-Trade an.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|