Europäische Unternehmen im Vergleich zur US-Konkurrenz

Europäische Unternehmen im Vergleich zur US-Konkurrenz

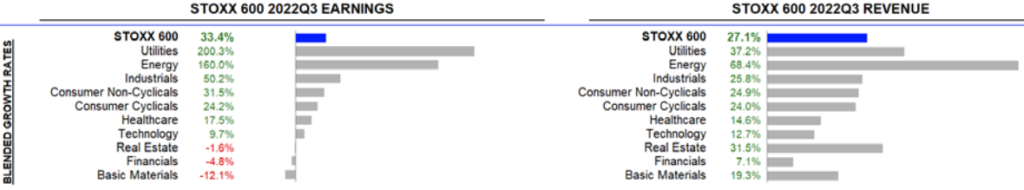

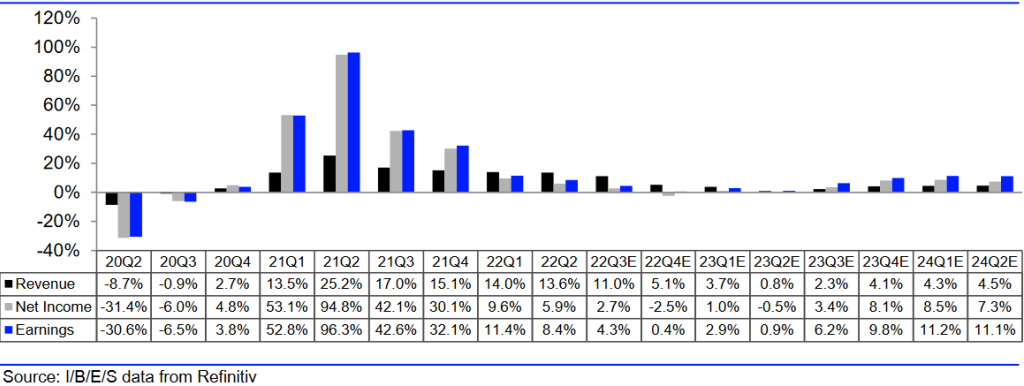

von Sven Weisenhaus Über die wirtschaftliche Entwicklung in den USA sollten Sie nach einer Lektüre der jüngsten Börse-Intern-Ausgaben bestens Bescheid wissen. Auch über den Verlauf der Berichtssaison wurden Sie umfassend informiert (siehe u. a. Börse-Intern vom 8. November). Und vor diesem Hintergrund habe ich die jüngsten Kursentwicklungen der Aktienindizes eingeordnet, sowohl aus charttechnischer Sicht als auch im Hinblick auf die fundamentale Bewertung. Doch wie sieht es eigentlich hierzulande aus? S&P 500 und STOXX 600 im Vergleich Unternehmen aus dem europäischen Aktienindex STOXX 600 haben für das dritte Quartal 2022 hohe Umsatz- und Gewinnzuwächse gemeldet. Laut Daten von Refinitiv legten die Umsätze im Vergleich zum Vorjahr um 27,1 % zu, die Gewinne sogar um 33,4 %.

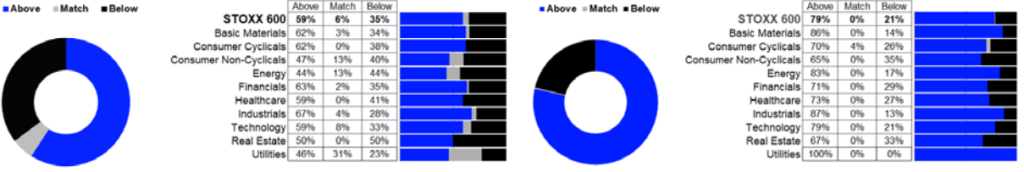

(Quelle: Refinitiv) Das ist wesentlich mehr als bei der Konkurrenz aus dem S&P 500. Zur Erinnerung: Hier lag das Gewinnwachstum zuletzt bei „nur“ 4,3 % (siehe auch Börse-Intern vom 8. November), bei einem Umsatzwachstum von immerhin 11,0 %. Dabei wurden die Prognosen in ähnlicher Weise geschlagen. Beim S&P 500 übertrafen die Unternehmensgewinne in 71 % der Fälle die Erwartungen, beim STOXX 600 sind es 59 % (Durchschnitt seit 2012: 53 %). Hier liegen die USA also vor Europa. Beim Umsatz ist es hingegen umgekehrt. Beim S&P 500 liegt die Quote bei 70 %, beim STOXX 600 sind es 79 % (Durchschnitt seit 2012: 58 %).

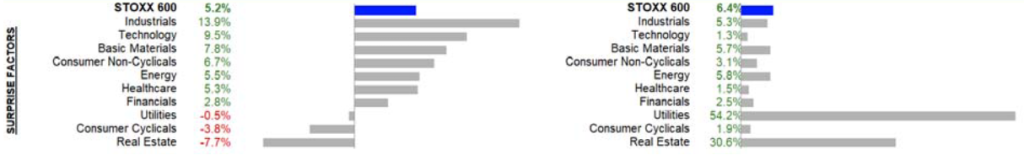

(Quelle: Refinitiv) Dabei fielen beim S&P 500 die Gewinne um 3,5 % und die Umsätze um 1,9 % über den Analystenschätzungen aus, beim STOXX 600 lauten die Vergleichswerte 5,2 % (Durchschnitt seit 2012: +5,7 %) bzw. 6,4 % (Durchschnitt seit 2012: +1,4 %).

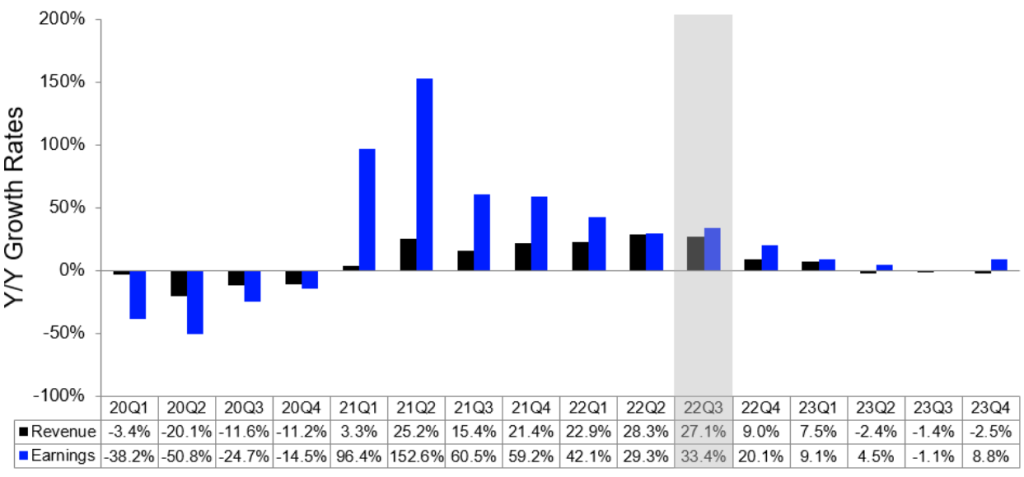

(Quelle: Refinitiv) Das starke Gewinnwachstum der europäischen Unternehmen, das noch zur Aufholjagd nach dem Einbruch im Zuge der Corona-Pandemie gehört, ist damit noch nicht zu Ende. Zumindest im Schlussquartal 2022 bleibt das Wachstum mit +9,0 % beim Umsatz und +20,1 % beim Gewinn hoch – so zumindest die Schätzungen der Analysten. Und auch im Auftaktquartal 2023 können sich die erwarteten Wachstumsraten mit +7,5 % bzw. +9,1 % sehen lassen.

(Quelle: Refinitiv) Zum Vergleich: Das Jahr 2022 soll im S&P 500 laut Refinitiv-Daten mit einem Umsatzwachstum von 5,1 % und einem Gewinnwachstum von 0,4 % im vierten Quartal enden. Und das Jahr 2023 soll mit 3,7 % mehr Umsatz und 2,9 % mehr Gewinn im ersten Quartal starten.

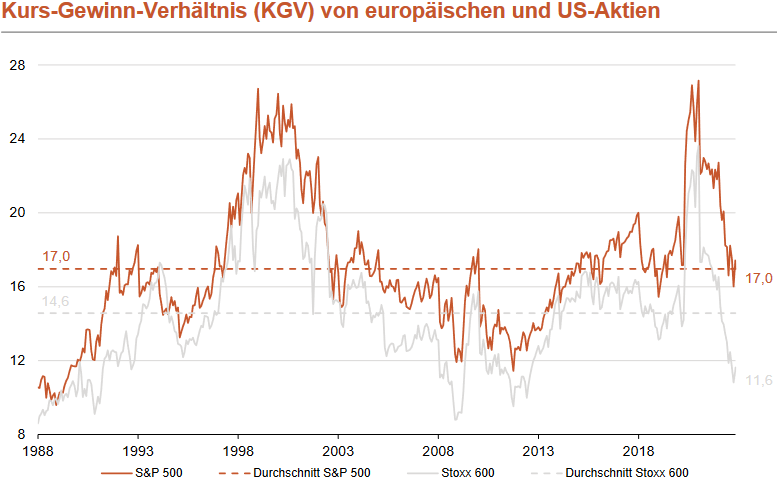

(Quelle: Refinitiv) Erst danach holen US-Unternehmen gegenüber der europäischen Konkurrenz beim Wachstum wieder auf. Fast 20 % Wachstum mit einem billigen KGV von 11,6 zu haben Deutschlands börsennotierte Unternehmen aus dem STOXX 600 erzielten im 3. Quartal 2022 übrigens ein Gewinnwachstum von 18 % (STOXX 600 gesamt: 33,4 %). Und im Gesamtjahr 2022 soll das durchschnittliche Gewinnwachstum aller Unternehmen aus dem STOXX 600 bei 19,0 % liegen (bei einem Umsatzwachstum von 18,5 %). Zur Erinnerung und zur Einordnung: Das Kurs-Gewinn-Verhältnis (KGV) des STOXX 600 liegt bei 11,6 und damit weit unter dem historischen Durchschnitt von 14,6, wie ich bereits in der Börse-Intern-Ausgabe vom 11. November anhand folgender Grafik der Berenberg Bank berichtet hatte.

(Quelle: Berenberg Bank) „Daher werte ich die Kursrally im DAX, im Euro STOXX 50 und im STOXX 600 gegenüber den US-Indizes anders. Denn hierzulande halte ich die aktuellen Kursgewinne angesichts der fundamentalen Bewertung für absolut gerechtfertigt, zumindest in dem Ausmaß. Die Geschwindigkeit ist hingegen auch hier als Übertreibung zu werten, wie beim Dow Jones“, war dazu zu lesen. 17 % Gewinn im Bärenmarkt Kein Wunder also, dass ich im Stockstreet-Börsenbrief „Börse-Intern Premium“ derzeit ausschließlich auf günstig bewertete Unternehmen aus Deutschland setze, während ich zugleich eine Short-Position auf den Dow Jones im Depot habe. Und der Erfolg gibt mir Recht. Abonnenten konnten heute in der Wochenausgabe lesen, dass das Depot im laufenden Jahr schon um mehr als 17 % zugelegt hat – und das in einem schon seit 11 Monaten anhaltenden Bärenmarkt! Mehr als 44 % Outperformance Gegenüber dem DAX konnte dadurch eine Outperformance von mehr als 27 % erreicht werden. Denn das Minus des deutschen Leitindex beträgt im laufenden Jahr aktuell immerhin noch mehr als 10 %. Noch gravierender ist der Unterschied zu den Indizes MDAX und SDAX, in denen die meisten Titel im aktuellen Depot vertreten sind. Denn das Minus des MDAX beträgt 2022 mehr als 27 %, beim SDAX sind es mehr als 25 %. Die Outperformance des Depots liegt hier also bei mehr als 42 % bzw. 44 %. Stellt sich für mich eigentlich nur die Frage, warum es immer noch „Börse-Intern“-Leser gibt, die kein Abonnement des „Börse-Intern Premium“ haben. Wenn Sie dazu gehören, können Sie dies JETZT HIER ändern.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|