Europas Banken unter Druck – zu Recht?

Europas Banken unter Druck – zu Recht?

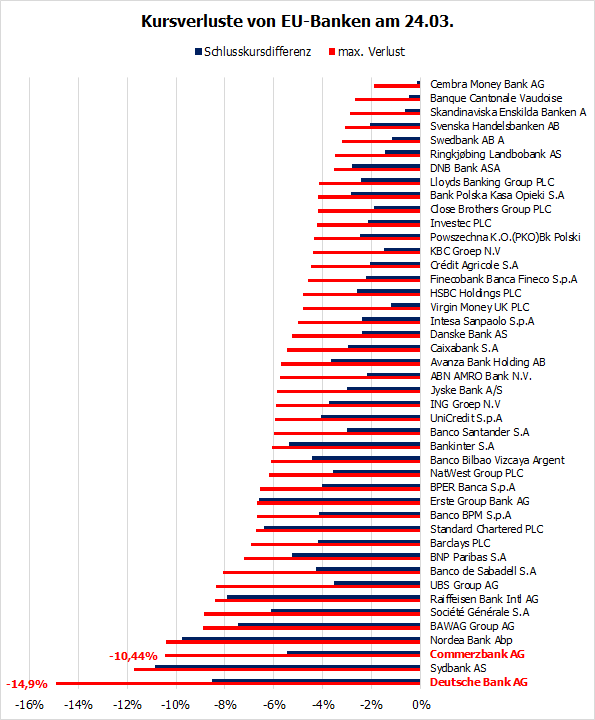

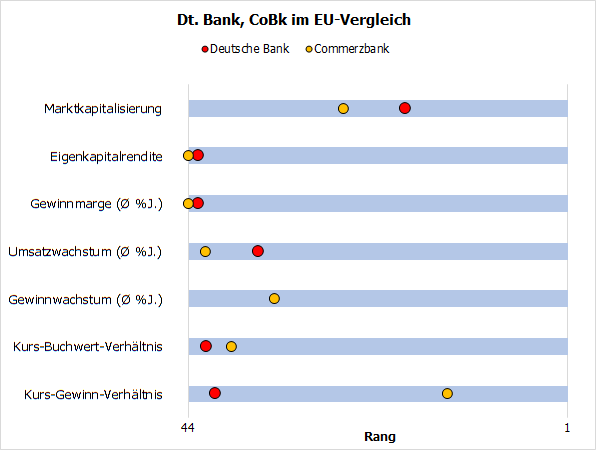

von Torsten Ewert Sehr verehrte Leserinnen und Leser, die Bankenkrise geht weiter. Zumindest an der Börse. Am Mittwoch und Donnerstag knickten die Kurse des Regional Banking Index in den USA nach kurzer Erholung wieder ein. Neuer Verkaufsdruck – nicht nur bei US-Regionalbanken Am Freitag markierte dieser Index sogar ein neues Tief, erholte sich aber im Handelsverlauf wieder:  Am Freitag griff die Krise auch erneut auf die europäischen Bankaktien über. Sie erlitten z.T. heftige Verluste. Besonders betroffen waren unter anderem die Deutsche Bank und die Commerzbank, die zwischenzeitlich prozentual zweistellige Verluste hinnehmen mussten und damit am Ende der Tagesrangliste vom Freitag lagen:  Quelle: eigene Darstellung nach Daten von VWD Wie in den USA setzte im Tagesverlauf eine Gegenbewegung ein, welche die Maximalverluste nahezu halbierte. Dennoch waren die Banken in Europa wieder einmal der mit Abstand schwächste Sektor. Sind die Banken in Europa wirklich robuster als in den USA? Wie immer in solchen Fällen stellt sich die Frage nach den möglichen Gründen. Konkrete Nachrichten dazu gab es nicht. Und nach wie vor werden Analysten, Aufsichtsbehörden und Politiker nicht müde zu betonen, dass gerade die europäischen Institute vergleichsweise gut aufgestellt sind. Zudem sei die Credit Suisse ein Einzelfall und kein Indiz für eine generelle Schwäche europäischer Banken. Beides mag stimmen, verlangt aber nach einer Differenzierung. So ist die Regulierung in Teilen schärfer als in den USA. Das hat die Banken zwar zu einer besseren Kapitalausstattung gezwungen, aber ihr Wachstum und vor allem ihren Gewinn gedrückt. Kapital ist in der Regel gebunden. Darauf kann ein Unternehmen also nicht zurückgreifen, um eine Krise zu bekämpfen. Das haben wir bei SVB und Co. in den USA gesehen: Es gab kein Kapital-, sondern ein Liquiditätsproblem. Die Liquidität wird aber vor allem durch den Cashflow bestimmt. Und der war in den vergangenen Jahren eher mager. Grund dafür waren nicht zuletzt die Niedrigzinsen, wodurch die Margen der Banken massiv gedrückt wurden. Von Banken, Skandalen, Bankskandalen und Skandalbanken Das hat dazu geführt, dass viele Banken permanent sparen mussten und daher kein Geld für nötige Investitionen haben. So haben sich etliche europäische Banken in den vergangenen Jahren aus Deutschland zurückgezogen – und damit auf die entsprechenden Umsätze verzichtet. Von Deutscher Bank und Commerzbank hört man zudem immer wieder, dass sie Probleme mit ihren IT-Systemen haben. Ein Teil dieser Probleme mag hausgemacht sein, aber unter dem Strich hinken die hiesigen Banken den heutigen technischen Möglichkeiten deutlich hinterher – Stichwort „Digitalisierung“. Hinzu kommt, dass die Credit Suisse eben kein Einzelfall ist, was Skandale betrifft. Sie mag ein Extrembeispiel sein, aber die Deutsche Bank hat auch eine unrühmliche lange Skandalhistorie. Das gilt auch für viele andere Institute, gerade in Deutschland, wo die Cum-Ex- und Ex-Ex-Affären immer noch nicht vollständig aufgeklärt und aufgearbeitet sind. Jeder dieser Skandale hat zudem hohe Strafen gekostet – Geld, dass für andere wichtige Aufgaben fehlt; siehe oben. Schwache fundamentale Performance fordert die Märkte heraus Formal mögen also europäische Banken robust sein, aber bestimmte Randbedingungen und in vielen Fällen eigene Verfehlungen schwächen ihre Position unnötig. Diese schwache Performance fordert die Märkte heraus und sie testen einfach mal, wie belastbar die Unternehmen tatsächlich sind. Aus meiner Sicht nutzen einige große Marktteilnehmer die Gelegenheit für einen „Stresstest“. Und dass sie sich dabei vor allem die deutschen Institute vornehmen, ist kein Zufall. Ein kurzer Blick auf ein paar simple Kennziffern offenbart, dass Deutsche Bank und Commerzbank die schwächsten Glieder der Ketter sind:  Quellen: eigene Darstellung mit Daten von FT und Morningstar Die blauen Balken symbolisieren die Bandbreite für jedes Kriterium, in der sich die jeweiligen Werte der oben genannten 44 europäischen Banken bewegen. Die roten bzw. gelben Punkten markieren die entsprechenden Werte von Deutscher Bank und Commerzbank. Der Bedeutungsverlust der Deutschen Bank ist bereits bei der Marktkapitalisierung zu sehen: Jahrzehntelang war Deutschlands größte Bank auch in Europa führend und hielt dadurch zumindest Anschluss an die weltweit führenden Banken. Inzwischen gehört sie aber auch auf dem eigenen Kontinent nur noch zum Mittelfeld. Eine verständliche und berechtigte, aber sehr gefährliche Attacke Bei den anderen, fundamentalen Kennzahlen liegen die deutschen Banken dagegen klar im hinteren Drittel. Und auch die Meinung der Anleger zu beiden Banken ist eher niederschmetternd: Sie haben niedrige Bewertungen (hier: KGV und KBV) aber das lockt die Investoren nicht in die Aktien. Die niedrigen Bewertungen sind also eher Ausdruck der Abneigung, kein Kaufargument. So verständlich und zum Teil berechtigt also die jüngste Attacke der Märkte auf Deutsche Bank und Co. ist, so gefährlich und damit kritikwürdig ist sie auch. Ich habe schon in der Vorwoche darauf hingewiesen, dass man auch an der Börse vorsichtig damit sein soll, was man sich wünscht (siehe Börse-Intern vom 20.03.2023). Das gilt auch in diesem Fall. Denn sofern doch „irgendetwas“ schiefgeht bei dieser Attacke und eine weitere Großbank „gerettet“ werden muss, könnte doch noch eine Lawine losgetreten werden, die letztlich niemand erleben will – auch die Initiatoren nicht. Wer das Bankenbashing an der Börse stoppen kann Dennoch dürften die Attacken weitergehen. Und nur der Markt selbst kann dieses Bankenbashing an der Börse stoppen. Und zwar, indem die Abschläge, die provoziert werden, von anderen Anlegern zu Käufen genutzt werden. Dann werden wir wie am Freitag schnelle Gegenbewegungen sehen. Dadurch sollte es bei Bankenaktien und -indizes zu einer Seitwärtsbewegung kommen. Diese sollte in eine Aufwärtsbewegung übergehen, wenn die Bären aufgeben, kann aber auch zu einer weiteren, vermutlich dynamischen Abwärtswelle werden, wenn die Bullen nicht mehr dagegenhalten. Letzteres könnte auch die Aktienmärkte insgesamt unter Druck bringen, vor allem, wenn eine weitere Bank in ernste Schwierigkeiten kommt. Daher sollten Sie in nächster Zeit stets ein Auge auf die Kurse der Bankaktien haben. Dort entscheidet sich auch die generelle Richtung der Aktienmärkte. Mit besten Grüßen Ihr Torsten Ewert

|