Eurozone: Schwache Wirtschaft, starke Kurse?

Eurozone: Schwache Wirtschaft, starke Kurse?

von Sven Weisenhaus Gestern hatte ich auf eine Analyse der Investmentgesellschaft DWS hingewiesen, wonach die Aktienkurse seit geraumer Zeit deutlich stärker steigen als die Geldmenge, wodurch der vorherige Gleichlauf der vorangegangenen 10 Jahre derzeit nicht mehr besteht. Heute wurde gemeldet, dass das Geldmengenwachstum in der Eurozone im Juli erneut relativ gering ausgefallen ist. Geldmengenwachstum bleibt durch geringe Kreditvergabe schwach Konkret erhöhte sich die Geldmenge M3 um 2,3 % zum Vorjahr, wie bereits im Vormonat. Ökonomen hatten dagegen mit einem kräftigeren Wachstum von 2,7 % gerechnet. Und die M1-Wachstumsrate lag mit -3,1 % sogar weiterhin klar im negativen Bereich (Vormonat: -3,4 %).

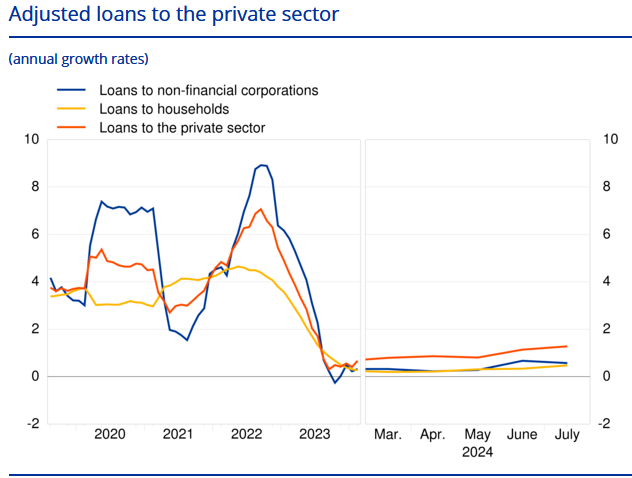

(Quelle: EZB) Ein Grund für diese Entwicklung sind die relativ hohen Zinsen. Denn diese bremsen die Kreditvergabe (was auch deren Ziel ist). Die Banken der Eurozone reichten im Juli lediglich 0,6 % mehr Darlehen an Firmen aus als ein Jahr zuvor. Im Juni hatte das Wachstum mit 0,7 % noch etwas höher gelegen. An die Privathaushalte vergaben die Banken 0,5 % mehr Darlehen, nach einem Plus von 0,3 % im Juni.

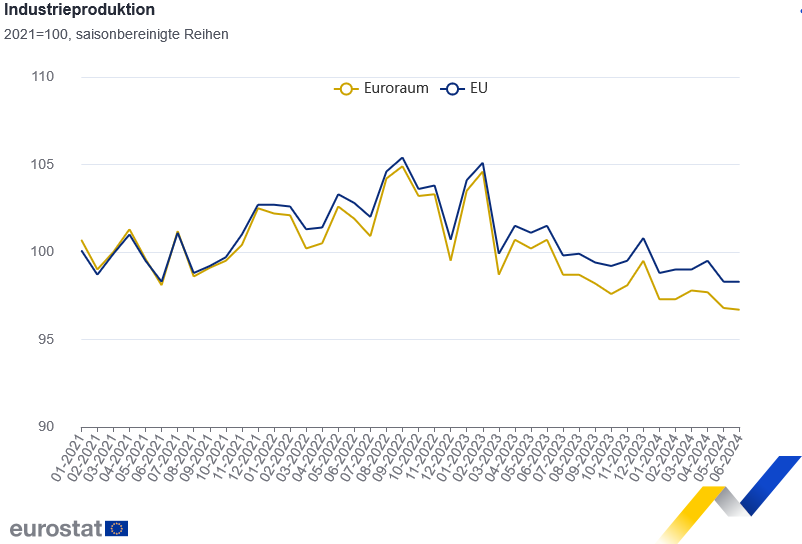

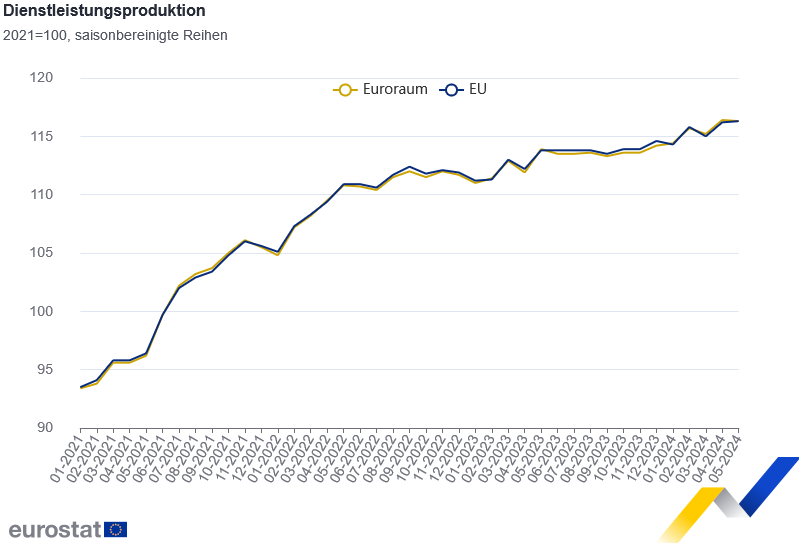

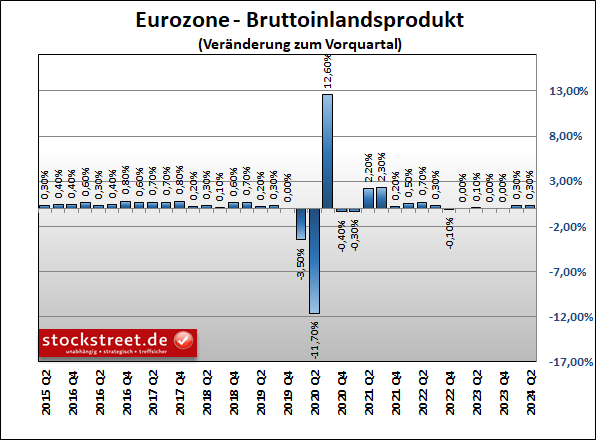

(Quelle: EZB) Beide Grafiken zeigen, dass sich die Kurven zwar im laufenden Jahr tendenziell aufwärts bewegen, der Anstieg aber im Vergleich zu den Jahren davor auf einem sehr niedrigen Niveau stattfindet. EZB signalisiert noch zwei Zinssenkungen im laufenden Jahr Aber Abhilfe ist in Sicht. Ende vergangener Woche sagte Martins Kazaks, Ratsmitglied der Europäischen Zentralbank (EZB) aus Lettland, die Notenbank hätte Spielraum für zwei weitere Zinssenkungen in diesem Jahr. „Unsere Prognosen vom Juni gingen von zwei weiteren Zinssenkungen in diesem Jahr aus und im Moment sehe ich keinen Grund, warum wir nicht dabei bleiben sollten“, so Kazaks am Rande des Notenbank-Symposiums in Jackson Hole. Schließlich bewege sich die Inflation weiterhin auf dem Abwärtspfad, den die EZB in ihren Projektionen skizziert habe, so Kazaks. Unterstützung für diese Sichtweise erhielt er von den Daten zum Lohnwachstum, die von der EZB tags zuvor veröffentlicht worden waren. Demnach stiegen die Tariflöhne in der Eurozone im 2. Quartal 2024 nur noch um +3,55 %, nachdem sich Arbeitnehmer im 1. Quartal noch über ein Lohnplus von 4,74 % hatten freuen können. Das Wachstum der Löhne, das derzeit als einer der stärksten Treiber der Inflation gilt, hat sich also deutlich abgeschwächt. Zinssenkungen, um der schwachen Wirtschaft zu helfen Die EZB hat also tatsächlich Spielraum für Leitzinssenkungen. Und diesen muss sie auch nutzen, weil sonst die Gefahr droht, dass die hohen Zinsen die Wirtschaft weiter belasten. Denn es gilt zu beachten, dass die Industrieproduktion der Eurozone laut aktuellsten Daten im Juni um 0,1 % zum Vormonat gesunken ist, nach bereits -0,9 % im Mai. Im Vergleich zum Vorjahr sind es daher sogar -3,9 %.  Ein Grund dafür ist die geringe Nachfrage der Verbraucher. Denn das Absatzvolumen des Einzelhandels schrumpfte im Juni ebenfalls. Im Vergleich zum Vormonat steht ein Minus von 0,3 % in den Büchern der Händler. Im Vergleich zum Vorjahr sind es ebenfalls -0,3 %.  Auch die Dienstleistungsproduktion wies zuletzt ein Minus aus. Im Mai ging es um -0,1 % zum Vormonat abwärts. Allerdings lässt sich hier noch ein klarer Aufwärtstrend erkennen. Im Vergleich zum Vorjahr legte die Dienstleistungsproduktion damit um +2,5 % zu.  Das passt zu den Einkaufsmanagerdaten von S&P Global, wonach der Dienstleistungssektor wächst (53,3 Punkte im August), während die Industrie schrumpft (45,6 Punkte, siehe dazu auch „Öl und Dollar schwächeln – wegen einer schwächeren US-Wirtschaft?“). Schwache Wirtschaft, starke Kurse? Insgesamt lässt sich feststellen, dass die Wirtschaft der Eurozone schon seit geraumer Zeit kaum noch Wachstum vorweisen kann. Ich erinnere in diesem Zusammenhang an die BIP-Daten, über die ich am 30. Juli berichtet hatte (siehe „Darum sind DAX und Euro STOXX 50 derzeit keine Trades wert“):  Schaut man sich vor diesem Hintergrund nun die Kursentwicklung des Euro STOXX 50 an, dann verwundert die Analyse der Berenberg Bank nicht, wonach hierzulande die Aktienkurse stärker gestiegen sind als die Gewinne der Unternehmen, so dass eine Bewertungsexpansion mit knapp 60 % der dominierende Treiber der Aktienmarktentwicklung in den letzten 12 Monaten war (siehe „Dow Jones: Diverse Gründe für Zweifel am bullishen Chartbild“).  Seit Anfang 2023 hat der europäische Aktienindex um bis zu 34,90 % zugelegt. Dass passt natürlich vorne und hinten nicht zum gleichzeitig mickrigen BIP-Wachstum. Was ist eine günstige Bewertung bei wirtschaftlicher Stagnation wert? Nun kann man natürlich einwenden, dass europäische Aktien relativ günstig bewertet waren und daher Aufholpotential haten. Auch jetzt sind sie im historischen Vergleich noch günstig. Aber man muss sich auch die Frage gefallen lassen, ob angesichts der schwächelnden Wirtschaft ein niedriges Kurs-Gewinn-Verhältnis (KGV) nicht auch seine Berechtigung hat. Ich erinnere in diesem Zusammenhang an die Analyse von Torsten Ewert vom Montag (siehe „Warum Sie von BILLIGEN Aktien die Finger lassen sollten“). Solange der Aufwärtstrend intakt ist Noch befindet sich der Euro STOXX 50 in einem starken Aufwärtstrend (siehe grüner Trendkanal im folgenden Chart). Dieser wurde selbst bei den crashartigen Kurseinbrüchen von Anfang August verteidigt, auch wenn es kurzzeitig zu einem Bruch der Trendlinie kam.  Aber man erkennt auch eine Abwärtstrendlinie bzw. einen Abwärtstrendkanal (rot). Und sollte der Euro STOXX 50 vor der (oberen) Abwärtstrendlinie nach unten drehen, noch einmal aus dem Trendkanal herausfallen und sich erneut der Aufwärtstrend(kanal)linie nähern, muss man mit einem Bruch rechnen. Und dann sind auch neue Korrekturtiefs denkbar. Sollte hingegen die Abwärtstrendlinie nach oben gebrochen werden, ist das Chartbild wieder klar bullish. Und dann könnten die Anleger damit frühzeitig auf eine zukünftige Wachstumsbeschleunigung in der Eurozone setzen – womöglich angeheizt durch die Zinssenkungen der EZB – die sich bislang aber noch nicht in den Wirtschaftsdaten abzeichnet.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|