Märkte unter dem Eindruck der Notenbanken

2001 und 2011 als mahnende Beispiele

Märkte unter dem Eindruck der Notenbanken

von Sven Weisenhaus

Zunächst ein Hinweis: Aufgrund des morgigen Feiertags (Tag der Arbeit) bleiben diverse Börsen geschlossen, u.a. auch der Xetra-Handel. Daher erhalten Sie die nächste Ausgabe erst am kommenden Montag.

Kurz vor der heutigen Zinsentscheidung der Europäischen Zentralbank (EZB) bekamen die Marktteilnehmer einen Eindruck davon, wogegen sich die Währungshüter mit ihren aktuellen Maßnahmen stemmen müssen.

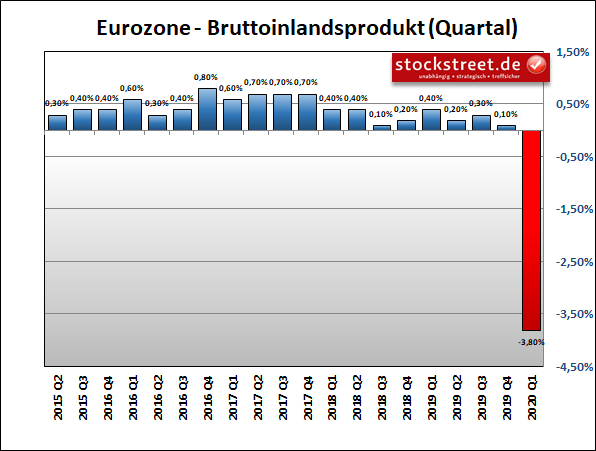

Wirtschaft der Eurozone bricht stärker ein als erwartet So ist die Wirtschaft der Euro-Zone zu Jahresbeginn im Rekordtempo eingebrochen. Das Bruttoinlandsprodukt (BIP) sank im 1. Quartal 2020 um 3,8 % zum Vorquartal, wie das Europäische Statistikamt Eurostat nach einer ersten Berechnung heute mitteilte.

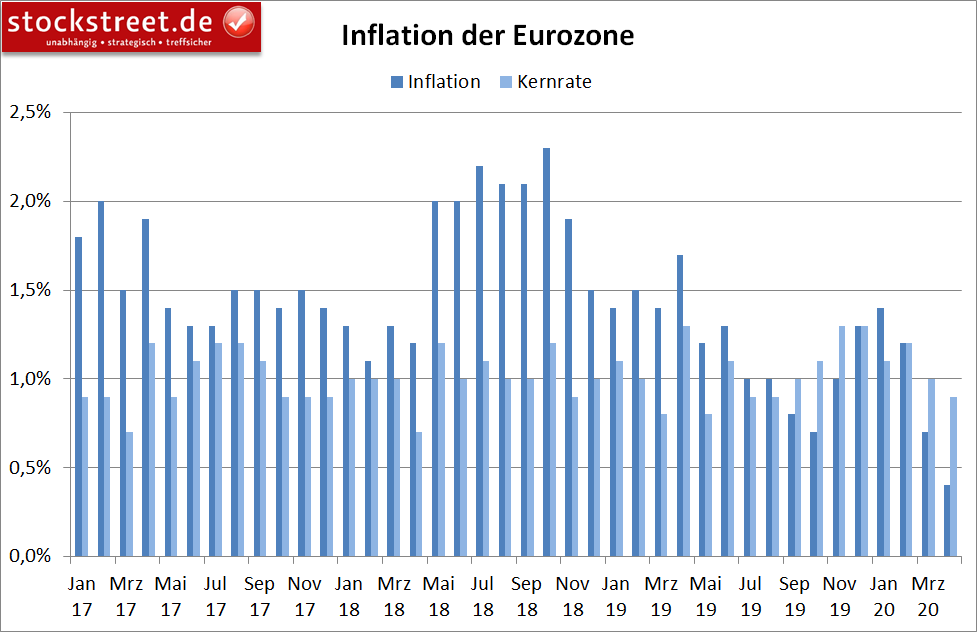

Dies sei der stärkste Rückgang seit Beginn der Zeitreihe 1995, so die Statistiker. Experten hatten „nur“ mit einem Minus von 3,5 % gerechnet. Deflationäre Tendenzen Zudem entfernt sich die Inflationsrate immer weiter vom Ziel der EZB. Nach einer Teuerung von nur 0,7 % im März zogen die Verbraucherpreise im April im Währungsraum lediglich noch um 0,4 % gegenüber dem Vorjahr an, wie Eurostat heute ebenfalls auf Basis einer Schnellschätzung mitteilte.

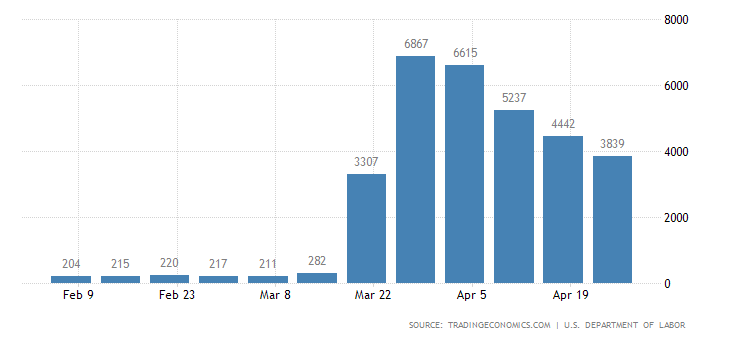

Insbesondere wegen der infolge einer nachlassenden Nachfrage stark gesunkenen Ölpreise gab die Teuerungsrate nach. Energie verbilligte sich im April um 9,6 %. Die Preise für Lebensmittel, Alkohol und Tabak zogen dagegen um 3,6 % an. Dienstleistungen verteuerten sich um 1,2 %. EZB enttäuscht die Markterwartungen Die EZB peilt knapp 2 % Inflation an, verfehlt dieses Ziel aber bereits seit Frühjahr 2013. Trotzdem haben sich die Notenbanker heute mit neuen geldpolitischen Maßnahmen eher zurückhaltend gezeigt. Sie lockerten lediglich erneut die Bedingungen für die angestrebten längerfristigen Refinanzierungsgeschäfte (TLTRO III) und kündigten zudem neue, längerfristige Kreditpakete für die Banken mit der Bezeichnung „pandemic emergency longer-term refinancing operations“ (PELTRO) an. Sowohl die Leitzinsen als auch die Anleihekaufprogramme bleiben derweil vorerst unverändert. Einige Experten hatten eine Aufstockung der Wertpapierkäufe erwartet. Doch die EZB belässt das Volumen ihres „pandemic emergency purchase programme“ (PEPP) bei 750 Milliarden Euro. Und auch die regulären Anleihenkäufe von 20 Milliarden Euro pro Monat (Asset-Purchase-Programm, APP) sowie die bereits vor dem PEPP angekündigten zusätzlichen Anleihenkäufe von 120 Milliarden Euro bis Jahresende bleiben unverändert. Die EZB erklärte sich aber erneut dazu bereit, eine Ausweitung des Volumens vorzunehmen, falls dies notwendig werden sollte. Die Fed legte gestern ganz ähnlich vor Ganz ähnlich agierte gestern die US-Notenbank Federal Reserve (Fed). Sie beschloss überhaupt keine neuen geldpolitischen Maßnahmen. Das war allerdings auch mehrheitlich so erwartet worden, da die Fed in den vergangenen Wochen den Leitzins deutlich gesenkt und billionenschwere Maßnahmen beschlossen hatte. Dem Statement zum Zinsentscheid war dabei nichts zu entnehmen, was man nicht bereits wusste: So verursache die aktuelle Krise zum Beispiel „enorme menschliche und wirtschaftliche Schwierigkeiten“ und die dagegen ergriffenen Maßnahmen „führen zu einem starken Rückgang der Wirtschaftstätigkeit und einem Anstieg der Arbeitsplatzverluste“. Die Inflation sei durch eine schwächere Nachfrage und die signifikant gesunkenen Ölpreise niedrig und der Kreditfluss an die Unternehmen beeinträchtigt. Die Krise werde die Wirtschaft, den Arbeitsmarkt und die Inflation kurzfristig stark belasten und sie bringe für den mittelfristigen Ausblick erhebliche Risiken mit sich. Der Leitzins wurde dennoch nicht angepasst. Er bleibt auf dem aktuellen Niveau von 0,00 % bis 0,25 %. Und auch das Anleihekaufprogramm der Fed wird unverändert (in unbegrenzter Höhe) fortgesetzt. Die Notenbank hielt sich dabei, genau wie die EZB, alle Möglichkeiten offen, die Geldpolitik wenn nötig anzupassen, um die Märkte zu stützen. 30 Millionen Arbeitslosmeldungen in 6 Wochen Und wahrscheinlich wird dies auch nötig sein. Denn durch die aktuellen Belastungen für die Wirtschaft verlieren immer mehr Menschen ihre Jobs. Die Erstanträge auf Arbeitslosenunterstützung fielen heute mit 3,839 Millionen ein weiteres Mal sehr hoch aus. Zumal ein Wert von „nur“ 3,5 Millionen erwartet wurde und die Erwartungen daher ein weiteres Mal überboten wurden.

Rund 30,3 Millionen Menschen in den USA haben damit binnen nur 6 Wochen ihren Arbeitsplatz verloren. Aktienmärkte enttäuscht von EZB Diese Nachrichten gingen an den Märkten nicht spurlos vorbei. Bereits von der Entscheidung der Europäischen Zentralbank zeigte sich der Aktienmarkt enttäuscht. Die Indizes gaben ab Bekanntgabe der geldpolitischen Entscheidung um 13:45 Uhr (MESZ) kräftig nach. Der Dow Jones-Future verlor zum Beispiel bis kurz nach Ende der EZB-Pressekonferenz im Tief rund 400 Punkte bzw. 1,6 %. „Sell the facts“ kann zweite Abwärtswelle einleiten Es könnte nun spannend werden, wie sich die Aktienkurse weiterentwickeln, jetzt, wo die Notenbankentscheidungen durch sind. Denn die Anleger haben recht eindeutig auf die Liquidität der Notenbanken gesetzt. Und wenn es nun zu einem „sell the facts“ kommt, könnte dies die Kurserholungen beenden und eine zweite Abwärtswelle einleiten.

2001 und 2011 als mahnende Beispiele

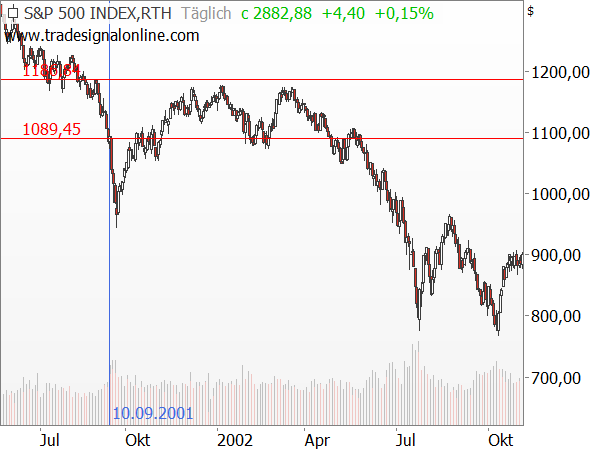

von Sven WeisenhausIch erinnere dazu an zwei Ereignisse, die ähnlich wie aktuell die Coronavirus-Krise als externe Ereignisse unvorhersehbar auf die Aktienmärkte trafen und zu crashartigen Kursverlusten führten. 2001 gab es die Terroranschläge auf das World Trade Center (9/11). Der S&P 500 brach deutlich ein.

Und 10 Jahre später, im Jahre 2011, gab es die Reaktorkatastrophe in Fukushima. In der Folge kam es auch beim Nikkei 225, dem japanischen Aktienindex, zu massiven Kursverlusten.

In beiden Fällen erholten sich die Märkte recht schnell von den Kursverlusten. Doch sowohl 2001 als auch 2011 kam es im weiteren Verlauf noch zu erneuten Kursverlusten, weil die Anleger erst später realisierten, dass die Schäden nicht nur kurzfristiger Natur waren. Beide externe Ereignisse hatten nachhaltige Konsequenzen. Nachhaltige Konsequenzen Und ich sehe klare Parallelen zur aktuellen Coronavirus-Krise. Auch hier wird es nicht zu einer V-förmigen Erholung der Konjunktur kommen. Denn die Menschen werden nachhaltig von der Pandemie beeindruckt sein und ihr Verhalten auf absehbare Zeit verändern und anpassen. Mit Glück kommt es dadurch zu einem U-förmigen Verlauf der wirtschaftlichen Entwicklung. Aber es könnte auch schlimmer kommen. Extreme Maßnahmen für extreme Schäden Deshalb könnten die Anleger aktuell einen falschen Fokus haben. Die Tatsache, dass die Notenbanken so extreme Maßnahmen beschlossen haben, und die Aussagen aus den jüngsten Pressekonferenzen sind doch eher ein klarer Hinweis darauf, dass die Notenbanken nicht davon ausgehen, die Folgen der Pandemie in ein paar Wochen beseitigen zu können. Das Ausmaß der Notenbankmaßnahmen deutet vielmehr darauf hin, dass mit größeren und auch längeren Verwerfungen gerechnet wird. Insofern sollte die massive Liquiditätszufuhr nicht beruhigen, sondern eher beunruhigend. Doch die Märkte setzen, weil sie es in den vergangenen zwei Jahrzehnten in all den Krisen so gelernt haben, auf den Liquiditätsjoker. Dies könnte aber, wie 2001 und 2011, ein Fehler sein. Die 5 Phasen eines Crashs Aber, und auch das ist eine Erfahrung aus der Vergangenheit, die Märkte können länger irrational bleiben, als jede Vernunft es vermuten lässt. Doch lesen Sie sich einmal den Text zu den 5 Phasen eines Crashs durch, den ich zusammen mit Jochen Steffens verfasst und Anfang März veröffentlicht habe. Es könnte einen Aha-Effekt geben. Denn möglicherweise sind wir erst in Phase 3.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|