EZB erhöht, Fed pausiert und China senkt – egal!

EZB erhöht, Fed pausiert und China senkt – egal!

von Sven Weisenhaus Obwohl man es dem Markt erneut nicht ansieht – die negativen Nachrichten haben jüngst überwogen. Und das gilt auch für die Geldpolitik der US-Notenbank (Fed). Zwar haben die Anleger die erhoffte und zuletzt sogar fast einheitlich erwartete Zinspause bekommen – nach zuvor 10 Zinsanhebungen in Folge – zugleich erhöhten die Währungshüter aber den Zinspfad. Das schriftliche Statement zum aktuellen Zinsentscheid war, abgesehen von der Beibehaltung des aktuellen Leitzinsniveaus von 5,0 % bis 5,25 %, wortgleich zum vorangegangenen aus der Sitzung vom 3. Mai. Bei den Projektionen (Wirtschaftsprognosen) gab es aber wichtige Änderungen:

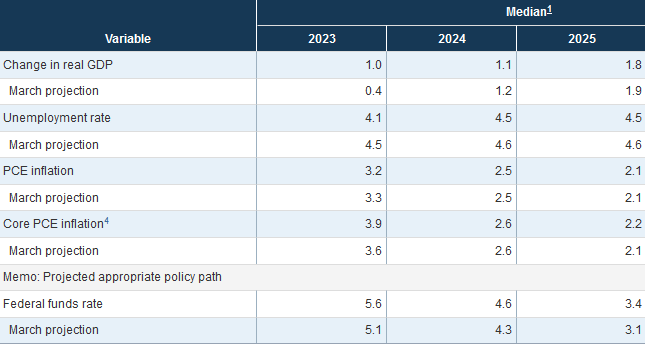

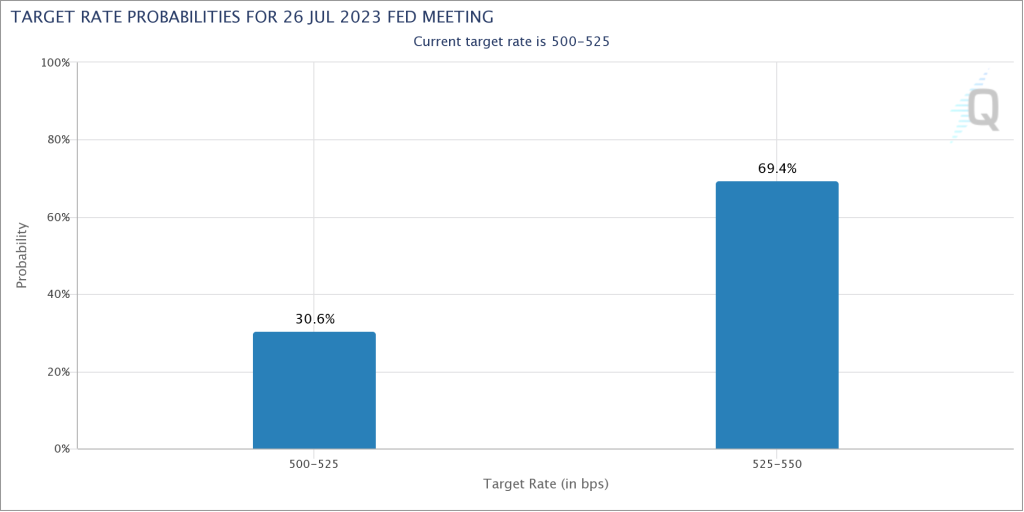

(Quelle: federalreserve.gov) Einerseits wurden die Erwartungen an das BIP-Wachstum im laufenden Jahr von zuletzt +0,4 % auf +1,0 % mehr als verdoppelt. Zudem soll der Arbeitsmarkt deutlich stärker bleiben, die Arbeitslosenquote also nicht so stark steigen (4,1 %, statt 4,5 %). Andererseits wird eine höhere Kerninflation unterstellt. Sie soll nicht, wie im März noch erwartet, auf +3,6 % nachlassen, sondern nur auf +3,9 %. Und mit diesen beiden Anpassungen kann die Fed die wichtigste Änderung begründen: die Prognose für den Leitzins im laufenden Jahr wurde auf 5,6 % angehoben, von zuvor 5,1 %. Statt nur einer weiteren Zinsanhebung um 0,25 Prozentpunkte streben die Währungshüter also nun offenbar zwei in jeweils dieser Höhe an. Warum schockt den Aktienmarkt die weitere Zinsanhebung nicht? Insofern hielt sich die Freude darüber, dass der Markt seine Zinspause erhalten hat, in engen Grenzen. Zumal diese durch die gestiegenen Kurse am Aktienmarkt auch sicherlich bereits eingepreist war. Aus meiner Sicht hätten die Aktienkurse sogar deutlich nachgeben müssen. Denn verbunden mit der Erwartung an die Zinspause war die Hoffnung, dass im Juli eine letzte Zinsanhebung erfolgt, wobei für diese auch „nur“ eine Wahrscheinlichkeit von etwas mehr als 60 % eingepreist war. Inzwischen liegt der Wert bei knapp 70 %.

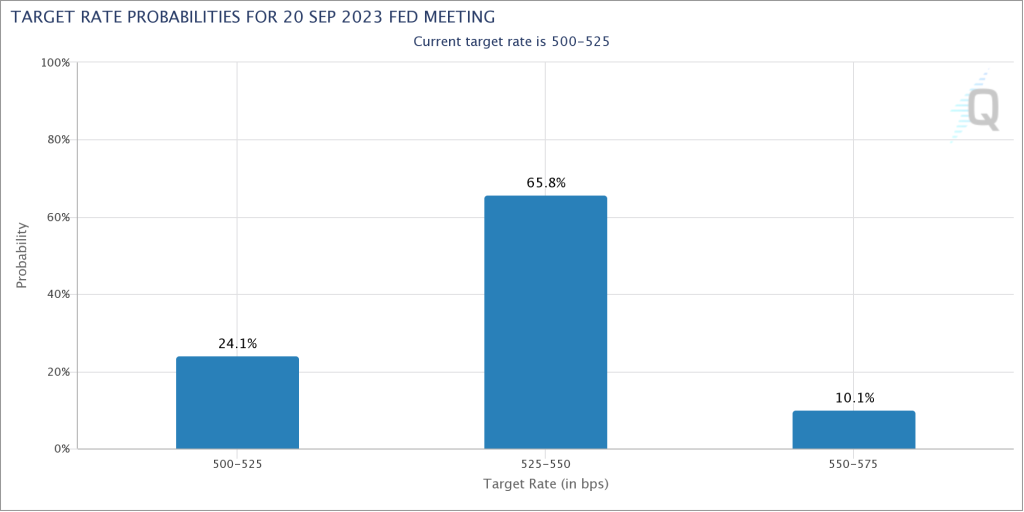

(Quelle: cmegroup.com) Die Wahrscheinlichkeit für eine weitere Zinsanhebung auf der darauffolgenden Sitzung im September leigt dagegen unverändert nur bei rund 10 %.

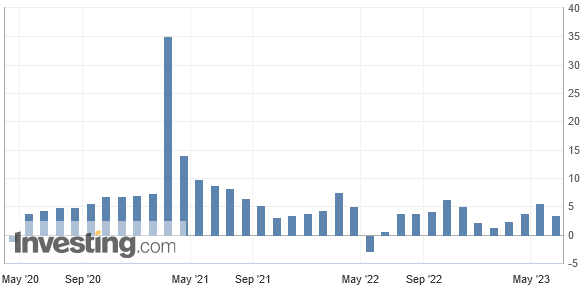

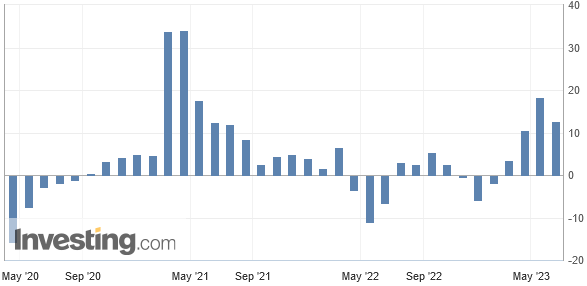

(Quelle: cmegroup.com) Diese wurde am Aktienmarkt also bislang nicht erwartet und auch nicht eingepreist, auch jetzt noch nicht, trotz der angepassten Zinsprognose der Fed. Was kann der Grund dafür sein? Eine zusätzliche Zinsanhebung nur auf dem Papier Offenbar glaubt der Markt nicht, dass es tatsächlich zu dieser „zusätzlichen“ Zinsanhebung kommen wird. Und ich glaube das auch nicht. Denn aktuell wird gemunkelt, dass die Verbraucherpreise in den USA im Juni wohl nur noch um rund 3 % zum Vorjahr gestiegen sein könnten. Und die Kernrate dürfte dann unterhalb des Leitzinsniveaus liegen, vor allem wenn Ende Juli der Leitzins angehoben wird. Womöglich wollten die Währungshüter mit der angehobenen Leitzinsprognose dem Markt lediglich deutlicher machen, dass eine Zinspause nicht das Ende der Zinsanhebungen bedeutet. Eine weitere Anhebung im Juli scheint in Stein gemeißelt. Und das ist durch die neuen Projektionen nun unmissverständlich. Bis September werden anschließend noch diverse Inflationsdaten veröffentlicht. Und wenn auch diese einen kontinuierlich nachlassenden Preisdruck anzeigen, könnte die Notenbank von der weiteren Zinsanhebung absehen und sich auf die dann aktuellen Daten beziehen. Mit denen könnten die Projektionen bezüglich der Inflation wieder nach unten geschraubt werden. Die Juli-Anhebung scheint also in Stein gemeißelt, die September-Anhebung jedoch nicht. Allerdings sollte man berücksichtigen, dass sich die US-Notenbank bislang recht genau an ihre Zinsprognosen gehalten hat. Man sollte die Möglichkeit eines Leitzinses von im Mittel 5,6 % also nicht unterschätzen. Das tut der Aktienmarkt aber derzeit. Chinas Wirtschaft schwächelt zunehmend Was die Entscheidung der US-Notenbank angeht, so könnte man noch von einer Patt-Situation zwischen positiven (Zinspause) und negativen (zusätzliche Zinsanhebung) Nachrichten sprechen. Dass dennoch, wie eingangs geschrieben, die negativen Nachrichten überwiegen, liegt an China. Denn aus der zweitgrößten Volkswirtschaft der Welt kamen heute schwächer als erwartete Konjunkturdaten. Sowohl die Zahlen zur Industrieproduktion als auch zu den Einzelhandelsumsätzen blieben im Mai hinter den Marktprognosen zurück. Die Industrieproduktion stieg zwar um 3,5 % gegenüber dem Vorjahr, im April waren es aber noch +5,6 %. Analysten hatten zwar mit einer Abkühlung gerechnet, sie waren aber immerhin von +3,6 % ausgegangen.  Ähnlich sieht es bei den Einzelhandelsumsätzen aus. Der wichtige Indikator für den Konsum stieg im Jahresvergleich um 12,7 % und verlangsamte sich damit gegenüber dem Anstieg von 18,4 % im April überraschend deutlich. Analysten hatten mit einem Anstieg von 13,6 % gerechnet.  Nun könnte man bei derartigen Wachstumsraten noch von einem Jammern auf hohem Niveau sprechen. Doch muss man bedenken, dass die aktuellen Daten mit der sehr schwachen Wirtschaft im vergangenen Jahr verglichen werden, als noch viele Städte unter den strengen Corona-Abriegelungen der chinesischen Regierung litten. China greift der Wirtschaft mit Zinssenkungen unter die Arme Wohl nicht ohne Grund stemmt sich die Zentralbank des Landes in diesen Tagen mit geldpolitischen Lockerungen gegen die schwächere Wirtschaftsentwicklung. Der Schlüsselsatz für das 7 Tage laufende sogenannte Reverse-Repo-Geschäft wurde vorgestern von 2,0 % auf 1,9 % gesenkt. Und der Referenzzins für einjährige Darlehen an einige Finanzinstitute (MLF) wurde heute von 2,75 % auf 2,65 % reduziert. Dies waren die ersten Zinssenkungen seit 10 Monaten. Und in der kommenden Woche soll angeblich eine weitere folgen – am Dienstag mit dem Schlüsselsatz LPR (Loan Prime Rate), der zur Festlegung der Verbraucherkredit- und Hypothekenzinsen dient. Die Notenbank schlägt damit einen ganz anderen Pfad ein als die westlichen Notenbanken, weil die wirtschaftliche Erholung vom 1. Quartal 2023 überraschend deutlich an Schwung verloren hat. Eigentlich sind das deutliche Warnzeichen für die Weltwirtschaft und den Aktienmarkt. Denn wenn China schwächelt, werden das auch andere Regionen der Erde zu spüren bekommen. Nehmen wir als Beispiel das stark vom Export abhängige Deutschland: Deutschland: Gefahr einer Sommerrezession Einer aktuellen Studie zufolge hat sich die Gefahr einer Sommerrezession in Deutschland deutlich erhöht. Für den Zeitraum von Juni bis Ende August sei die Wahrscheinlichkeit dafür auf 49,3 % nach oben geschnellt, teilte das Institut für Makroökonomie und Konjunkturforschung (IMK) heute mit. Im Mai lag sie noch bei 37,6 %, im April bei 26 % (siehe dazu auch „Also doch: Deutschland in der Rezession!“). „Die abermalige spürbare Zunahme der Rezessionswahrscheinlichkeit deutet darauf hin, dass die Wirtschaftsleistung in Deutschland im zweiten Quartal allenfalls stagniert“, so das IMK. Zur Einordnung: Aktuell zeigt der Konjunkturindikator den höchsten Wert seit November 2022. Damals wurde als Folge des Energiepreisschocks ein hohes Risiko für eine Rezession über das Winterhalbjahr angezeigt wurde. Tatsächlich schrumpfte das Bruttoinlandsprodukt im 4. Quartal 2022 um 0,5 % und im 1. Quartal 2023 um 0,3 %, womit Europas größte Volkswirtschaft bereits in einer technischen Rezession gelandet ist. Vor diesem Hintergrund sind auch das Kiel Institut für Weltwirtschaft (IfW Kiel) sowie das Deutsche Institut für Wirtschaftsforschung (DIW) inzwischen deutlich pessimistischer für die deutsche Wirtschaft. Hatten die IfW-Experten zuletzt ein Wachstum von 0,5 % für das laufende Jahr prognostiziert, so gehen sie nun in ihrer ebenfalls heute veröffentlichten Prognose von einem Rückgang des BIP von 0,3 % aus. Das DIW bläst heute in das gleiche Horn. Es geht von einem Rückgang des BIP von 0,2 % im laufenden Jahr aus. Aktienmarkt ignoriert alle Warnzeichen und übertreibt weiter Doch der Aktienmarkt stört sich derzeit nicht an solchen Warnzeichen. Er setzt seine derzeitige Übertreibung fort. Ein weiteres Beispiel dafür: Für Tesla ging gestern eine lange Gewinnserie zu Ende. 13 Handelstage in Folge erzielten die Aktien ein Kursplus – ein Rekord für den E-Auto-Bauer.  Insgesamt hat die Aktie damit seit dem Korrekturtief vom Jahresbeginn fast 157 % hinzugewonnen. Fast vergessen ist damit, dass zuvor bereite eine maßlose Übertreibung mit einem Kurseinbruch um mehr als drei Viertel (-75,44 %) korrigiert wurde.  Und ich wage die Prognose, dass auch der aktuelle Kursanstieg bald deutlich korrigiert wird. Denn mit einer Marktkapitalisierung von inzwischen wieder 744 Mrd. € ist das Unternehmen schlappe 28 Mal so hoch bewertet wie Volkswagen (26,8 Mrd. €). Dabei erzielte VW im vergangenen Jahr einen Umsatz von rund 280 Mrd. €, bei Tesla waren es mit etwas mehr als 81 Mrd. USD weniger als die Hälfte. Tesla wächst zwar stärker als VW, doch auch im laufenden Jahr wird der Umsatz nur weniger als die Hälfte von VW betragen. Ein Kurs-Umsatz-Verhältnis (KUV) von 7,5 und ein Kurs-Gewinn-Verhältnis (KGV) von 81,54 sind daher aus meiner Sicht einfach jenseits von Gut und Böse, selbst bei einem Gewinnwachstum von voraussichtlich 38 % im kommenden Jahr. Die Hälfte an Börsenwert würde es auch tun, genau wie bei NVIDIA (siehe „NVIDIA – Die Börse übertreibt schon wieder massiv“). Zinsanhebungen der EZB spielen keine Rolle Doch solche Rechenspielchen zur fundamentalen Bewertung spielen derzeit einfach keine Rolle. Die Mehrheit der Anleger hat offenbar Scheuklappen auf, womit alle negativen Entwicklungen ausgeblendet werden. So auch, dass die Europäische Zentralbank (EZB) heute wie erwartet die 8. Zinsanhebung in Folge beschlossen hat. Und EZB-Chefin Christine Lagarde sagte auf der Pressekonferenz, dass es wohl auch eine 9. Anhebung auf der kommenden Sitzung im Juli geben werde. „Es wird sehr wahrscheinlich so sein, dass wir die Zinsen im Juli weiter erhöhen werden“, so Lagarde. Die EZB denke noch nicht an eine Pause. Aber da auch das vom Markt mehrheitlich erwartet wurde, war dies ebenfalls kein Störfaktor in der aktuellen Rally am Aktienmarkt. – Genießen Sie also die Party, so lange sie noch anhält.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|