EZB hat lediglich die Türe für eine zukünftige Zinssenkung geöffnet

EZB hat lediglich die Türe für eine zukünftige Zinssenkung geöffnet

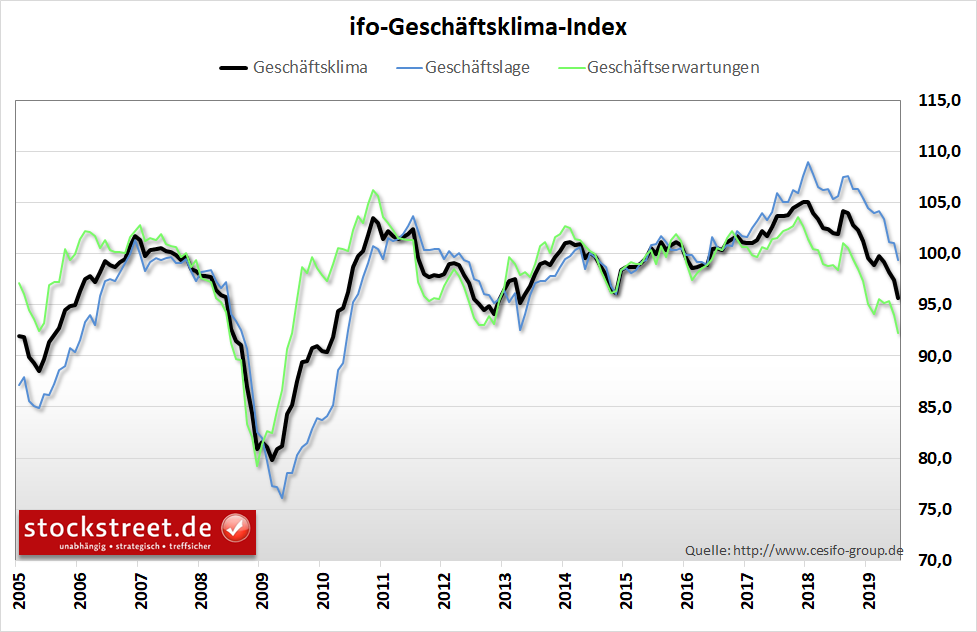

von Sven WeisenhausDer ifo-Geschäftsklimaindex hat heute die gestrigen Einkaufsmanagerdaten bestätigt. Der vom Münchner ifo-Institut erhobene Frühindikator für die Wirtschaft in Deutschland ist im Juli von 97,5 auf 95,7 Punkte gefallen. Es war der vierte Rückgang in Folge. Und dieser führte den Index auf den niedrigsten Stand seit April 2013.

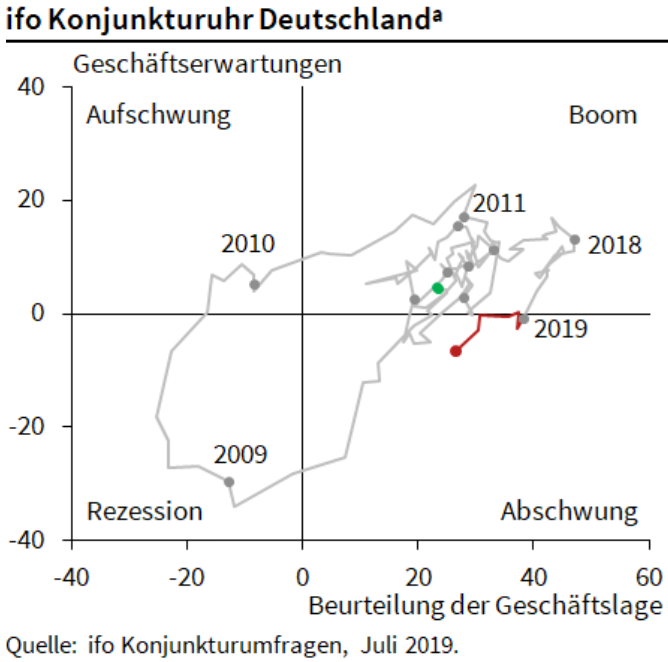

Da sich Lageeinschätzung und Geschäftserwartungen bei den etwa 9.000 befragten Unternehmen nahezu gleichmäßig eingetrübt haben, bewegt sich der Zeiger der ifo-Uhr deutlich im Abschwung-Quadranten und in Richtung des Rezessions-Quadranten.

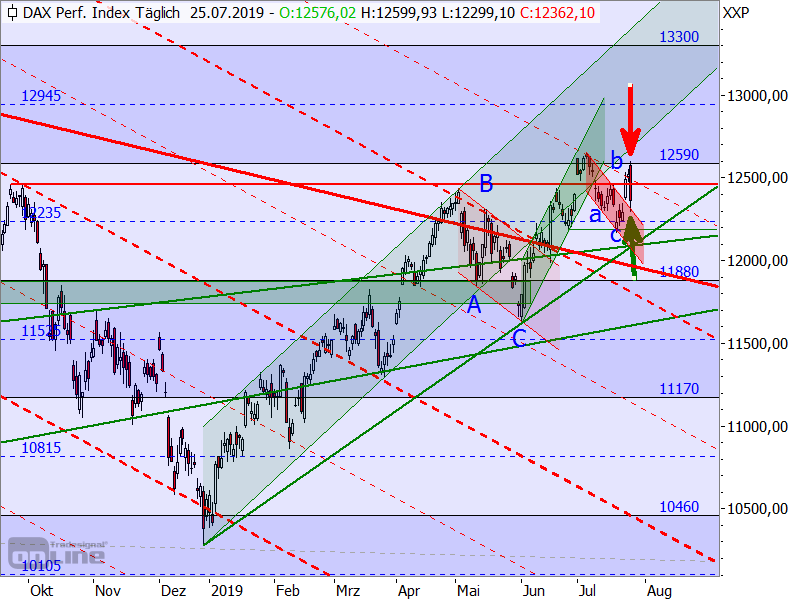

Das verarbeitende Gewerbe befindet sich laut dem ifo-Institut sogar „im freien Fall“. Einen stärkeren Rückgang beim entsprechenden Lageindex wurde hier zuletzt im Februar 2009 beobachtet. Aber auch im Dienstleistungssektor hat sich das Geschäftsklima eingetrübt, womit auch in diesem Bereich die Einkaufsmanager bestätigt wurden. Allein die Bauwirtschaft befindet sich aktuell noch im Boom. EZB hat die Türe für eine Zinssenkung geöffnet Vor diesem Hintergrund verwundert es fast ein wenig, dass die Europäische Zentralbank (EZB) heute noch keine Leitzinssenkung beschlossen hat. Doch im Grunde hatte sich die EZB die Tür für einen Zinsschritt selbst zugemacht. Denn am 8. Juni 2017 wurden die drei Worte „oder“, „einem“ und „niedrigeren“ aus den geldpolitischen Beschlüssen gestrichen. Daher musste erst wieder mit einer erneut adjustierten Forward Guidance der Weg für sinkende Zinsen geebnet werden. So sollen die EZB-Leitzinsen nun „mindestens über die erste Hälfte des Jahres 2020 und in jedem Fall so lange wie erforderlich auf ihrem aktuellen oder einem niedrigeren Niveau bleiben“. Natürlich hätte die EZB bei einer dringenden Notwendigkeit die Zinsen auch ohne die vorherige Anpassung der Forward Guidance senken können. Aber anscheinend hielt sie es heute noch nicht für zwingend erforderlich. EZB ändert Inflationsziel Neben den drei Worten wurde jedenfalls noch eine andere wichtige Änderung im Wortlaut vorgenommen. Bislang war es das Ziel des EZB-Rats, „eine fortgesetzte nachhaltige Annäherung der Inflation an ein Niveau von unter, aber nahe 2 % auf mittlere Sicht sicherzustellen“. Nun werden die Leitzinsen vom Rat niedrig gehalten, um „eine fortgesetzte nachhaltige Annäherung der Inflation an sein Ziel auf mittlere Sicht sicherzustellen“. Welches Ziel nun genau gemeint ist, wurde in dem Wortlaut nicht konkret benannt. Mario Draghi sagte aber in der heutigen Pressekonferenz, dass der EZB-Rat entschlossen sei, im Einklang mit seinem „symmetrischen Inflationsziel“ zu handeln. Symmetrisches Inflationsziel bedeutet, dass die Teuerung nach Jahren unter 2 % in Zukunft auch eine längere Zeit über 2 % liegen könnte. Und dies bedeutet wiederum, dass die Geldpolitik der EZB zukünftig noch länger expansiv bleiben wird als bislang bereits angekündigt. Ein neues Maßnahmenpaket im September? Zudem wurde explizit betont, dass der EZB-Rat „entschlossen“ sei „zu handeln“ und „alle seine Instrumente“ anzupassen, um die Inflation auf nachhaltige Weise „auf sein Ziel“ zu bewegen. Dazu habe der Rat die zuständigen Ausschüsse des Eurosystems mit der Überprüfung von entsprechenden Optionen beauftragt, „darunter Möglichkeiten zur Stärkung seiner Forward Guidance zu den Leitzinsen, Ausgleichsmaßnahmen wie die Entwicklung eines gestaffelten Systems bei der Verzinsung der Reserveguthaben und Optionen hinsichtlich des Umfangs und der Zusammensetzung möglicher neuer Nettoankäufe von Vermögenswerten“. Wir können uns also sehr wahrscheinlich auf ein ganzes Maßnahmenbündel im September einstellen. Ein großer Teil der Markterwartungen wurde enttäuscht Dass die EZB nicht schon jetzt eine Leitzinssenkung vorgenommen hat, wurde von den Märkten natürlich mit Enttäuschung zur Kenntnis genommen. Denn ein Zinsschritt am heutigen Tage war ja, wie hier in der Börse-Intern berichtet, bereits mit einer Wahrscheinlichkeit von 50 % eingepreist. Ein großer Teil der Marktteilnehmer wurde daher auf dem falschen Fuß erwischt. Doch es kam noch schlimmer. Denn EZB-Chef Mario Draghi sagte auf der heutigen Pressekonferenz auch noch, dass über eine Zinssenkung zum heutigen Tage nicht einmal diskutiert wurde und erst nach der Aktualisierung der Konjunktur-Projektionen im September diskutiert werde. Selbst eine Zinssenkung auf der nächsten Zinssitzung in 6 Wochen ist damit vom Tisch. Folglich kam es heute an den Börsen zu Gegenbewegungen - der Euro konnte sich erholen, während Anleihen und Aktien deutlich nachgaben. Geht dem DAX damit nun die Puste aus? Dem DAX ist dadurch, wie gestern bereits befürchtet, tatsächlich die Puste ausgegangen. Mit seiner jüngsten Erholung ist er exakt an der Rechteckgrenze bei 12.590 Punkten abgeprallt (siehe roter Pfeil im folgenden Chart) und bis an den kurzfristigen Abwärtstrendkanal zurückgefallen (grüner Pfeil).

Er hat damit zwar noch nicht das Tief der Welle c unterschritten, womit das bullishe Szenario gemäß der Börse-Intern von vorgestern noch nicht wieder hinfällig ist, doch muss man nun bereits ernsthaft an einer Fortsetzung der Aufwärtsbewegung zweifeln. Long-Trades sollte man jedenfalls weiterhin unterhalb der Welle c absichern und den Stopp gegebenenfalls schnell auf Einstandskurs nachziehen. Es bleibt nur noch die Hoffnung auf eine Zinssenkung der Fed Den Anlegern bleibt nun lediglich noch die Hoffnung auf eine Zinssenkung der US-Notenbank in der kommenden Woche. Aber da die Konjunkturdaten in den USA zuletzt noch deutlich besser waren als hierzulande, könnte es auch am Mittwoch zu einer Enttäuschung für einige Anleger kommen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|