EZB überrascht die Märkte mit einer Aufholjagd

EZB überrascht die Märkte mit einer Aufholjagd

von Sven Weisenhaus Sowohl die US-Notenbank (Fed) als auch die Europäische Zentralbank (EZB) haben die Erwartungen der Märkte weitestgehend getroffen. Die Anleger waren zuvor von den Währungshüter recht gut auf die jeweiligen Beschlüsse vorbereitet worden. So heben beide Notenbanken ihre Leitzinsen jeweils um 0,50 Prozentpunkte an. Sie nehmen damit etwas Tempo aus der geldpolitischen Straffung. Die Zeit der außergewöhnlich starken Zinsanhebungen um 0,75 Prozentpunkte ist vorbei. Der Fokus der Märkte lag dabei eigentlich eher auf den Beschlüssen der Fed. Die interessanteren Maßnahmen hat aber die EZB in die Wege geleitet. Fed setzt alle Ankündigungen um So war heute früh bereits in der donnerstags erscheinenden Wochenausgabe des Stockstreet-Börsenbriefs „Börse-Intern Premium“ zu lesen, dass das Statement zum gestrigen Fed-Zinsentscheid nahezu unverändert gegenüber der vorangegangenen Sitzung war. Insofern ergaben sich auch hieraus keine Überraschungen. Ebenso dürften die neuen Projektionen niemanden auf dem falschen Fuß erwischt haben. Das BIP-Wachstum der USA wird demnach nun in den kommenden beiden Jahren etwas schwächer erwartet und die Arbeitslosenquote soll entsprechend etwas höher ausfallen.

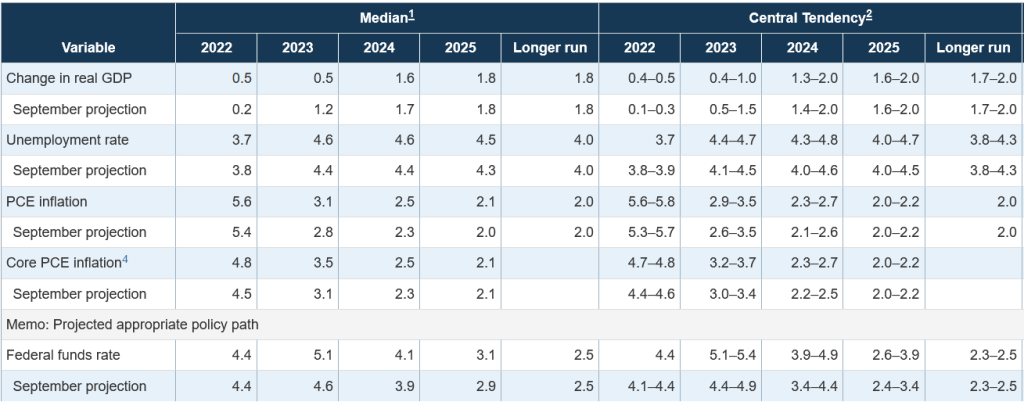

(Quelle: federalreserve.gov) Die Inflationsprognosen wurden ebenfalls etwas nach oben geschraubt. Damit konnte die Fed begründen, dass sie den Leitzins nun im Hoch bei 5,1 % sieht, statt der bislang angepeilten 4,6 %. Zudem soll der Leitzins laut den aktuellen Median-Erwartungen 2024 bei 4,1 % landen, und somit leicht höher als die bislang prognostizierten 3,9 %. Damit unterstrich und bestätigte die Zentralbank die Aussagen von Fed-Chef Jerome Powell, mit denen er bereits im Vorfeld der Sitzung angekündigt hatte, dass der Leitzins weiter steigen und länger auf dem erhöhten Niveau bleiben wird, als es der Markt erwartet hatte. Marktreaktion: Nur kurzzeitig erhöhte Volatilität Obwohl dies alles für die Börsen keine Überraschung gewesen sein durfte, weil die FOMC-Mitglieder die Märkte in den vergangenen Tagen und Wochen mit zahlreichen Wortmeldungen auf die Beschlüsse und Pläne vorbereitet hatten, kam es gestern dennoch zu deutlichen Kursreaktionen. Die Aktienkurse gingen auf Talfahrt und auch der EUR/USD verlor etwas an Boden. Doch wenig später erholten sich die Kurse, und am Ende blieben neue Trends aus. Stattdessen setzten sich die Konsolidierungen am Aktienmarkt fort. In der „Börse-Intern Premium“-Wochenausgabe hatte ich daher gemutmaßt, dass die Anleger als Folge ausgebliebener Überraschungen bereits wieder eine abwartende Haltung einnahmen, um die heutige EZB-Entscheidung abzuwarten. Und auch auf diese reagierten die Anleger mit Kursrückgängen am Aktienmarkt, dieses Mal allerdings nachhaltig, weil es hier eine negative Überraschung gab: EZB erwägt weitere Zinsschritte um jeweils 50 Basispunkte Neben der erwarteten Anhebung der drei Leitzinsen um nun jeweils 50 Basispunkte kündigten die Euro-Wächter weitere „deutliche“ Zinsschritte „in einem gleichmäßigen Tempo“ an. Ob damit Zinsanhebungen um 25 oder 50 Basispunkte gemeint sind, ließ die Notenbank zunächst offen. Auf der Pressekonferenz erläuterte EZB-Chefin Christine Lagarde auf Nachfrage einer Reporterin dann allerdings – sicherlich zur Überraschung der meisten Marktteilnehmer – dass auf Basis der aktuellen Daten weitere Zinsschritte von jeweils 50 Basispunkten zu erwarten seien. (Der Markt hatte dagegen kleinere Zinsschritte von 25 Basispunkten auf dem Schirm.) Dies ließ den EUR/USD erwartungsgemäß weiter steigen und übte stärkeren Druck auf die Aktienkurse aus. Wenn die EZB nun zukünftig tatsächlich eine Reihe höherer Zinsschritte beschließt als die Fed, wird damit die Zinsdifferenz der beiden Währungsräume abnehmen. Der Zinsvorteil des Dollars schrumpft also, womit der EUR/USD weiter Stärke zeigen dürfte. EZB beschließt Reduzierung der Anleihebestände Zumal die EZB heute auch den Einstieg in den Ausstieg aus den billionenschweren Anleihebeständen ankündigte. „Ab Anfang März 2023 werden die Bestände aus dem Programm zum Ankauf von Vermögenswerten (Asset Purchase Programme – APP) in einem maßvollen und vorhersehbaren Tempo reduziert, da das Eurosystem die Tilgungsbeträge von Wertpapieren bei Fälligkeit nicht mehr vollumfänglich wieder anlegen wird“, hieß es dazu in den geldpolitischen Beschlüssen. Konkret werden die Bestände bis zum Ende des zweiten Quartals 2023 monatlich um durchschnittlich 15 Milliarden Euro reduziert. Bis Ende Juni wird dem Markt also Liquidität von insgesamt 60 Milliarden Euro entzogen. Das Tempo danach wird auf einer der kommenden Sitzungen des EZB-Rats festgelegt. Nachvollziehbare Kursreaktionen Auch diese Maßnahme wurde allerdings von den Märkten bereits erwartet, weil die EZB dies schon Wochen zuvor angekündigt hatte, wenn auch nicht bis ins Detail. Und so kann man mit Blick auf die Kursreaktionen zusammenfassend sagen, dass die Notenbankbeschlüsse den Euro gestützt und die Aktienkurse belastet haben. Das ist auch absolut nachvollziehbar, weil einerseits eine restriktivere Geldpolitik tendenziell schlecht für Aktien ist und andererseits die EZB nun ein höheres Tempo als die Fed an den Tag legt und die Geldpolitik im Euroraum damit gegenüber den vorausgeeilten Dollar-Wächtern aufholt. Dementsprechend kam es bei Aktien zu einem stärkeren Rücksetzer und beim Euro gegenüber dem Dollar zu einer weitergehenden Kurserholung. Kurspotential des EUR/USD kurzfristig ausgereizt Allerdings sehe ich dennoch das Kurspotential des EUR/USD weiterhin kurzfristig ausgereizt, da der Wechselkurs bereits ordentlich Boden gutgemacht hat und eine Konsolidierung fällig ist (siehe auch gestrige Börse-Intern). Die geldpolitischen Fakten liegen nun auf dem Tisch und dürften angesichts der rechtzeitigen Ankündigungen durch die Notenbanken bereits zu einem großen Teil eingepreist sein. Dow Jones und DAX setzen wie erwartet zurück Bei den Aktienkursen sehe ich ebenfalls weiterhin eine Konsolidierung, wobei sich diese endlich auch im DAX und Dow Jones wie erwartet durch stärkere Rücksetzer zeigt. Bislang hatten die Anleger darauf gesetzt, dass die Fed den Leitzins nicht auf über 5 % anheben wird und ihn früher wieder senkt. Doch dies wird nun offenbar korrigiert. Der DAX hat heute seine Konsolidierung, die seit Mitte November lief (gelbes Rechteck im folgenden Chart), deutlich und dynamisch nach unten verlassen.  Angesichts meiner Äußerungen in den vorangegangenen Ausgaben können Sie sich sicherlich vorstellen, dass dieser Volatilitätsanstieg mein Trader-Herz erfreut. Und auch mit der Richtung bin ich durchaus einverstanden. Schließlich hatte ich die Depots meiner Börsendienste durch diverse Gewinnmitnahmen sowohl bei Aktien- als auch bei EUR/USD-Trades darauf vorbereitet. Jetzt hoffe ich, dass sich die Korrektur noch etwas ausweitet, gerne im DAX bis auf ca. 13.500 Punkte. Und ich hoffe, dass Sie meinen Analysen und Hinweisen gefolgt sind. Denn dann konnten auch Ihnen die jüngsten Kursentwicklungen nichts anhaben und Sie haben stattdessen womöglich sogar davon profitiert. Lassen Sie es mich gerne wissen. Ich freue mich über Ihr Feedback.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wenn Sie nicht von den jüngsten Kursentwicklungen profitieren konnten oder gar davon belastet wurden, dann nutzen Sie doch unsere Hilfestellungen, die wir mit den Stockstreet-Börsenbriefen bieten. Melden Sie sich JETZT HIER an!Es gibt die Möglichkeit eines kostenlosen Tests.

|