EZB und US-Wirtschaftsdaten setzen den EUR/USD stärker unter Druck

EZB und US-Wirtschaftsdaten setzen den EUR/USD stärker unter Druck

von Sven WeisenhausDie geldpolitische Entscheidung der Europäischen Zentralbank (EZB) bot heute eine gewisse Spannung. Denn die steigenden Corona-Zahlen und die im Kampf dagegen zunehmenden Restriktionen bremsen nicht nur die Konjunkturerholung, sondern es kommt auch zu gedämpften Preisentwicklungen. Beides ist nicht im Sinne der EZB. Und so hatten einige Marktbeobachter im Vorfeld der Zinssitzung zum Beispiel eine Ausweitung des Anleihekaufprogramms für möglich gehalten. Die EZB ist überwiegend langfristig ausgerichtet Doch die EZB handelt nur selten aufgrund kurzfristiger Geschehnisse. Sie ist grundsätzlich mittel- und (überwiegend) langfristig (über mehrere Monate bzw. Quartale) ausgerichtet. Daher reagiert sie nur dann auf kurzfristige Ereignisse, wenn sich diese auf die Projektionen der EZB (Wachstums- und Inflationserwartungen etc.) nachhaltig auswirken und daher ein Gegensteuern notwendig ist. Schäden der Pandemie werden auch durch die Fiskalpolitik abgemildert Dass in Deutschland und einigen anderen Euro-Ländern jüngst das öffentliche Leben wieder stärker eingeschränkt wurde, war für die EZB allein noch kein Anlass zu handeln. Denn die staatlichen Maßnahmen zur Eindämmung der Virusinfektionen sind begleitet von fiskalischen Hilfen unter anderem für die besonders betroffenen Unternehmen. Und dadurch werden wirtschaftliche Schäden bereits abgemildert.

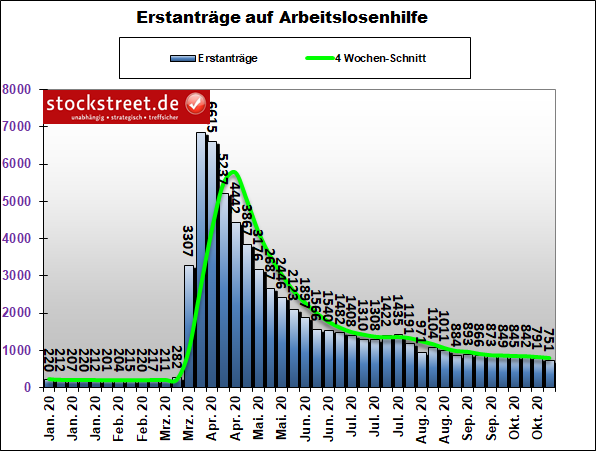

Der Wirtschaft kann also nicht nur durch die Geldpolitik, sondern auch durch die Fiskalpolitik stimuliert werden. Im Idealfall geht beides Hand in Hand, wie es aktuell auch der Fall ist, wobei die EZB den Ball zuletzt klar im Feld der Fiskalpolitik sah. Keine Deflation, sondern negative Inflation Auch die gedämpfte Preisentwicklung scheint der EZB noch keine größeren Sorgen zu bereiten. Diese habe zwar, so Christine Lagarde heute in der EZB-Pressekonferenz, zu einer „negativen Inflation“ geführt, welche auch noch bis Anfang 2021 anhalten werde, doch handele es sich dabei nicht um eine Deflation. Und die EZB sieht aktuell auch kein Deflations-Risiko. Im Dezember wird die EZB Anpassungen vornehmen Jedenfalls hat die EZB heute ihre Geldpolitik unverändert belassen. Und das, obwohl sie einräumte, dass das Momentum in der Konjunktur seit September abnahm, mit einer sehr negativen Entwicklung im November gerechnet wird und die Risiken klar abwärts gerichtet sind. Allerdings bereitete die EZB die Märkte relativ deutlich darauf vor, im Dezember Anpassungen vorzunehmen. Zu diesem Termin liegen auch die aktualisierten Projektionen der EZB-Volkswirte vor. Und dann werden laut Lagarde nicht nur das Programm namens „PEPP“, sondern alle Instrumente neu ausgerichtet. Dabei werde die Flexibilität in Bezug auf Assetklassen, Laufzeiten und Kapitalschlüsseln ausgeweitet. Und das spricht auch für eine Erhöhung des Ankaufvolumens. Für Aktien positiv, für den Euro negativ In einer ersten Reaktion wurden diese Aussichten von den Aktienmärkten durchaus wohlwollend aufgenommen. Der Euro zeigte sich dagegen nicht mehr nur durch die jüngsten Entwicklungen in Sachen Coronavirus, sondern auch durch die Ankündigung dieser neuen geldpolitischer Maßnahmen belastet. Und dies hatte charttechnisch Konsequenzen (siehe Chartanalyse unten), was von der EZB sicherlich sehr wohlwollend zur Kenntnis genommen werden dürfte. Denn ein schwächerer Euro-Wechselkurs hilft der Konjunktur, weil damit Exporte ins Nicht-Euro-Ausland billiger und somit wettbewerbsfähiger werden. Euro unter Druck, Dollar gestützt Die aktuellen Kursrückgänge beim EUR/USD wurden aber nicht nur aufgrund der Entwicklungen im Euroraum getrieben, sondern auch durch Meldungen aus dem Dollar-Raum. So ist die Zahl der Erstanträge auf Arbeitslosenhilfe in den USA auf 751.000 zurückgegangen, wie das US-Arbeitsministerium heute mitteilte.

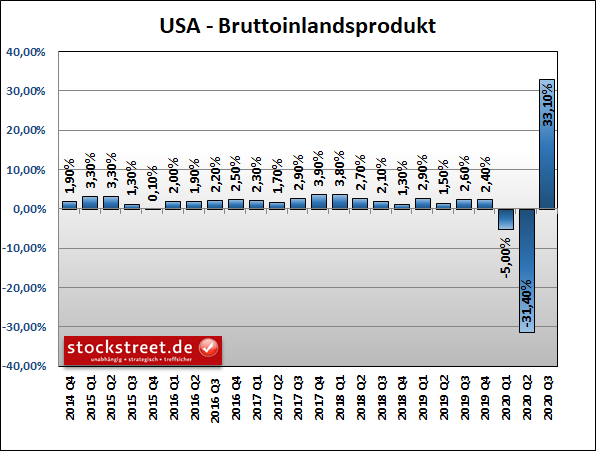

Damit wurde der kontinuierliche Rückgang fortgesetzt und ein neues Tief erreicht, was natürlich bullish für den US-Dollar ist. Letzteres gilt ebenso für das Wachstum des Bruttoinlandsprodukts in den USA, welches heute für das 3. Quartal 2020 mit +33,1 % angegeben wurde.

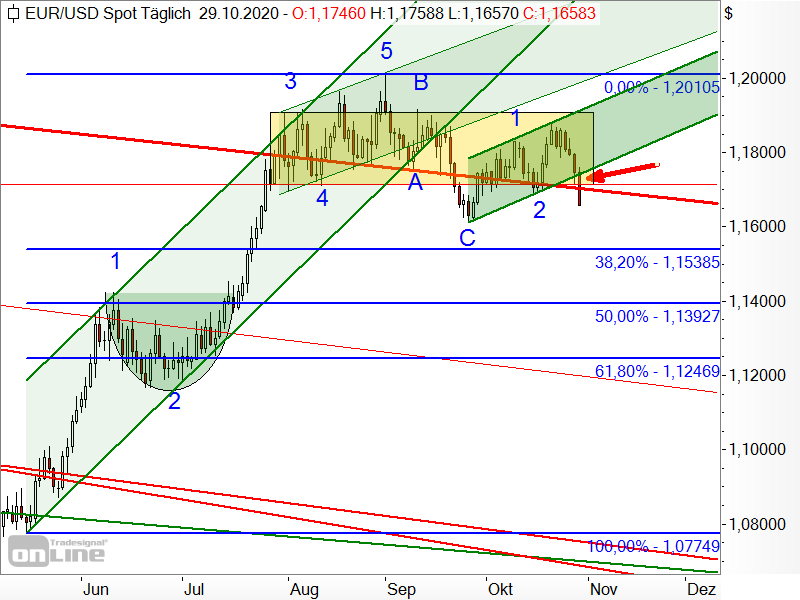

Auch wenn dieser Zuwachs trotz seines Rekord-Ausmaßes (der bisherige Spitzenreiter war laut den offiziellen Daten des Bureau of Economic Analysis das 1. Quartal 1950 mit +16,7 %) für eine V-förmige Erholung nicht ausreichend war, so lag er immerhin höher als allgemein erwartet. Und dadurch zog er den Euro bzw. den EUR/USD mit nach unten. EUR/USD sendet ganze Serie bearisher Signale Vor diesem Hintergrund hat der EUR/USD heute gleich eine ganze Serie bearisher Signale gesendet. So wurden allein mit der heutigen Tageskerze (siehe roter Pfeil im folgenden Chart) der Aufwärtstrendkanal (grün), die Seitwärtsrange (gelb) und die Abwärtstrendlinie (rot) nach unten gebrochen. Zudem wurde damit das (höhere) Zwischentief der vermeintlichen Welle 2 unterschritten.

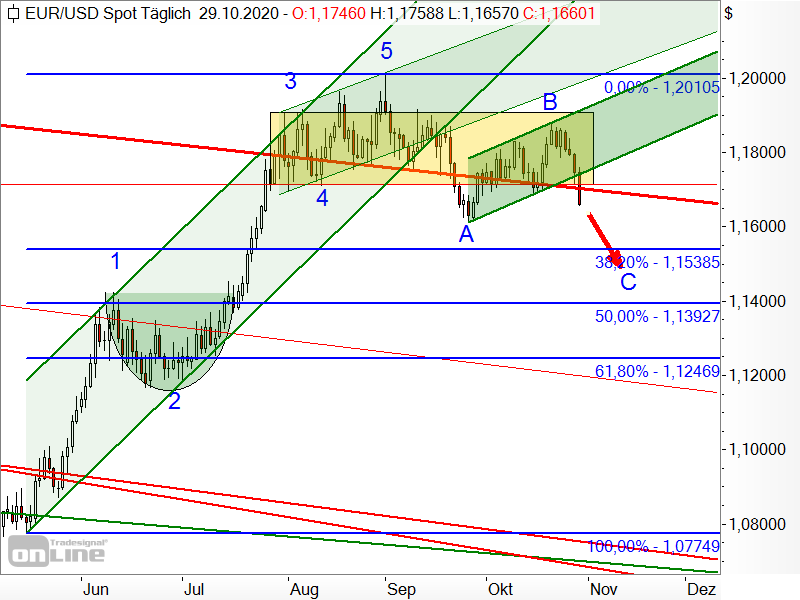

Das bullishe Elliott-Wellen-Szenario ist damit kaum noch zu halten. Stattdessen ist nun eine größere ABC-Korrektur wahrscheinlich.

Endgültig hinfällig wird das bullishe Szenario, wenn ein neues Korrekturtief erreicht wird. Damit würden dann gleichzeitig das bearishe Szenario etabliert und die Fibonacci-Marken zum Kursziel (blaue Linien).

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

|