Fed erhöht den Leitzins

Fed erhöht den Leitzins

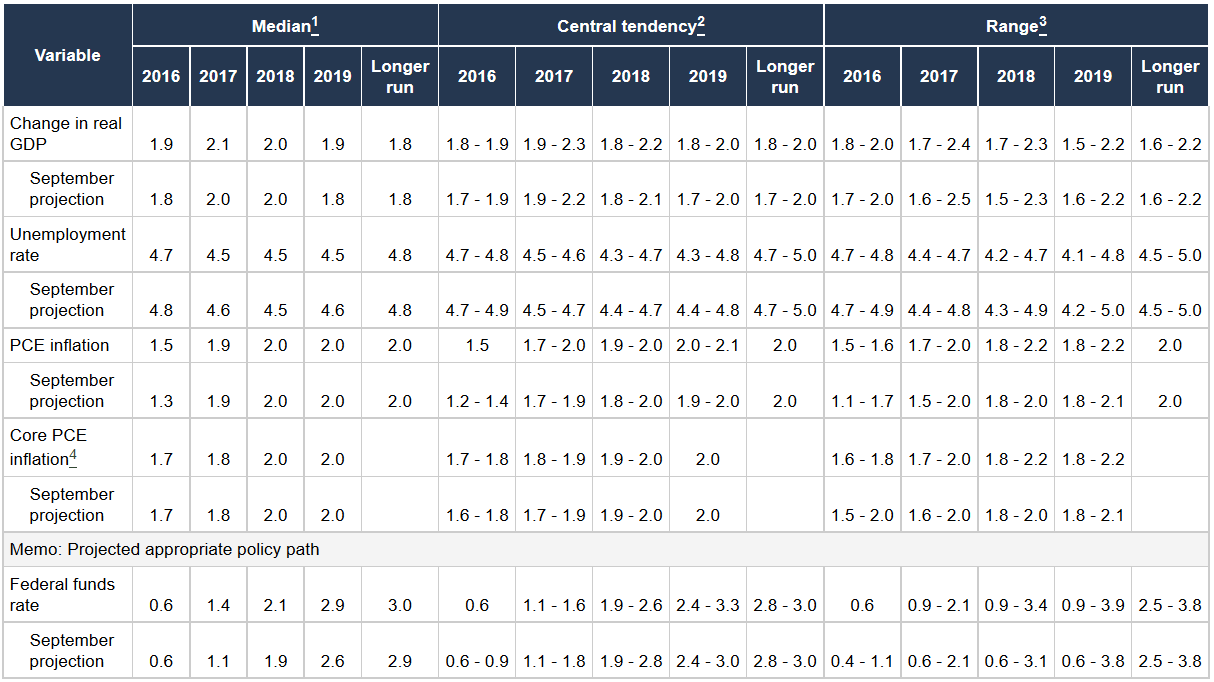

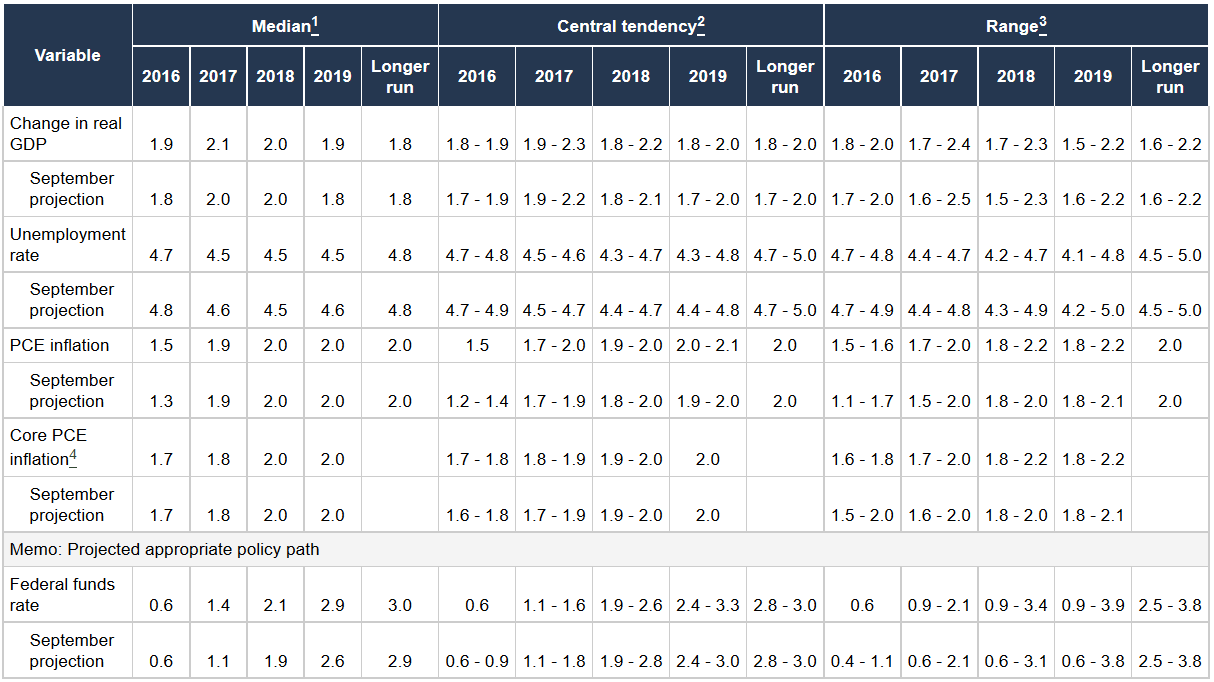

von Sven WeisenhausDie amerikanische Notenbank Federal Reserve (Fed) hat gestern die Leitzinsen um 0,25 Prozentpunkte auf ein Niveau zwischen 0,5 und 0,75 Prozent angehoben. Die geldpolitische Entscheidung wurde einstimmig getroffen. Die Zinswende war vor ziemlich genau einem Jahr, e benfalls in der damaligen Dezembersitzung eingeleitet worden. Ihr folgte nun der zweite Zinsschritt. Fed überrascht mit steilerem Zinspfad 2017 Dieser war exakt so erwartet worden. Für Überraschung sorgten allerdings Signale der Fed, die auf häufigere Zinserhöhungen bei den Sitzungen im kommenden Jahr hindeuten. Denn die Mitglieder des geldpolitischen Ausschusses (FOMC) haben ihre Prognosen für das kommende Jahr leicht angepasst und rechnen nun mehrheitlich mit drei Erhöhungen in 2017, eine mehr als bisher. Für die Jahre 2018 und 2019 bleiben die Notenbanker dagegen bei ihren bisherigen Prognosen. Konkret bedeutet dies, dass der Leitzins am Ende des Jahres 2017 bei 1,4 Prozent, Ende 2018 bei 2,1 Prozent und Ende 2019 bei 2,9 Prozent liegen soll (siehe auch folgende Tabelle). Trumps Konjunkturprogramm noch kein Thema? Die angekündigten Maßnahmen des zukünftigen US-Präsidenten Donald Trump fanden im offiziellen Statement der US-Notenbank keine Erwähnung. Auf Nachfrage der Reporter bei der Pressekonferenz sagte Yellen, sie wolle nicht über ein lediglich in Aussicht gestelltes Programm spekulieren. Sie müsse es erst sehen, bevor die Notenbanker darauf reagieren können. Daher wurden die makroökonomischen Projektionen in den Bereichen Wirtschaftswachstum, Arbeitslosenquote und Inflation wohl zunächst auch nur in Nuancen angepasst. Lediglich die Inflationserwartung für Ende 2016 wurde um 0,2 Prozentpunkte nach oben revidiert. Die weiteren Änderungen betrugen in keinem Fall mehr als 0,1 Prozentpunkte.

(Quelle: Federal Reserve Bank)

Yellen gibt Trump Tipps mit auf den Weg Indirekt gab Yellen aber zu verstehen, dass sie Trumps Programm zumindest für fragwürdig hält. Es brauche kein Konjunkturprogramm, um Vollbeschäftigung zu bekommen, sagte sie. Die Wirtschaft würde ohnehin schon heiß laufen. Allenfalls Maßnahmen, die die Produktivität verbessern, würden der US-Ökonomie helfen. Und angesichts des demographischen Wandels sei es wichtig, auch das Verhältnis der Verschuldung zur Wirtschaftsleistung im Auge zu behalten. Börsen reagierten erwartungsgemäß Die Marktreaktionen fielen erwartungsgemäß aus. Die Zinsen an den Anleihemärkten zogen an und der Dollar gewann an Stärke. So stieg der Dollar-Index, der die amerikanische Währung ins Verhältnis zu vielen anderen wichtigen Währungen setzt, auf den höchsten Wert seit 2003. Der Euro fiel zum US-Dollar auf ein 13-Jahres-Tief. Aktienmärkte zeigen sich von höheren Zinsen inzwischen belastet Aktien verloren ebenfalls an Wert. Der Dow Jones verzeichnete den größten Tagesverlust seit zwei Monaten. Hier könnte sich nun eine große Bewegung in Gang gesetzt haben. Denn in Zeiten von Zinsen nahe Null waren Aktien, insbesondere Dividendenwerte, so etwas wie ein Anleihenersatz. Doch diesen Status drohen sie nun zu verlieren. Große Investoren wählen den höchsten risikolosen Zins Wegen der Aussicht auf höhere Zinsen in den USA und wegen der bereits deutlich anziehenden Renditen werden Dividendentitel zunehmend unattraktiver im Vergleich zu Anleihen. Denn die Rendite zehnjähriger US-Anleihen stieg nach der Bekanntgabe des jüngsten Fed-Beschlusses bereits auf bis zu 2,6 Prozent. Der S&P 500 hat dagegen durch den Anstieg auf neue Allzeithochs nur noch eine durchschnittliche Dividendenrendite von zwei Prozent zu bieten. Auf der Suche nach dem höchsten risikolosen Zins werden die großen Investoren daher nun wieder zunehmend auf dem Anleihemarkt fündig. Es droht daher eine Abwanderung der „Anleihetouristen“ aus Dividendenwerten, zugunsten der Anleihemärkte. Bei Gold ist diese Bewegung längst im Gang Eine vergleichbare Entwicklung sehen wir auch schon seit etwas längerer Zeit in einem anderen Markt. So musste der Goldpreis schon längst deutlich Federn lassen. Denn Gold wirft weder Zinsen noch Dividenden ab, weshalb es schon bei niedrigeren Zinsen zunehmend unattraktiv wurde. Dementsprechend waren auch hier nach der Fed-Sitzung erneut fallende Kurse zu beobachten. Aktienmärkte am Ende des Aufwärtstrends? Die Aktienmärkte könnten sich inzwischen in der letzten Welle ihres Aufwärtstrends befinden. Im Jahr 2017 könnte sich daher ein wichtiges Top an den Aktienmärkten bilden. Mit einer solchen Prognose sind wir wieder einmal sehr früh dran. Aber dafür ist Stockstreet ja bekannt. Und natürlich muss man deswegen nun nicht sofort das gesamte Depot verkaufen, sondern dieses mögliche Szenario nur bereits einkalkulieren. Morgen zeige ich Ihnen dazu eine interessante Chartanalyse zum Dow Jones, die ebenfalls auf ein mögliches Ende des Aufwärtstrends hinweist.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|