Fed stimmt die Märkte vorsichtig auf das Tapering ein

Fed stimmt die Märkte vorsichtig auf das Tapering ein

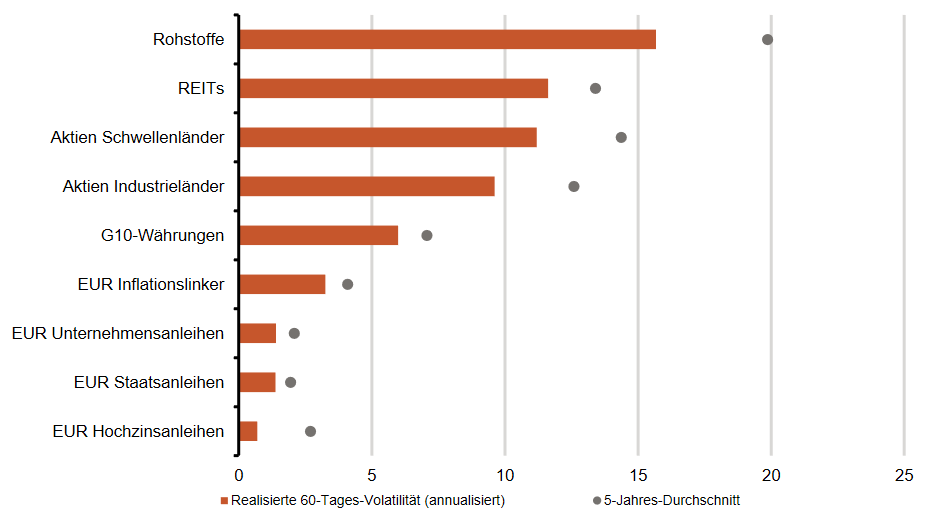

von Sven WeisenhausDie gestrige geldpolitische Entscheidung der US-Notenbank hat leider nicht die erhofften neuen Impulse für die Aktienmärkte geliefert. Dabei war das Ergebnis der zweitägigen Sitzung durchaus richtungsweisend. Denn es gab deutliche Hinweise, dass die Federal Reserve (Fed) von ihrer abwartenden Haltung etwas abgerückt ist und inzwischen konkret den Einstieg in den Ausstieg sucht. Dies ließ sich bereits am Statement ablesen. Denn hier wurden Textpassagen in diese Richtung geändert. Zunächst wies die Notenbank in ihrer aktualisierten Einschätzung der konjunkturellen Entwicklung darauf hin, dass sich Indikatoren für die Wirtschaftstätigkeit und den Arbeitsmarkt durch Fortschritte bei Impfungen und starker politischer Unterstützung weiter verbessert haben. Auch die von der Pandemie am stärksten betroffenen Sektoren hätten eine Verbesserung gezeigt, sich jedoch noch nicht vollständig erholt. Die Inflation sei gestiegen, was aber größtenteils auf vorübergehende Faktoren zurückzuführen ist. Ein klarer Hinweis auf ein zukünftiges Tapering Soweit war dies nur eine Anpassung an aktuelle Entwicklungen. Damit blieb fast alles wie gehabt. Doch es war eine Einleitung auf das, was dann noch kam. Denn insbesondere eine neu in das Statement eingefügte Einschätzung ließ aufhorchen. So hieß es im Statement nun zunächst leicht abgeändert, die Fed habe seit Ende letzten Jahres erklärt, dass sie ihre monatlichen Käufe von Anleihen im Wert von 120 Milliarden Dollar so lange fortsetzen wird, bis die Wirtschaft substanzielle weitere Fortschritte im Hinblick auf die Fed-Ziele – niedrige Arbeitslosigkeit und eine Inflationsrate von 2 % – erzielt hat. Und laut dem neuen Satz im Statement habe die US-Wirtschaft inzwischen Fortschritte in Richtung dieser Fed-Ziele gemacht. Und diesen Einschub kann man als ersten offiziellen Schritt zur Vorbereitung der Märkte auf ein zukünftiges Tapering verstehen. Auf der Pressekonferenz räumte Fed-Chairman Jerome Powell dann auch ein, dass man bereits Möglichkeiten einer Reduzierung der Anleihekäufe diskutiert habe. Laut Powells Einschätzung werde man den Ankauf von Hypothekenpapieren und Staatsanleihen gleichermaßen zurückfahren. Ein genaues Datum dafür wurde allerdings noch nicht besprochen, weil man noch immer auf „substantielle Verbesserung“ warte, so Powell. Zudem könnte die Inflation laut Powell weiterhin auf der Oberseite überraschen. Die Inflation könnte höher ausfallen und hartnäckiger sein als erwartet, sagte er. Die Fed sehe diese zwar unverändert als vorübergehend an, man werde aber handeln, wenn die Inflation zu hoch bleiben sollte. Auch dies kann man dahingehend deuten, dass die Fed die Inflation inzwischen als Gefahr betrachtet und gewillt ist, mit einer Reduzierung der Anleihekäufe gegenzusteuern. Märkte honorieren das behutsame Vorgehen der Fed Die Stimmung der Anleger wurde durch diesen leichten Richtungsschwenk allerdings nicht getrübt. Stattdessen honorierten die Märkte das behutsame Vorgehen der Fed damit, dass es nicht zu plötzlichen Verkäufen kam. Sichtbare Marktreaktionen gab es kaum. Es setzte sich lediglich das Gezerre zwischen Bullen und Bären fort, wobei allerdings die Kräfte auf beiden Seiten zu schwinden schienen, da die Volatilität in den sehr kurzfristigen Kursbewegungen abnahm. Laut der Bank Berenberg notiert die „realisierte Volatilität“ von Aktien der Industrieländer schon seit Mitte Juni durchgehend unter der Marke von 10 % und sie sei damit historisch niedrig.

(Quelle: Bank Berenberg)

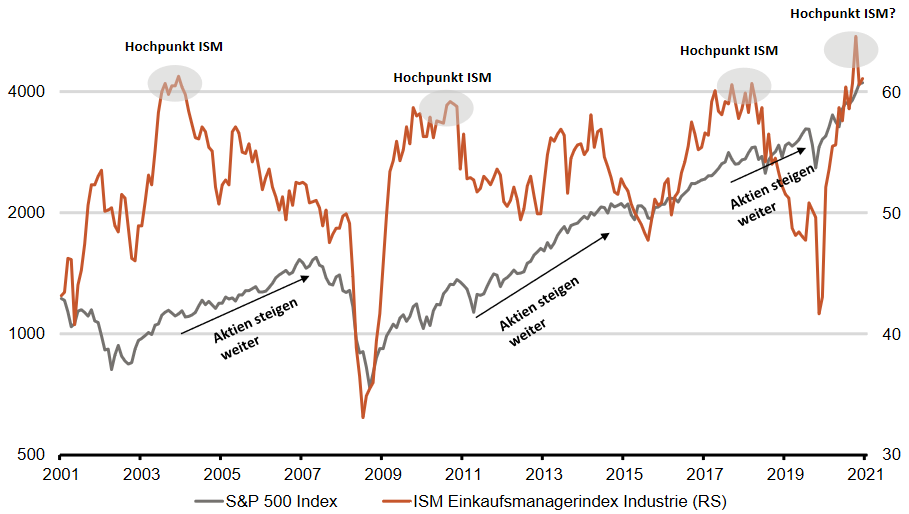

Hochpunkt von Konjunkturindikatoren nicht Hochpunkt von Aktien? Es scheint also weiterhin so, dass sich die Anleger durch nichts und niemanden von ihren Aktien trennen lassen und stattdessen weiterhin zu Aufstockungen neigen. Eine interessante Grafik der Bank Berenberg untermauert passend dazu, dass selbst Rückgänge bei den Einkaufsmanagerdaten regelmäßig nicht zu fallenden Aktien führen. Insofern handeln die Anleger grundsätzlich natürlich derzeit nicht verkehrt.

(Quelle: Bank Berenberg)

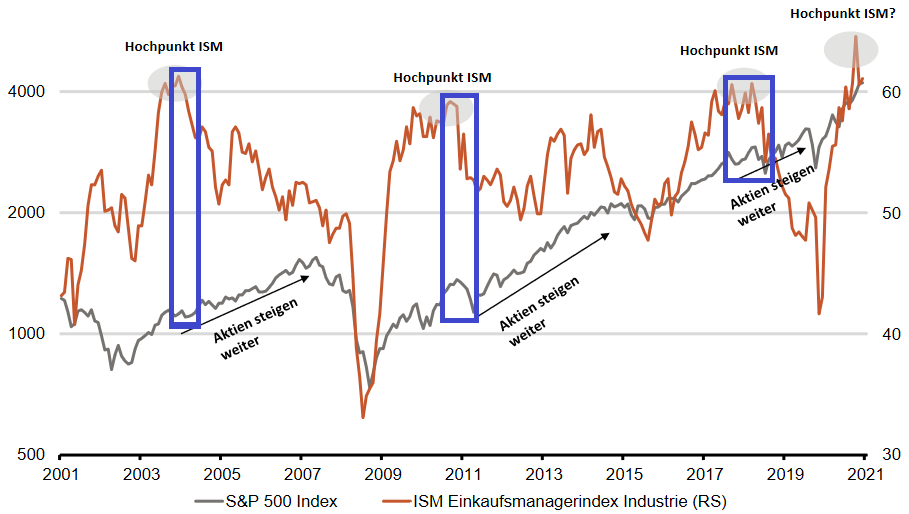

„In der Regel entwickeln sie sich bei fortgesetztem Konjunkturaufschwung auch nach dem Hochpunkt von Konjunkturindikatoren mittelfristig deutlich positiv“, so der Kommentar zu dieser Grafik. Doch Berenberg weist auch darauf hin: „Kurzfristig ist das Potenzial jedoch begrenzt.“ Und bei genauerer Betrachtung der Grafik zeigt sich auch, dass Aktienmärkte nach dem Hochpunkt des ISM-Einkaufsmanagerindex für die Industrie zumindest konsolidieren (siehe blaue Markierungen):

(Quelle: Bank Berenberg, eigene Bearbeitung)

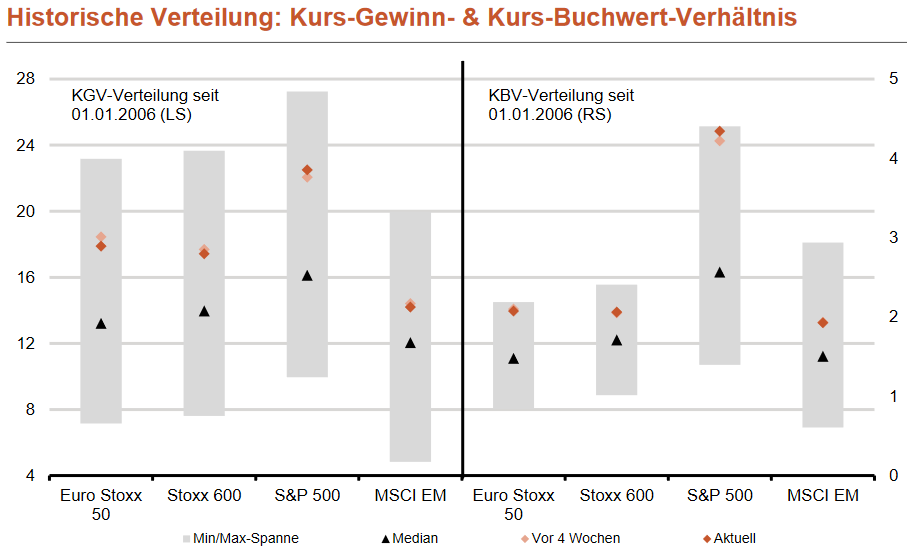

Und daher verweise ich auf meine jüngsten Analysen zu den Einkaufsmanagerdaten (siehe „Neue Hochs bei der Konjunktur passen zu den Hochs bei Aktien“ und „Zukunftsaussichten trüben sich immer mehr ein!“). Außerdem passen diese Entwicklungen zur Saisonalität, wonach es in den kommenden Wochen und Monaten eines Jahres regelmäßig zu mehr oder weniger großen Konsolidierungen kommt, bevor es weiter aufwärts geht mit den Aktienkursen. KBV des S&P 500 auf höchstem Niveau seit 2006 Übrigens ist mir noch eine Grafik der Berenberg Bank ins Auge gesprungen. Gestern hatte ich erneut auf die relativ hohe KGV-Bewertung des S&P 500 hingewiesen. Häufig wird aber kritisiert, dass das Kurs-Gewinn-Verhältnis (KGV) alleine nicht sonderlich aussagekräftig ist. Daher nun der zusätzliche Hinweis, dass sich die Bewertung des S&P 500 auf Basis der Buchwerte (KBV) aktuell auf dem höchsten Niveau seit 2006 befindet.

(Quelle: Bank Berenberg)

Fazit Das alles sind nun keine treffsicheren Timing-Indikatoren für eine Korrektur an den Aktienmärkten. Die Berichtssaison verläuft hervorragend, die Aufwärtstrends sind intakt und die Kauflaune der Anleger scheint sich durch nichts eintrüben zu lassen. So kann sich die Übertreibung noch sehr lange fortsetzen. Doch einige Konjunkturdaten haben in den USA jüngst enttäuscht, das sehr hohe Wachstum lässt sich nicht fortschreiben, die US-Notenbank hat einen Kurswechsel vorbereitet, die Aufwärtstrends sind mehr als reif, saisonal steht eine schwächere Marktphase bevor, die fundamentale Bewertung ist hoch und die Volatilität ist schon sehr lange sehr niedrig. Meist dauert es dann nicht mehr lange, bis es dynamischer wird und es dabei auch mal zu stärkeren Rücksetzern kommt. Zur Erinnerung: die letzte Korrektur im zweistelligen Prozentbereich war im Herbst 2020 – das ist schon sehr lange her. Für mich ist es daher aktuell nicht die beste Zeit, um sich noch großartig neu am Aktienmarkt zu engagieren. Stattdessen geht es mir derzeit verstärkt um das Managen bestehender Positionen und um rechtzeitige Gewinnmitnahmen, um dann bei tieferen Kursen das Depot wieder günstiger zu befüllen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|