Fed und EZB bleiben unter Zugzwang

Fed und EZB bleiben unter Zugzwang

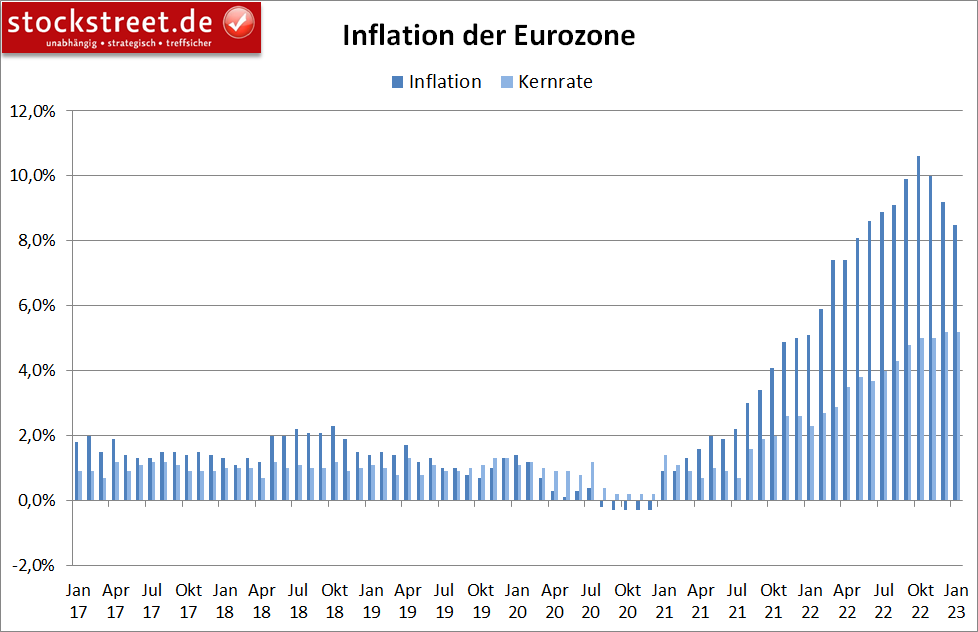

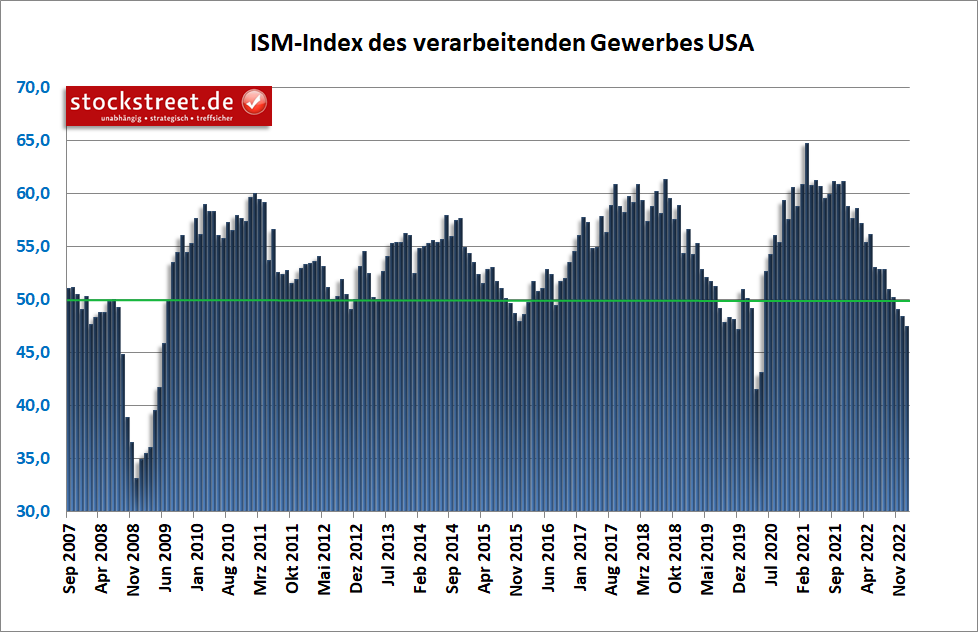

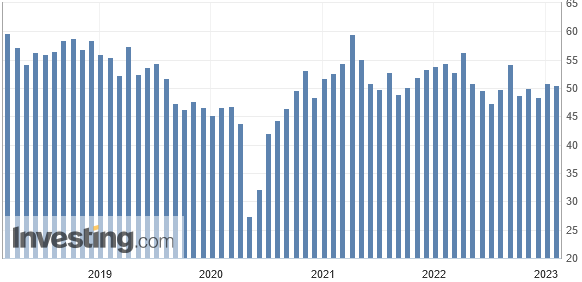

von Sven Weisenhaus Im Vorfeld der anstehenden Zinsentscheidungen der Notenbanken gab es heute noch einmal Daten zur Inflation – aus der Eurozone. Und diese fielen recht positiv aus. Denn laut den vorläufigen Zahlen von Eurostat sanken die Preise im Januar um 0,4 % zum Vormonat, nach ebenfalls -0,4 % im Dezember. Erwartet wurde dagegen ein leichtes Plus von 0,1 %. Dadurch gab die Jahresrate von 9,2 % auf 8,5 % nach. Hier lag die Konsensschätzung bei +8,9 %. Die Preise und die Inflation sind also nicht nur zurückgegangen, sie sind sogar stärker gefallen als erwartet. So weit, so positiv.  Allerdings blieb die jährliche Kernrate unverändert bei 5,2 %, statt eines erwarteten Rückgangs auf 5,1 %. Aus dieser Sicht hält sich der Preisdruck also hartnäckig. Und weil die Notenbanken die Kernraten im Fokus haben, lösten die Inflationsdaten auch keine positive Reaktion an den Börsen aus – allerdings auch keine negative. Offenbar glauben die Anleger, dass diese Daten keinen Einfluss mehr auf die anstehenden Entscheidungen der Notenbanken haben. EZB bleibt unter starkem Zugzwang Und damit dürften sie vollkommen richtig liegen. Denn die Inflation ist weiterhin inakzeptabel hoch. Und insbesondere die unveränderte Kerninflationsrate setzt die EZB unter Handlungsdruck. Sie muss mit weiteren Zinserhöhungen reagieren und wird sehr wahrscheinlich nicht nur morgen die Leitzinssätze um jeweils 50 Basispunkte erhöhen, sondern auch bei der darauffolgenden Sitzung. Auch die Fed muss den Kampf gegen die Inflation fortsetzen Interessant war vor diesem Hintergrund der heute veröffentlichte Einkaufsmanagerindex vom Institute for Supply Management (ISM) für das verarbeitende Gewerbe der USA. Denn dieser deutet inzwischen ebenfalls auf eine immer stärkere wirtschaftliche Kontraktion hin, ebenso wie die Daten von S&P Global (siehe Börse-Intern vom 24. Januar). Im November fiel der Frühindikator bereits unter die Schwelle von 50 Punkten, die zwischen Wachstum und Schrumpfung unterscheidet. Und mit 47,4 Punkten im Januar, nach 48,4 Zählern im Dezember, setzt sich die rasante Abwärtsbewegung dieses Stimmungsbarometers fort – aktuell auf das niedrigste Niveau seit Mai 2020, als die Corona-Krise noch ihren Hochpunkt erlebte (!).  Laut dem ISM deutet der aktuelle Wert auf eine Schrumpfung des realen Bruttoinlandsprodukts (BIP) um 0,5 % hin. Dabei ist auch negativ zu werten, dass die Auftragseingänge ebenfalls erneut rückläufig sind, mit einem Stand des entsprechenden Teilindex von nur 42,5 Punkten, nach 45,1 im Vormonat.

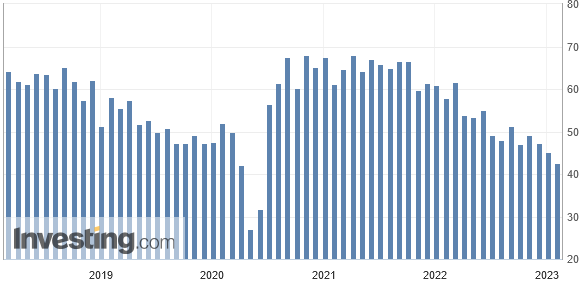

(Quelle: Investing.com) Was für die US-Wirtschaft und somit auch den Aktienmarkt eigentlich eine sehr schlechte Nachricht ist, ist im Hinblick auf die Geldpolitik eine gute. Denn theoretisch müsste die US-Notenbank (Fed) nun tendenziell von weiteren Leitzinsanhebungen absehen, weil diese die bereits schwächelnde Wirtschaft zusätzlich belasten würden. Doch zugleich legte der Teilindex für die Preise von 39,4 Punkten im Dezember auf nun 44,5 relativ kräftig zu.

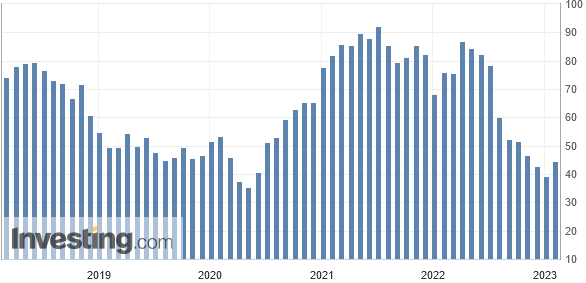

(Quelle: Investing.com) Zwar erfolgte der Anstieg von einem niedrigen Niveau aus, das auch jetzt noch sinkende Preise anzeigt, dennoch ist dies ein Signal für die Fed, dass der Kampf gegen die Inflation noch nicht gewonnen ist. Zumal sich der Arbeitsmarkt immer noch sehr stabil zeigt (Teilindex Beschäftigung: 50,6 nach 50,8 Punkten), womit die Sorge bezüglich höherer Löhne bleibt (Stichwort: Lohn-Preis-Spirale).

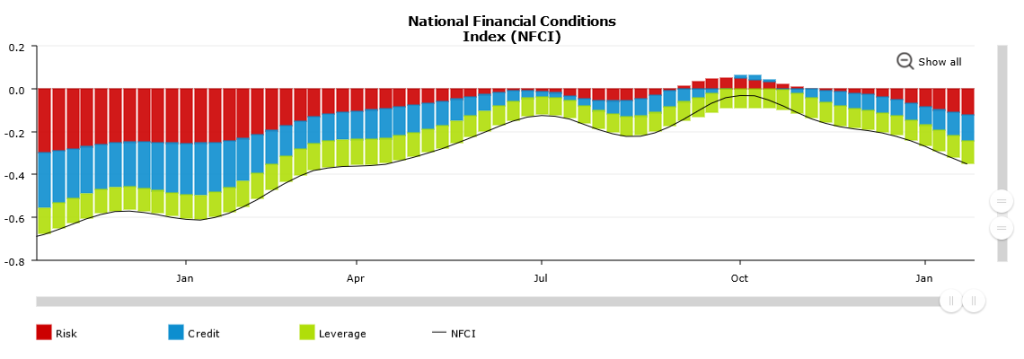

(Quelle: Investing.com) Auch die Währungshüter in den USA müssen also die geldpolitische Straffung fortsetzen. Finanzbedingungen so locker wie zu Beginn der Leitzinserhöhungen Zumal ihr das Anziehen der Zügel trotz der massiv gestiegenen Zinsen nur bedingt gelingt. Denn der National Financial Conditions Index (NFCI) der Chicago Fed zeigt, dass sich die finanziellen Bedingungen (engl.: financial conditions) seit Mitte Oktober wieder deutlich gelockert haben.

(Quelle: chicagofed.org) Positive Werte des NFCI weisen auf überdurchschnittlich strenge Finanzbedingungen, negative Werte auf überdurchschnittlich lockere Finanzbedingungen hin. Und mit aktuell -0,35 Punkten notiert er so niedrig wie seit April 2022 nicht mehr. Zur Erinnerung: Zu diesem Zeitpunkt hatte die US-Notenbank gerade erst begonnen, ihren Leitzins anzuheben. Sämtliche Leitzinsanhebungen sind also demnach quasi verpufft. Der Fed sind die aktuellen Kursentwicklungen ein Dorn im Auge Und das liegt unter anderem an den Anleihemärkten. Denn seit Oktober, also seit dem jüngsten Hochpunkt des NFCI, sind die Zinsen gefallen, wie ein Blick auf die Rendite der 10-jährigen US-Staatsanleihen zeigt.  Es liegt aber auch an den Aktienmärkten, die ebenfalls im Oktober ihre Kurserholung begonnen haben. Im Grunde genommen müsste es also das Ziel der US-Notenbank sein, die Aktienmärkte wieder auf ihre Korrekturtiefs zurückzudrücken. Und vor diesem Hintergrund würde ich es mir sehr gut überlegen, ob und in welchem Maße ich jetzt noch auf weiter steigende Aktienkurse setzen würde. Denn an der Börse gilt immer noch der Spruch: Never fight the Fed!

Ich wünsche Ihnen damit viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|