Finger weg vom DAX, Augen auf beim TecDAX!

Finger weg vom DAX, Augen auf beim TecDAX!

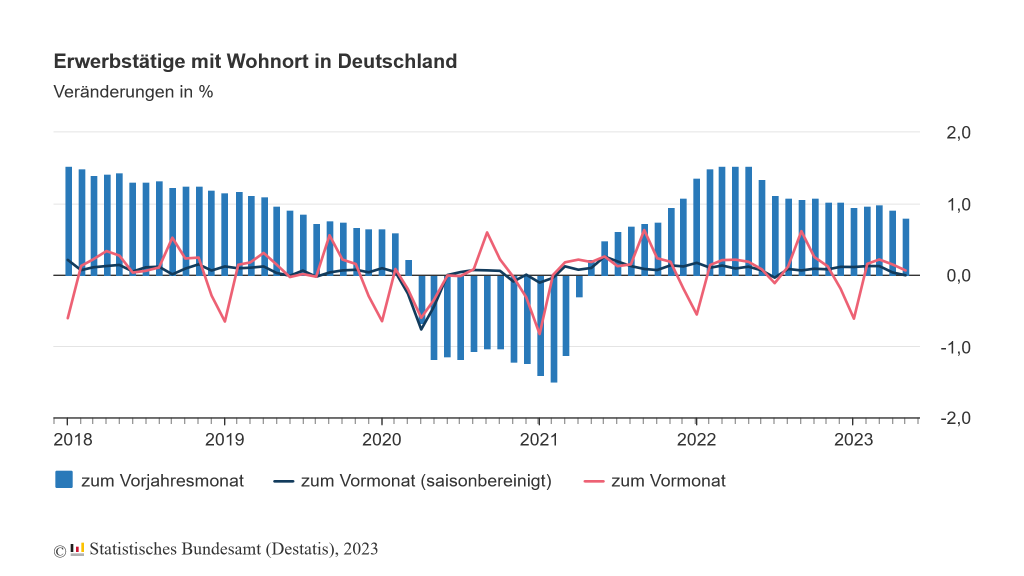

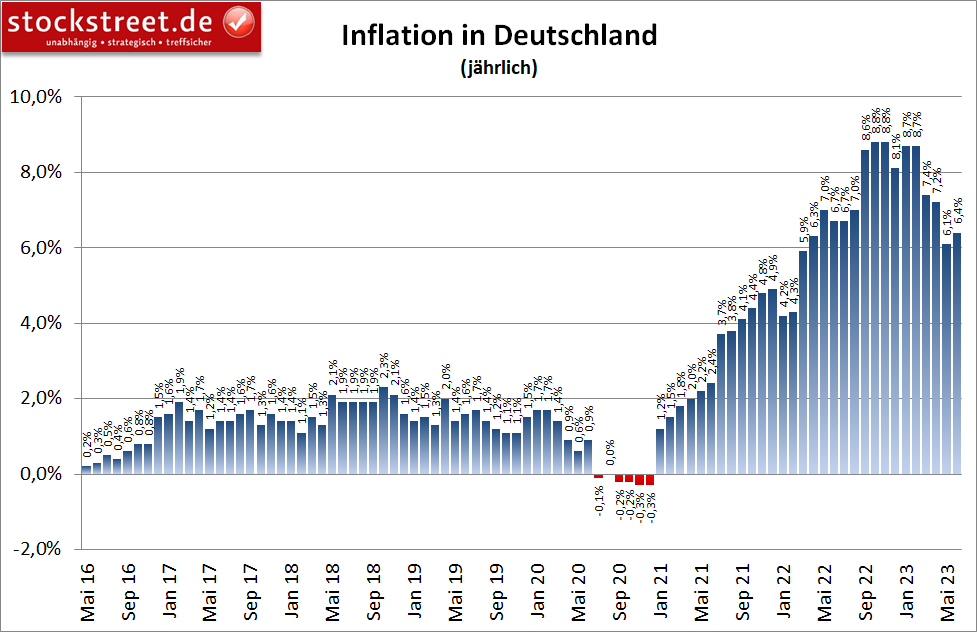

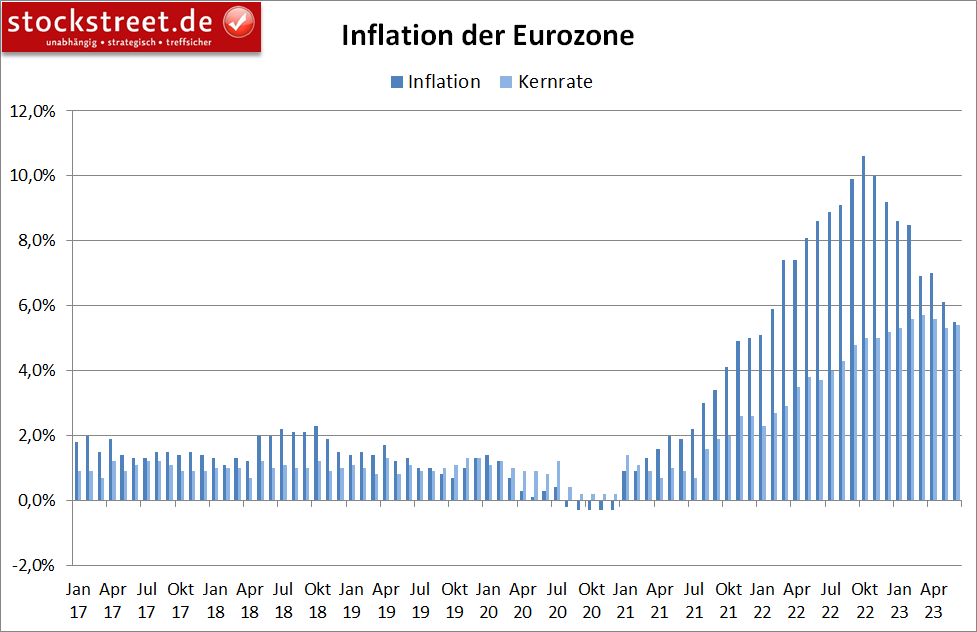

von Sven Weisenhaus Erst gestern hatte ich unter anderem die Frage aufgeworfen, wann die Leitzinsen auf den Arbeitsmarkt durchschlagen. Heute kam die Meldung, dass dies in Deutschland offenbar bereits der Fall ist. Denn nach vorläufigen Berechnungen des Statistischen Bundesamtes sank die Zahl der Erwerbstätigen im Mai gegenüber dem Vormonat saisonbereinigt um 4.000 Personen und damit erstmals seit 10 Monaten (Juli 2022: -19.000).  Dabei lässt sich feststellen, dass sich die Dynamik auf dem Arbeitsmarkt in Deutschland im Vergleich zum Vorjahr schon seit etwa einem Jahr abschwächt. Das meldet auch die Bundesagentur für Arbeit. Laut ihren Daten legte die Zahl der Arbeitslosen im Juni entgegen dem sonst üblichen jahreszeitlichen Verlauf leicht zu. 2,555 Millionen Arbeitslose wurden registriert, wie die Behörde heute mitteilte. Das seien 11.000 mehr als im Vormonat und 192.000 mehr als vor einem Jahr. Da sich die Wirtschaft in Deutschland bereits seit dem Schlussquartal 2022 in einer zumindest technischen Rezession befindet, verwundert diese Entwicklung nicht. Und weil der Arbeitsmarkt ein nachlaufender Konjunkturindikator ist, wird seine Schwäche wahrscheinlich anhalten und die Zahl der Erwerbstätigen womöglich noch stärker sinken, die Arbeitslosigkeit also steigen. Das ifo-Institut rechnet damit, dass die Zahl der Arbeitslosen in diesem Jahr um etwa 130.000 zulegen wird. Spätindikatoren und Frühindikatoren tendieren abwärts Auch das passt nicht so recht zu einem DAX, der kürzlich noch neue Rekordhochs markieren konnte. Würde nur der Arbeitsmarkt schwächeln, der zu den Spätindikatoren gehört, während die Frühindikatoren, wie zum Beispiel die Auftragseingänge, schon wieder nach oben weisen, wäre ein steigender DAX absolut nachvollziehbar. Denn der Aktienmarkt handelt die Zukunft. Doch auch die Auftragseingänge weisen, genau wie andere Frühindikatoren (Einkaufsmanagerdaten, ifo-Geschäftsklima), derzeit ebenfalls nach unten. Einzelhandel leidet unter den anhaltenden Kaufkraftverlusten der Kunden Vorgestern hatte ich über den GfK-Konsumklimaindex berichtet, der im Juni wieder nachgegeben hat. Heute wurde passend dazu gemeldet, dass die deutschen Einzelhändler wegen anhaltender Kaufkraftverluste ihrer Kunden nicht richtig in Schwung kommen. Zwar sind die Einzelhandelsumsätze im Mai inflationsbereinigt (real) um 0,4 % im Vergleich zum Vormonat gestiegen, im Vergleich zum Vorjahr steht aber ein Minus von 3,6 % zu Buche. Und in den ersten 5 Monaten des laufenden Jahres setzten die Einzelhändler zwar nominal 2,6 % mehr um als im Vorjahreszeitraum, real (also inflationsbereinigt) gab es aber einen kräftigen Rückgang um 5,7 %.  Mit Blick auf die Grafik sieht man, dass auch beim Einzelhandelsumsatz die Tendenz klar abwärts gerichtet ist, zumindest bei den realen Werten. Wie sehr die Einzelhandelsumsätze durch die Inflation beeinflusst sind, zeigt ein Blick auf die Entwicklung bei Lebensmitteln (siehe folgende Grafik), die Energie als Preistreiber vor einiger Zeit abgelöst haben. Nominal sind die Umsätze zwar deutlich gestiegen (rote Linie), real geht es aber genauso deutlich abwärts (blaue Linie). Die Verbraucher kaufen also weniger, müssen dafür aber mehr Geld ausgeben.  Konkret sank der Umsatz im Einzelhandel mit Lebensmitteln im Mai gegenüber dem Vormonat real um 1,4 % und nominal um 1,3 %. Im Vergleich zum Vorjahresmonat ging der reale Umsatz sogar um 4,4 % zurück, während der nominale Umsatz – bedingt durch die stark gestiegenen Preise – um 6,7 % zulegte. Der reale Umsatz im Lebensmitteleinzelhandel ist damit im Vorjahresvergleich bereits seit 23 Monaten rückläufig. Zwar schwächte sich der Preisauftrieb für Lebensmittel im Mai mit einem Zuwachs von 14,9 % zum Vorjahresmonat weiter ab (März: +22,3 %, April: +17,2 %), dennoch blieben Lebensmittel der derzeit stärkste Preistreiber. Und dies führt bei den Verbrauchern zu einer Kaufzurückhaltung und einem geänderten Konsumverhalten. Inflation bleibt weiter hartnäckig hoch Vor diesem Hintergrund ist es auch keine gute Nachricht, dass die jährliche Inflationsrate in Deutschland im Juni nach vorläufigen Daten des Statistischen Bundesamtes auf +6,4 % gestiegen ist, nach +6,1 % im Mai.  Und es ist auch eine schlechte Nachricht, dass sich die Inflation der Eurozone zwar im Juni auf 5,5 % weiter deutlich abgeschwächt hat, von +6,1 % im Mai, die Kerninflation aber zugleich von +5,3 % im Mai auf +5,4 % im Juni angestiegen ist.  Und das, obwohl bei der Kernrate die schwankungsanfälligen und stark gestiegenen Preise für Lebensmittel herausgerechnet werden. In der Eurozone stiegen diese im Mai um 11,7 % zum Vorjahr, nach +12,5 % im Mai.

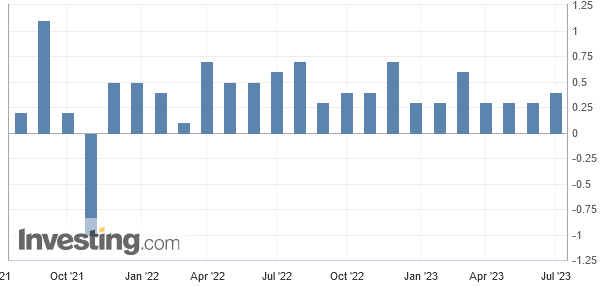

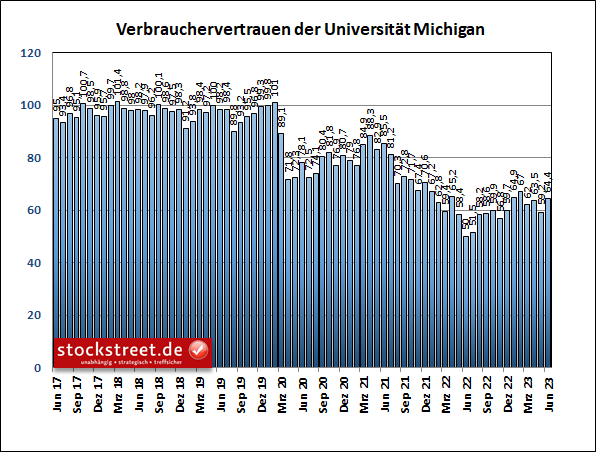

Die Inflationsdaten sind daher insgesamt kaum ein Grund zur Freude, aber ein klarer Grund für die Europäische Zentralbank (EZB), die Leitzinsen weiter anzuheben. Auch in den USA halten sich die Verbraucher zurück Das Inflations- und Konsumproblem lässt sich übrigens auch in den USA beobachten. Im April ließ sich ein kurzzeitiger Anstieg der persönlichen Ausgaben der Verbraucher auf +0,6 % zum Vormonat beobachten. Für Mai erwarteten Volkswirte aber schon wieder nur ein Plus von 0,2 %. Tatsächlich stiegen die Konsumausgaben aber sogar nur um 0,1 %, wie heutige Daten zeigen.  Und das, obwohl ihre persönlichen Einkommen mit +0,4 % deutlich stärker stiegen.  Es halten sich also auch die US-Verbraucher angesichts der gestiegenen Preise beim Konsum derzeit zurück. Wie passt das zu den Stimmungsindikatoren? Dabei haben sich die Stimmungsindikatoren, wie das Verbrauchervertrauen des Conference Board, jüngst deutlich positiv entwickelt (siehe „Starke US-Daten spielen den Bullen in die Karten“). Auch das Verbrauchervertrauensindex der Uni Michigan legte nach heutigen Daten kräftig zu, auf 64,4 Punkte, von 59,2 Zählern im Mai.  Das erschwert natürlich eine Markteinschätzung, wenn die Daten (Umfrageergebnisse vs. tatsächliches Konsumverhalten) nicht so recht zueinander passen. Wobei ich dem tatsächlichen Konsumverhalten, also den harten Fakten, ein höheres Gewicht beimesse als den weichen Stimmungsbarometern. Nicht überall ignoriert der Aktienmarkt die Wirtschaftsschwäche Und damit zurück nach Deutschland, wo die Kursentwicklung des DAX – ich kann es derzeit leider nur immer wieder sagen – (weiterhin) nicht zu den fundamentalen Entwicklungen passt. Ich nenne dabei bewusst nur den DAX, und nicht den Aktienmarkt insgesamt, weil viele Aktien – und somit auch Aktienindizes, wie der MDAX oder SDAX – weit entfernt von neuen Rekordkursen sind (siehe auch „Ein Perspektivwechsel: Das andere Bild des Aktienmarktes“). Im TecDAX drohte eine stark bearishe Entwicklung Der TecDAX hat kürzlich sogar ein bearishes Signal gesendet. Er rutschte unter markante (Zwischen-)Tiefs (grüne Linien im folgenden Chart) und brach damit aus einer monatelangen Seitwärtskonsolidierung (gelbes Rechteck) nach unten aus. Doch durch einen schnellen Gegenschlag der Bullen stellte sich dies heute als Bärenfalle heraus (grüner Bogen).  Solche Fehlsignale können eine starke Bewegung in die entgegengesetzte Richtung nach sich ziehen. Und so könnte der TecDAX nun wieder das obere Ende seiner Seitwärtsrange oder zumindest die obere Linie des kurzfristigen Abwärtstrendkanals (rot) ansteuern. Jetzt besteht die Chance auf einen starken Kursanstieg Längerfristig betrachtet scheint der Index noch ein weit größeres Erholungspotential zu haben. Denn er notiert aktuell nur 571 Punkte (bzw. 22 %) oberhalb seines Bärenmarkttiefs, aber rund 850 Zähler (bzw. 21 %) unter dem Rekordhoch vom November 2021.  Mir erscheint der TecDAX daher aus charttechnischer Sicht aktuell deutlich attraktiver als der DAX.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|