Fortsetzung der Seitwärtsbewegung

Fortsetzung der Seitwärtsbewegung

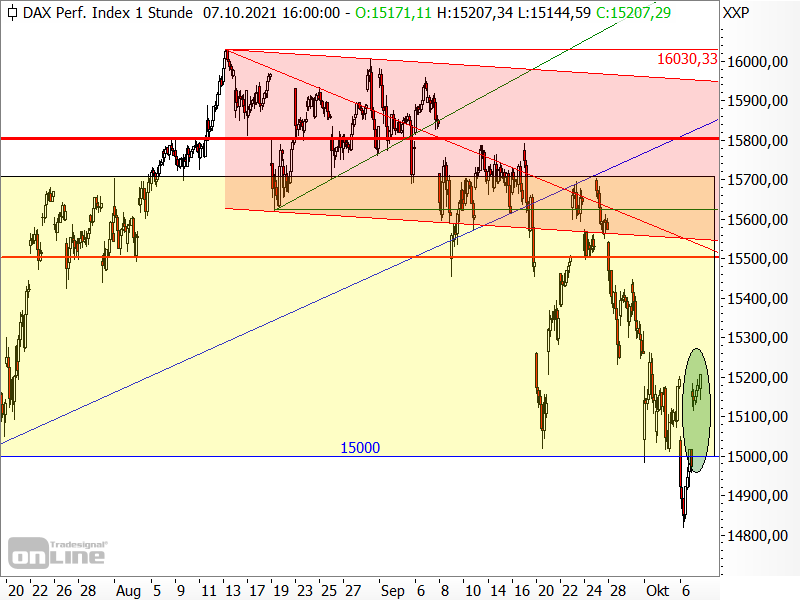

von Sven WeisenhausDem DAX ist heute mit einem Anstieg bis auf mehr als 15.250 Punkte die deutliche Rückeroberung der psychologisch wichtigen 15.000er Marke sowie der Seitwärtsrange gelungen (gelbes Rechteck im folgenden Chart, siehe grüne Ellipse).

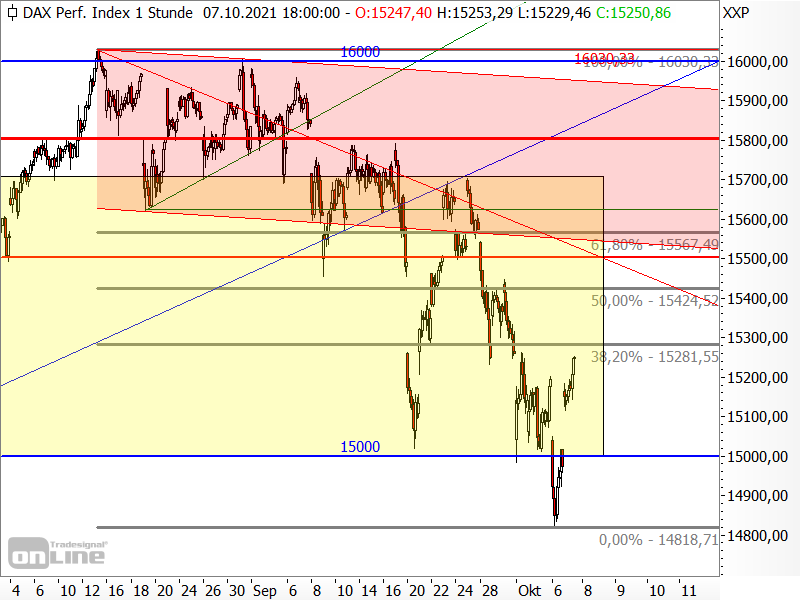

Damit ist erst einmal Entwarnung angesagt. Und mit der gestrigen Bärenfalle wäre sogar das Ende der Korrektur denkbar. Denn häufig folgt auf ein solches Fehlsignal eine starke Bewegung in die entgegengesetzte Richtung. Und so könnte sich der DAX nun erst einmal kräftig von seinen Kursverlusten erholen. Fibonacci-Retracements: Kursziele für die Kurserholung Kursziele für eine solche Erholung sind unter anderem auch wieder die Fibonacci-Retracements (siehe graue Linien im folgenden Chart), die ich gestern in anderer Weise für den Fall einer weitergehenden Korrektur ins Spiel gebracht hatte.

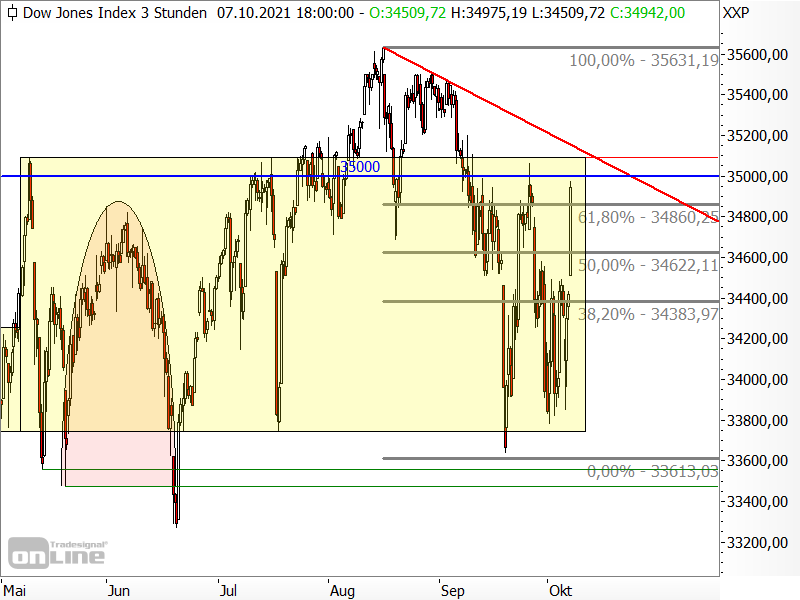

So hätte der DAX zum Beispiel bei 15.281,55 Punkten 38,20 % der Kursverluste seit seinem Rekordhoch von 16.030,33 Zählern aufgeholt. Diese Marke gilt als Mindestziel für eine Gegenbewegung. Am 50%-Fibonacci-Retracement hätten wir es mit einer als normal geltenden Korrektur einer vorangegangenen Trendbewegung zu tun. Und die Marke von 61,80 % ist das Maximalkursziel einer Gegenbewegung. Wird diese Marke übertroffen, gilt die vorherige Trendbewegung als beendet, im DAX also oberhalb von 15.567,49 Punkten. Fortsetzung der Seitwärtsbewegung In diesem Bereich wäre der deutsche Leitindex auch wieder in den oberen Bereich seiner Seitwärtsrange zurückgekehrt, was auch nach der klassischen Charttechnik gegen eine Korrektur und für eine Fortsetzung der Seitwärtstendenz sprechen würde. Dies ist dem Dow Jones übrigens bereits gelungen. Mit einem kräftigen Kursanstieg überwand der US-Index heute sowohl sein 50er als auch sein 61,80er Fibonacci-Retracement. Und er erreichte damit beinahe seine psychologisch wichtige Marke von 35.000 Punkten und das obere Ende seiner Seitwärtsrange.

Damit setzt sich die relative Stärke der US-Indizes in einer beeindruckenden Art und Weise fort. Wo sind die Sorgen der Anleger plötzlich hin? Wo sind bloß all die Sorgen der Anleger hin, über die man jüngst nach Kursverlusten immer wieder hören und lesen konnte? Erst gestern noch wurden für die Kursverluste vom Handelsbeginn unter anderem wieder die weiter gestiegenen Energiepreise verantwortlich gemacht, welche die Inflationssorgen angeheizt haben sollen. Und da war durchaus etwas dran. So berichtete Reuters zum Beispiel, dass der Terminkontrakt auf europäisches Erdgas alleine gestern um fast 40 % in die Höhe geschossen sei, nach zuvor bereits extrem starken Preisanstiegen, und dieser mit 162,125 Euro je Megawattstunde so teuer wie nie war. Das bereitete einigen Unternehmen sicherlich Kopfzerbrechen. Allerdings wurde dabei von den Medien über das Thema Inflation wieder nur auf mögliche frühere Zinsanhebungen durch die Notenbanken verwiesen. Doch die Notenbanken beteuern, dass sie sich durch die steigenden Energiepreise nicht unter Handlungsdruck setzen lassen. Inflationssorgen sind nicht gleich Zinssorgen Erst am Dienstag wurde von der Präsidentin der Europäischen Zentralbank (EZB), Christine Lagarde, das „Mantra“ wiederholt, wonach steigende Energiepreise und Störungen der Lieferketten weitgehend vorübergehender Natur seien. „Wir sollten nicht bei Materialengpässen und steigenden Energiepreisen überreagieren, da unsere Geldpolitik diese Phänomene nicht direkt beeinflussen kann“, sagte sie dazu laut veröffentlichtem Redetext auf einer Veranstaltung der Wirtschaftsinitiative FrankfurtRhein. Es war daher eigentlich nie zu befürchten, dass die Notenbank(en) plötzlich gravierende Änderung an ihrer bisherigen Marktkommunikation vornehmen würde(n). Zumal die Währungshüter sowieso bereits immer stärker darauf hingewiesen hatten, dass die Zeit der ultra-expansiven Geldpolitik schon sehr bald zu Ende gehen wird, wenn auch nur schrittweise und über Monate gestreckt. Und dabei wurden sie durchaus von der Einsicht getrieben, dass der Anstieg der Inflation nicht so schnell vorübergeht, wie man es anfänglich noch gedacht oder zumindest suggeriert hat. Erst am Montag betonte EZB-Vizepräsident Luis de Guindos auf einem Unternehmerforum in Madrid, die EZB werde voraussichtlich Ende des Jahres konkret die Abkehr vom Pandemie-Krisenmodus einleiten. Wenn sich die Konjunktur normalisiere und die COVID-Lage es erlaube, werde das in der Pandemie eigens geschaffene Anleihekaufprogramm namens PEPP seine Aufgabe erfüllt haben, sagte er. Und im Dezember werde die EZB über „mögliche Alternativen“ zu dem Programm entscheiden, falls dieses im März beendet werden sollte. Doch diese Pläne der Notenbanken sind längst bekannt. Schon am 27. August lautete der Titel der Börse-Intern „Powell gibt Hinweise auf ein diesjähriges Tapering“. Und am Anleihemarkt zeigten sich auch längst entsprechende Reaktionen. Der Bund-Future befindet sich zum Beispiel seit Ende August wieder in einer recht starken Abwärtsbewegung.

Die klaren Worte der Notenbanker sind also am Markt entsprechend angekommen. Und wenn bei Anlegern Zinssorgen aufgekommen sind, dann sind diese nun nicht plötzlich verflogen! Der Anleihemarkt zeigt sich schließlich nach wie vor schwach. Daher kann der Pfad der Notenbanken eigentlich weder für die jüngsten Kursverluste noch für die aktuellen Kurserholung an den Aktienmärkten als Begründung herhalten. Energiepreise drücken auf die Margen Das viel größere Problem für die Aktienmärkte ist, dass die höheren Energiepreise die Produktionskosten unzähliger Unternehmen erhöhen, was von den Mainstream-Medien aber auch jüngst wieder nicht konkret thematisiert wurde. Ich hatte dagegen schon am 19. August die Frage aufgeworfen „Müssen Analysten ihre Gewinnerwartungen nach unten schrauben?“. Und wie am Dienstag bereits berichtet, lässt sich diese Frage inzwischen mit „Ja“ beantworten (siehe „Sinkende Gewinnerwartungen, sinkende Aktienkurse“). Russland sorgt für Entspannung am Energiemarkt Da kam nun den Bullen am Aktienmarkt gestern die Ankündigung zusätzlicher Gaslieferungen durch den russischen Präsidenten Wladimir Putin gelegen, die für etwas Entspannung am Energiemarkt sorgte. Der europäische Terminkontrakt auf Erdgas gab die 40-prozentigen Preissteigerungen vollständig ab und verbilligte sich am Ende sogar noch um 9,5 % auf 105 Euro je Megawattstunde. Der US-Future auf Erdgas und die Ölpreise gaben ebenfalls nach. Und das hat natürlich insbesondere den Industriewerten geholfen, weshalb auch der Dow Jones sehr stark zulegen konnte, während der Nasdaq 100 mit seinem Technologiewerten hinterherhinkt. Hier wurden erst weniger als 50 % der Kursverluste seit dem Rekordhoch aufgeholt. Auf der Suche nach den Gründen für die Kurserholungen So wie die Medien bei den Kursverlusten auf der Suche nach den Gründen teils fragwürdige Zusammenhänge hergestellt haben (siehe auch Börse-Intern von Montag und Dienstag), so ist nun auch mit den Kurserholungen eine Menge Unsinn zu lesen. Die Anleger haben zwar durchaus Inflationssorgen, aber nicht aufgrund von zunehmenden Ängsten vor einer weniger expansiven Geldpolitik und Leitzinsanhebungen, sondern weil die Margen der Unternehmen durch die steigenden Energiekosten zunehmend unter Druck geraten sind. Eine Entspannung am Energiemarkt war daher ein willkommener Grund für Anleger, wieder verstärkt in den Aktienmarkt einzusteigen. Energiepreise sind immer noch deutlich erhöht Doch ich betrachte das wieder mit Skepsis. Denn die Energiepreise sind nach wie vor deutlich erhöht. Seit der ABC-Korrektur, über die ich am 20. August berichtet hatte, ist der Ölpreis auf ein neues Mehrjahreshoch geklettert. Und dort befindet er sich immer noch.

Die Margen der Unternehmen könnten daher unter Druck bleiben. Und so wage ich zu bezweifeln, dass die Aktienmärkte ihre Korrektur bereits abgeschlossen haben und die Jahresendrally schon begonnen hat. Ich setze stattdessen darauf, dass sich die Konsolidierung oder Korrektur noch etwas fortsetzt. Dabei werde ich aber nun sehr genau beobachten, wie weit die Kurserholungen nach oben laufen. Eventell bedarf es dann einer Überarbeitung meiner Erwartung, wenn die kurzfristigen Signale Veränderungen am langfristigen Chartbild herbeiführen (siehe dazu auch gestrige Börse-Intern).

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|