Ein versteckter, aber wichtiger Gefahrenhinweis im US-Arbeitsmarktbericht

Trader-Sentiment für 15. KW 2018 (09.04. - 13.04.)

Ein versteckter, aber wichtiger Gefahrenhinweis im US-Arbeitsmarktbericht

von Torsten EwertSehr verehrte Leserinnen und Leser, am Freitag erschien der jüngste US-Arbeitsmarktbericht (für März). In mancher Hinsicht fielen die Ergebnisse ähnlich aus wie im Februar. Aber während die Zahlen damals vielfach für die beginnende Korrektur an den Aktienmärkten verantwortlich gemacht wurden, wurden sie diesmal an den Börsen kaum beachtet. Dabei besteht nun tatsächlich Anlass dazu. Unerwartet schwacher Stellenaufbau im März Zunächst die Fakten: Die Zahl der neu geschaffenen Stellen in den USA außerhalb der Landwirtschaft stieg im März um 103.000. Erwartet wurden allerdings 185.000 bis 190.000 Stellen. Begründet wurde dieser geringere Stellenaufbau unter anderem mit frostigen Temperaturen im März. Der Handelsstreit soll dagegen (noch) keine Rolle gespielt haben. Bei diesem unerwartet schwachen Ergebnis half es auch nichts, dass die hohe Zahl des Vormonats um weitere 13.000 Stellen auf nun 326.000 Stellen erhöht wurde.

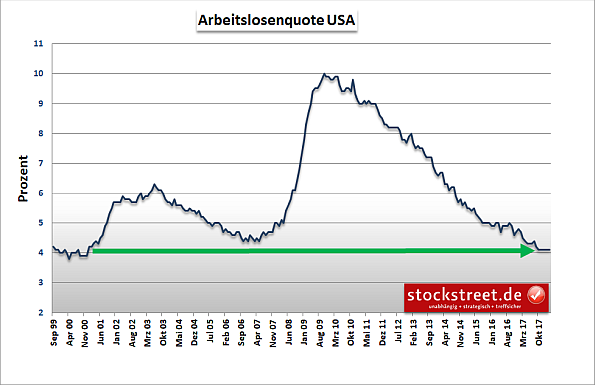

(Quelle: US. Bureau of Labor Statistics) Aber wie die Grafik oben zeigt, fällt der Stellenaufbau in der US-Wirtschaft seit Herbst 2010 relativ konstant aus und lag im Durchschnitt bei knapp 200.000 Stellen (siehe waagerechter gelber Pfeil). Dabei kam es auch in den vergangenen, wirtschaftlich sehr starken Jahren immer wieder zu vereinzelten Einbrüchen (siehe kleine rote Pfeile), ohne dass diese Konstanz nachhaltig unterbrochen wurde. Daher sollte man auch den aktuellen (Einzel-)Wert nicht überbewerten. Die Arbeitslosenquote bleibt auf jahrelangem Tiefstniveau Zumal der geringe Stellenaufbau im März auch die Arbeitslosenquote unbeeindruckt ließ. Diese lag wie schon seit Oktober 2017 bei unverändert 4.1 % und damit auf dem niedrigsten Stand seit Januar 2001 (siehe folgende Grafik). Diese Wert entsprach auch den Analystenerwartungen.

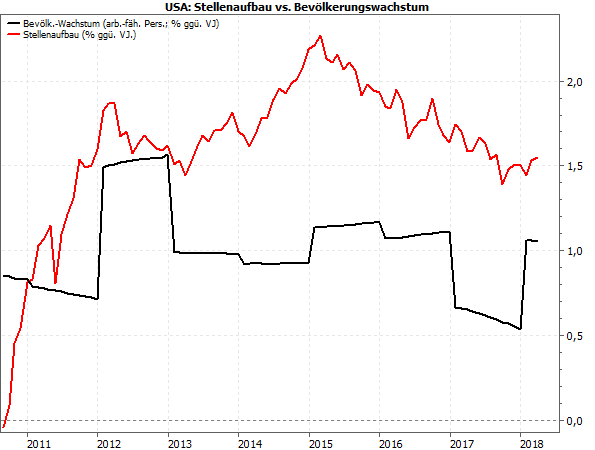

(Quelle: US. Bureau of Labor Statistics) Die Stundenlöhne stiegen mit +0,3 % gegenüber dem Vormonat erneut relativ stark. Genau das war (angeblich) im Februar ein Mit-Auslöser der Korrektur! Diesmal blieben die Anleger gelassen, zumal die Jahresveränderungsrate nur moderat von 2,6 auf 2,7 Prozent zulegte. Ein versteckter Schock bei der Lohnentwicklung Dabei gibt es ausgerechnet jetzt tatsächlich Anlass zur Sorge! Wir erinnern uns: Die Arbeitsmarktzahlen vom Februar sollen die Börsianer deshalb so geschockt haben, weil der Lohnanstieg ein Indiz für einen (zu) kräftigen Inflationsanstieg sein könnte. Dies wiederum könnte die Fed veranlassen, die Zinsen schneller als bisher erwartet anzuheben. Die alten Zinsängste kochten also wieder hoch! Die aktuellen Arbeitsmarktzahlen – insbesondere die Entwicklung der Stundenlöhne – wirken in dieser Hinsicht auf den ersten Blick unverdächtig. Aber die Stundenlöhne sind ja nur ein Teil des Gesamtbilds. Die Lohnsumme, welche die Unternehmen aufbringen müssen, wird ja zusätzlich durch die Arbeitszeit bestimmt. Und weil die Wochenarbeitszeit im Jahresvergleich relativ stark stieg, sprang die Jahresveränderungsrate der Wochenlöhne (= Wochenarbeitszeit mal Stundenlöhne) auf +3,7 %. Das ist der höchste Wert seit Februar 2011 und ein versteckter Hinweis darauf, dass Inflation und schneller steigende Zinsen doch bald zum Problem für die Märkte werden könnten. Denn es ist nicht die Lohnentwicklung, die Anlass zur Sorge gibt. Sondern es vollzog sich im Hintergrund ein fundamentaler Wandel in den vergangenen Jahren. Dazu müssen wir einen tieferen Blick unter die Motorhaube des US-Arbeitsmarkts werfen. Welcher fundamentale Wandel sich zurzeit am US-Arbeitsmarkt vollzieht Es gab mal eine Faustregel, die besagte, dass die US-Wirtschaft ca. 200.000 Stellen monatlich schaffen muss, damit sie das Wachstum der arbeitsfähigen Bevölkerung in den USA auffängt. Die Unternehmen schafften aber viel mehr als das (siehe folgende Grafik):

(Quelle: US. Bureau of Labor Statistics) In dieser Grafik ist der Stellenaufbau der ersten Grafik mal als prozentuale Veränderungsrate dargestellt (rote Kurve). Das Wachstum der arbeitsfähigen Bevölkerung (Personen über 16 Jahre) zeigt die schwarze Kurve). Seit 2013 liegt der Stellenaufbau also im Durchschnitt um mehr als einen halben Prozentpunkt über dem Bevölkerungswachstum. Was den Arbeitsmarkt leerfegt und was das verhindern kann Dadurch wird der Arbeitsmarkt theoretisch nach und nach leergefegt – vor allem wenn dieser Prozess über mehrere Jahre anhält. Das einzige, was dies verhindern könnte, ist, dass aufgrund dieser hohen Nachfrage nach Arbeitskräften Menschen an den Arbeitsmarkt zurückkehren, die bisher keine Arbeit suchten, z.B. Hausfrauen oder Langzeitarbeitslose, welche die Stellensuche längst aufgegeben haben. Dies erhöht das Arbeitskräftereservoir und entspannt damit den Arbeitsmarkt wieder. Die sogenannte Partizipationsrate erfasst diese Veränderung. Sie fiel seit der Finanzkrise kontinuierlich, konnte sich aber seit 2014 auf niedrigem Niveau stabilisieren (siehe grüne Kurve/blauer Pfeil in folgender Grafik). Sie stieg aber trotz sinkender Arbeitslosenzahlen und eines anhaltend hohen Stellenaufbaus bisher nicht nachhaltig an.

(Quelle: US. Bureau of Labor Statistics) Die rote Kurve der Wochenlöhne in der Grafik oben zeigen zwar scheinbar ebenfalls eine jahrelange Seitwärtsbewegung. Aber dargestellt ist die jährliche Wachstumsrate. Die Wochenlöhne sind also Jahr für Jahr um durchschnittlich 2,5 % gestiegen. Und nun nimmt dieser Anstieg womöglich sogar stark zu (siehe gelbe Ellipse)! Nur ein Einzelfall oder der Beginn eines Trends? Wenn sich dieser Trend in den kommenden Monaten fortsetzt, könnte das geeignet sein, die Zinsängste der Anleger erneut anzufachen. Denn dieser Lohnanstieg wird sich dann nach und nach auch in anderen inflationsrelevanten Zahlen niederschlagen und am Ende die Fed zum Handeln zwingen. Noch handelt es sich nur um einen einzigen Monatswert, der ein Achtungssignal sendet – nicht mehr, aber auch nicht weniger. Er dürfte damit die Fed noch nicht veranlassen, von ihrer bisherigen Gangart abzuweichen. Die Notenbanker werden aber die Entwicklung sicherlich genau beobachten und die Märkte beizeiten verbal auf Änderungen vorbereiten. Noch muss die Fed nicht reagieren, aber… Aber die Märkte nehmen genau solche Veränderungen ebenfalls gerne vorweg. Und wenn nun zu den Sorgen um einen Handelskrieg zwischen den USA und China sowie den Querelen um die US-Technologiewerte auch noch die alten Zinsängste hinzukommen, dann könnte die Korrektur doch noch länger weitergehen. Die jüngste Kursentwicklung an den US-Märkten zeigt jedenfalls, dass die Bären trotz stärkster Anstrengungen der Bullen eine nachhaltige Erholung bisher verhindern konnten. Sie sollten daher auch erwägen, dass die Bullen es vielleicht doch nicht schaffen, die Korrektur jetzt schon zu beenden. Wenn es so kommt, könnte das Thema „Zinsanstieg“ als Folge der Lohnentwicklung einer der Gründe dafür sein. Mit besten Grüßen Ihr Torsten Ewert

Trader-Sentiment für 15. KW 2018 (09.04. - 13.04.)

von Sven WeisenhausDie vergangene Woche, die durch den Ostermontag auf vier Handelstage verkürzt war (siehe dunkles Rechteck im folgenden Chart), lässt sich in zwei Hälften teilen. Am Dienstag und Mittwoch war die Tendenz klar abwärts gerichtet und der Handel fand unterhalb des Schlusskurses der Vorwoche (blaue Linie) statt. Bis im Tief (grüne Linie) verlor der DAX rund 300 Punkte bzw. 2,5 %.

Damit kann man im Sinne des Sentiments als Kontraindikator sagen, dass die bullishe Stimmung die Kurse belastet hat. Denn in der Umfrage zuvor hatten 60,36 % der Volting-Teilnehmer auf den Button für einen steigenden DAX geklickt. Erst mit der Aufwärtslücke am Donnerstag tendierten die Kurse oberhalb des Schlusskurses der Vorwoche nach oben. Allerdings kam es am Freitag im Späthandel wieder zu fallenden Kursen, wobei sich insbesondere die US-Indizes sehr schwach zeigten. Und dies hat in der aktuellen Umfrage Spuren hinterlassen. Zwar sind die Bullen noch leicht in der Überzahl, von den zuvor mehr als 60 % sind aber nur noch knapp 51 % übrig.

Damit ist die Situation nun nicht ganz einfach. Das Stimmungsbild ist trotz des verbliebenen Übergewichts auf Seiten der Bullen als ausgeglichen zu bezeichnen. Aber es gilt nur bei großen Ungleichgewichten als guter (Kontra-)Indikator. Und durch die späten Kursverluste am Freitag befindet sich der DAX eher noch in einer Seitwärtstendenz. Man sollte daher neue klare Signale abwarten.

Ihr

Sven Weisenhaus

- Stockstreet-Team -

www.trader-sentiment.de

|