Kann Silber gegenüber Gold aufholen? Liebe Leserinnen und Leser,

was ist besser, Gold oder Silber? Um diese Frage beantworten zu können, müssen wir erst einmal eine Unterscheidung treffen: Geht es um die langfristige Anlage in Edelmetallen zur Absicherung in Krisenzeiten oder geht es um die Spekulation auf steigende Preise in den nächsten Jahren?

Wenn Sie zur Absicherung gegen Krisen in physische Edelmetalle investieren, dann muss die Antwort lauten: Sowohl Gold als auch Silber sind geeignet und es spricht z.B. nichts dagegen, 50% in Gold und 50% in Silber zu investieren. Zwar schwankt der Goldpreis weniger stark als der Silberpreis, aber in Krisenzeiten wären beide Edelmetalle gefragt. Wie Sie vielleicht bereits wissen, empfehle ich 7 bis 15% des Anlagevermögens in Edelmetallen zu halten. Das ist eine Versicherung gegen Situationen, die hoffentlich nie eintreten. Aktuelle Entwicklungen beim Gold- oder Silberpreis spielen dafür keine Rolle. ETFs auf Gold und Silber für die Spekulation Anders sieht es jedoch aus, wenn Sie darauf spekulieren wollen, dass die Preise für Gold oder Silber in den nächsten Monaten und Jahren steigen. Und ich spreche hier mit Absicht von Spekulation, denn darum handelt es sich in dem Fall.

Für eine solche Spekulation bieten sich ETFs auf den Gold- oder Silberpreis an, denn hier sind die Transaktionskosten geringer und Sie können schneller reagieren als z.B. beim Kauf von Gold- oder Silbermünzen.

Kurzfristig wirken allerdings viele verschiedene Einflussfaktoren auf den Goldpreis. Einer davon ist z.B. der in den letzten Monaten schwache US-Dollar, bzw. der starke Euro.

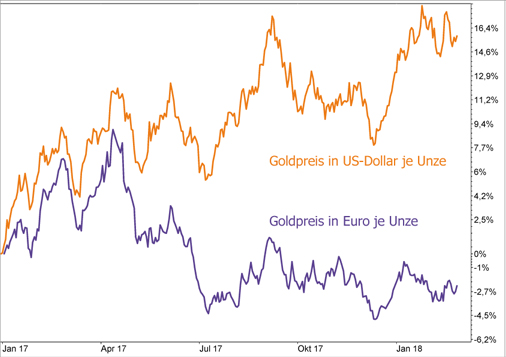

Der Goldpreis je Unze in US-Dollar gerechnet reagierte positiv auf den schwachen Dollar und legte gerade in den letzten Monaten deutlich zu. Anders der Goldpreis je Unze in Euro gerechnet: Durch den Anstieg des EUR/USD-Wechselkurses trat Gold in Euro auf der Stelle.

Der folgende Vergleichschart verdeutlicht dies. Seit Anfang 2017 legte der Goldpreis in Dollar gerechnet um etwa 15% zu, während der Goldpreis in Euro gerechnet um 2,5% nachgab:

Wer also auf einen steigenden Goldpreis setzen will, muss derzeit das Wechselkursrisiko ausschließen. Das ist möglich, z.B. indem man auf währungsgesicherte ETFs setzt.

Die Finanzbranche nennt eine solche Währungssicherung "Euro hedged" oder "Quanto". Das kostet zwar Gebühren, aber die halten sich bei solchen ETFs mit einer Gesamtkostenquote 0,4 bis 0,6% pro Jahr in engen Grenzen.

Gold vor wichtigem charttechnischen Widerstand Wenn ihr in den letzten Monaten meine Goldanalysen an dieser Stelle und in meinen Videos verfolgt habt, dann wisst ihr, dass ich den Bereich von 1.350/1.380 USD als entscheidende Widerstandszone sehe.

Wenn dieser Widerstand gebrochen wird, lautet das nächste Ziel 1.480 USD und mittelfristig 1.586 USD. Darüber kann Gold dann auf ein neues Allzeithoch steigen. Davon sind wir derzeit zwar noch weit entfernt, aber der Goldpreis steht zumindest an einer wichtigen Marke:

Unter der Marke von 1.233 USD wird es kritisch für den Goldpreis,

denn dann wäre der Aufwärtstrend gebrochen.

Anders verhält es sich bei Silber. Der Preis des kleinen Bruders von Gold entwickelte sich in den letzten Monaten nicht nur schwächer, er ist auch weit von entscheidenden Chartmarken entfernt.

Noch immer befindet sich der Silberpreis im mittelfristigen Abwärtstrend. Erst bei einem Anstieg über die Widerstände bei 18,60 und bei 21,00 USD würde sich das ändern. Aktuell steht Silber aber gerade einmal bei etwa 16,70 USD:

Die Entwicklung des Silberpreises ist bisher durch fallende Hochs gekennzeichnet.

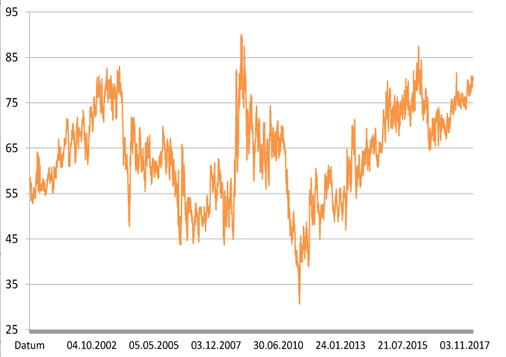

Offensichtlich wird die relativ schwächere Performance von Silber in den letzten Jahren, wenn man sich die so genannte Gold/Silber-Ratio ansieht. Das ist das Verhältnis vom Gold- zum Silberpreis.

Das aktuelle Gold/Silber-Ratio von 79,9 heißt z.B., dass man für eine Unze Gold im Moment 79,9 Unzen Silber bekommt.

Gold/Silber-Ratio auf hohem Niveau Das ist im historischen Vergleich viel, denn seit 1970 lag die Gold/Silber-Ratio im Schnitt bei gut 50. Allerdings sind die Schwankungen mitunter stark. Kurz nach der Finanzkrise von 2008 stieg das Verhältnis in der Spitze bis auf 90, um dann bis 2011 auf ein Tief von 31 zurückzufallen.

Im Jahr 2011 erreichten beide Edelmetalle, Gold und Silber, ihre bisherigen Allzeithochs. Anschließend sanken die Notierungen, wobei Silber sehr viel stärker nachgab als Gold. Seinen Ausdruck findet das im Anstieg der Gold/Silber-Ratio bis in den Bereich von 80:

In den letzten Jahren war es also besser, auf Gold zu setzen als auf Silber. Das muss aber nicht so bleiben. Die hohe Gold/Silber-Ratio lässt den Schluss zu, dass Silber seine Underperformance auch wieder aufholen kann.

Silber explodiert erst in der Spätphase einer Rallye am Edelmetallmarkt Allerdings sagt die hohe Gold/Silber-Ratio auch viel über die aktuelle Situation am Edelmetallmarkt aus. Die Rallye – so sie denn kommt – steht noch ganz am Anfang.

In dieser Phase ist es besser, auf Gold zu setzen, denn Silber reagiert erst mit Verzögerung auf eine Hausse am Edelmetallmarkt. Ist die dann aber einmal im Gang, genauer gesagt in ihrem letzten Drittel, dann lässt sich mit Silber eine bessere Performance erzielen.

Silber holt dann nämlich auf und zeigt eine deutliche Outperformance gegenüber Gold. Die Gold/Silber-Ratio würde dann deutlich fallen wie z.B. im Jahr 2011. Es wird aber noch einige Zeit dauern, bis es soweit ist.

Mein Fazit:

Das alles lässt sich in drei Punkten zusammenfassen: 1. Der charttechnische Befreiungsschlag bei Gold ist noch nicht gelungen, aber er ist deutlich näher als bei Silber. 2. Im Moment ist für spekulative Anleger Gold die bessere Wahl. 3. Ist die Hausse am Goldmarkt aber erst einmal im Gang, dann ist es sinnvoll auf Silber zu setzen, denn Silber zeigt dann meist eine deutliche Outperformance gegenüber Gold. Wie immer können Sie sich darauf verlassen, dass wir Sie auf entsprechende Chancen rechtzeitig hinweisen. |