Wheaton Precious Metals –

Die beste Silber-Aktie!? Liebe Leserin, Lieber Leser,

in den letzten Monaten gab es die von vielen lange ersehnte Rallye bei den Preisen für Gold und Silber. Nach einer im Grunde seit sechs Jahren anhaltenden Seitwärtsbewegung folgte ein Ausbruch nach oben. Für eine Unze Gold wird mittlerweile in US-Dollar so viel gezahlt wie zuletzt Anfang 2013.

In Euro gerechnet – was ja für uns als Anleger relevant ist – ist der Gold-Preis wegen der Schwäche des Euro gegenüber dem Dollar sogar auf ein neues Allzeithoch gestiegen.

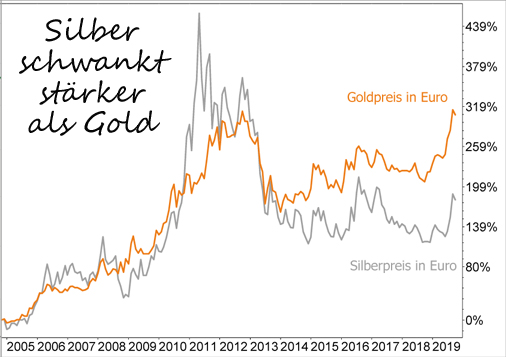

Silber hat in den letzten Monaten sogar noch stärker zugelegt als Gold, ist allerdings seinerseits von den Allzeithochs noch weit entfernt. Das liegt daran, dass der Rückgang beim Silber-Preis zuvor stärker ausfiel und Silber insgesamt stärkere Kursschwankungen zeigt als Gold. Immerhin ist Silber auf den höchsten Stand seit 2016 gestiegen:

Niedrige Zinsen und wachsende Unsicherheit

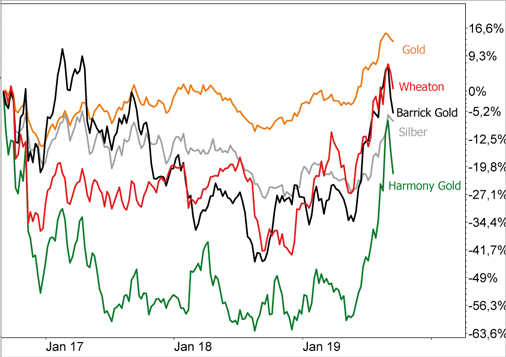

Die neue Beliebtheit der Edelmetalle hat ihre Gründe, die nicht nur in der Funktion als sicherer Hafen in stürmischen Zeiten von Handelsstreit, Brexit und stark schwankenden Aktienmärkten liegen. Auch die stark expansive Geldpolitik der Notenbanken ist ein Preistreiber. Die Europäische Zentralbank und auch die US-Notenbank FED treten das geldpolitische Gaspedal inzwischen wieder voll durch, was sich früher oder später in einem Anstieg der Inflation bemerkbar machen sollte. Inflation und Gold sind zwei verschiedene Seiten der gleichen Medaille, weswegen schon die Erwartung eines Anstiegs der Inflation den Gold-Preis nach oben treiben kann. Die Minen-Konzerne profitieren von hohen Edelmetall-Preisen Von diesem Preisanstieg haben auch die Aktien der Minen-Konzerne, die Gold und Silber fördern und verkaufen, profitiert. Das ist nicht verwunderlich, denn die Gold- und Silber-Vorräte, die sich im Besitz der Minen-Konzerne befinden, werden durch steigende Preise mehr wert. Das Unternehmen wird also wertvoller, ohne dass hierfür neue Vorkommen gefunden oder Kosten reduziert werden müssten. Minen-Aktien reagieren daher häufig mit einem Hebel (sprich: überproportional) auf Veränderungen bei den Edelmetallpreisen. Während der Gold-Preis in US-Dollar seit Jahresanfang um rund ein Fünftel gestiegen ist, legten z.B. die Aktien der Branchen-Riesen Harmony Gold und Barrick Gold in der gleichen Zeit um rund 70 bzw. 30 Prozent zu. Allerdings sind die Goldminen-Aktien zuvor auch stärker gefallen, wie der 3-Jahres-Vergleich mit dem Gold-Preis zeigt:

Wheaton Precious Metals handelt mit Silber und Gold

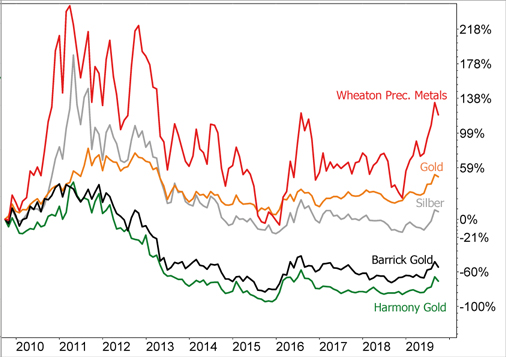

Auch die Aktie von Wheaton Precious Metals konnte sich in diesem Zeitraum besser behaupten als andere Aktien der Branche. Und das hat seine Gründe. Das kanadische Edelmetall-Handelsunternehmen generiert seine Einnahmen zu 60% aus dem Silber- und zu 40% aus dem Gold-Verkauf. Das besondere an Wheaton: Das Unternehmen betreibt keine eigenen Minen! Es existieren also keine permanenten Investitionen oder Ausgaben für die Exploration neuer Vorkommen, die hohen Schwankungen unterliegen können. Trotz eines Jahresumsatzes 2018 von knapp 800 Mio. US-Dollar arbeiten also weniger als 50 Menschen für die Firma. Das spart Kosten, weshalb die Aktie in den letzten Jahren auch deutlich weniger korrigiert hat als die Anteile klassischer Bergbauunternehmen wie Harmony Gold und Barrick Gold. Das spiegelt sich im langfristigen Vergleich auf Sicht der letzten zehn Jahre wider. Im Gegensatz zu Barrick Gold oder Harmony Gold, die in diesem Zeitraum ein Minus verzeichneten, hat Wheaton um etwa 120% zugelegt:

Das „Streaming-Geschäft“

Das Management-Team rund um den CEO Randy Smallwood schließt Verträge mit mehreren Minen-Betreibern, die es erlauben, einen festen Bestandteil an Silber und Gold zu festen Preisen zu kaufen. Wheaton leistet dafür eine Vorauszahlung.

Momentan ist der größte Streaming-Anbieter der Welt, so nennt man diese Art des Handels, an 19 laufenden Minen und neun Projekten in der Entwicklungsphase beteiligt. Mittlerweile ist Wheaton auch in das Kobalt-Geschäft eingestiegen. Kobalt ist ein wichtiger Rohstoff für die Elektromobilität.

Wheaton zeigt relative Stärke Die Qualität und Widerstandsfähigkeit eines Unternehmens zeigt sich besonders in schwierigen Zeiten. Kommen wir nochmal auf Barrick Gold zu sprechen – die Anteile handelten im Jahr 2011 auf dem Hochpunkt der letzten Gold-Hausse bei rund 53 US-Dollar. Im Tiefpunkt der Korrektur fiel die Aktie um 89% bis auf sechs US-Dollar. Seitdem hat sich der Kurs wieder fast verdreifacht und pendelt aktuell um 18 US-Dollar. Wheaton hingegen hat „nur“ etwa 77% an Wert verloren und ist vom Tief aus um etwa 135% gestiegen. Das klingt nach einem klaren Vorteil. Entscheidend für uns ist aber, dass in diesem Zeitraum über 20% des Investments in Form von Dividenden zurückgeflossen sind!

Mein Fazit Rohstoffwerte werden immer abhängig sein von den zu erzielenden Marktpreisen für ihre Produkte. Im Fall von Wheaton sind das vor allem Silber und Gold. Davon hängen natürlich auch die Ausschüttungen in Form von Dividenden ab. Dafür zeigen diese Aktien aber nur eine geringe Korrelation zum übrigen Aktienmarkt und sind daher aus meiner Sicht eine wichtige Depotbeimischung. Das Geschäftsmodell von Wheaton, das darin besteht mit Edelmetallen zu handeln und nicht die Minen selbst zu betreiben, ist weniger riskant und auch weniger kapitalaufwendig als das klassischer Minen-Konzerne.

Der hohe Kapitalaufwand führt nicht selten zu einer hohen Verschuldung, was in Krisenzeiten oder bei steigenden Zinsen die Konzerne in arge Bedrängnis bringen kann. Das dürfte Wheaton nicht passieren.

Wheaton ist mein persönlicher Favorit. Daher habe ich die Aktie auch schon vor 3 Jahren ins Zukufts-Depot der "Rendite-Spezialisten" aufgenommen.

Nächste Woche kaufe ich eine neue Aktie in dieses Depot. Wenn Du dabei sein und mehr dazu wissen willst, dann schau Dir mein Video an.

→ Hier geht’s zum Video...

|