Goldpreis wird stark vom Dollar beeinflusst

Goldpreis wird stark vom Dollar beeinflusst

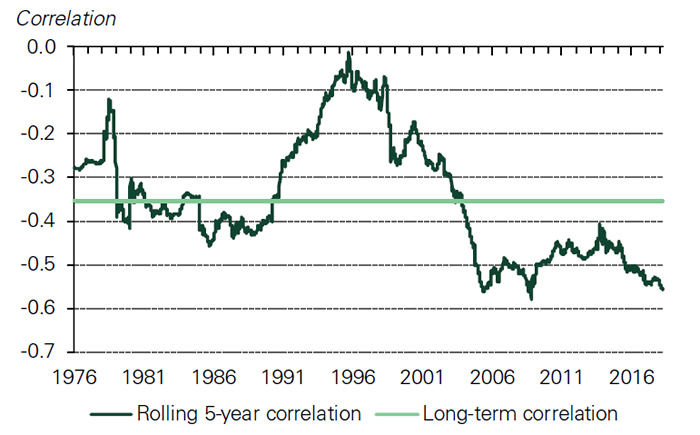

von Sven WeisenhausHistorisch hatte der Goldpreis stets eine negative Korrelation zum US-Dollar - also steigt der Dollar, fällt Gold - und umgekehrt (siehe auch folgende Grafik des World Gold Council). Denn da Rohstoffe, zu denen auch Edelmetalle wie Gold gehören, in US-Dollar gehandelt werden, muss man bei einem schwachen Dollar mehr Geld für die gleiche Menge Rohstoff ausgeben - und umgekehrt.

Grafik 1: Negative Korrelation zwischen US-Dollar und Goldpreis (Quelle: World Gold Council)

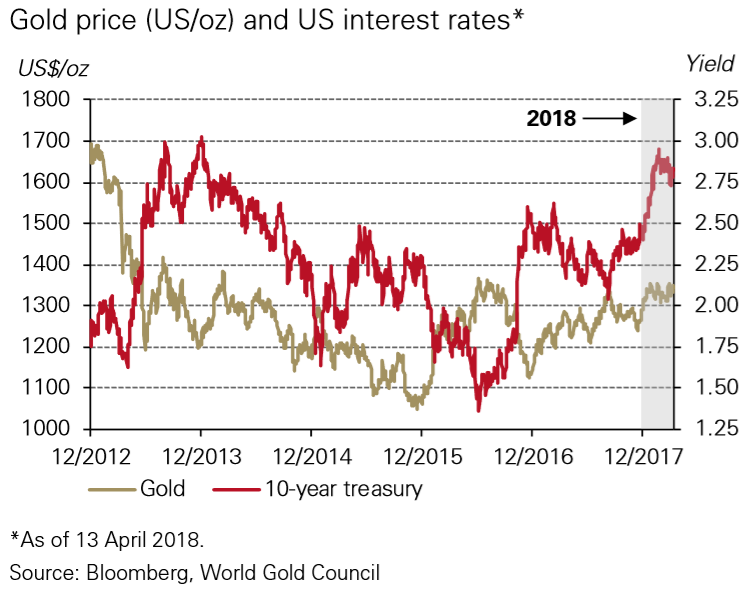

Krisen und Zinsen wirkten verstärkt auf den Goldpreis In den vergangenen Jahren wurden die Goldpreisbewegungen allerdings auch sehr stark durch diverse Krisen (Immobilien-, Finanz- und Staatsschuldenkrise) getrieben und dann von der Geldpolitik und den Zinsen beeinflusst. Die Notenbanken hatten zur Krisenbekämpfung bis dato unbekannte Pfade beschritten und die Zinsen durch Senkungen der Leitzinsen und Anleihekäufe massiv gedrückt - teilweise bis in den negativen Bereich. Und gewöhnlich steigt der Goldpreis in Zeiten negativer oder niedriger (Real-)Zinsen, weil die Opportunitätskosten für das Halten von Gold dann gering sind. Umgekehrt sollten höhere Realzinsen den Goldpreis belasten, weil die Opportunitätskosten für Gold-Anleger steigen. „Opportunitätskosten“ bedeutet: Gold erwirtschaftet keine Zinsen oder Gewinne. Und wenn ein Anleger sein Geld in Gold steckt, statt es in verzinsliche Anlagen zu investieren, dann sind die entgangenen Zinsen die Opportunitätskosten des Gold-Anlegers. Je höher der Zins, desto höher diese Kosten. Allerdings hat diese negative Korrelation zwischen (Real-)Zinsen und Goldpreis Grenzen. Denn die Höhe der Zinsen beeinflusst zum Beispiel nicht die Goldnachfrage der Industrie oder das Verhalten der Konsumenten von Goldschmuck. Und das Zinsniveau beispielsweise in den USA beeinflusst auch nur bedingt das Verhalten der Anleger außerhalb der USA, für die lokale Zinssätze wichtiger sind als die US-Zinsen. Doch da sich die Krisen weltweit auswirkten und überall die Zinsen sanken und daher die Investmentnachfrage nach Gold (Münzen, Barren, ETF) stieg, war dieser Zusammenhang dennoch phasenweise klar erkennbar, insbesondere bei stark steigenden oder sehr tiefen Zinsen.

Grafik 2: (Negative) Korrelation zwischen Zinsen und Goldpreis (Quelle: World Gold Council)

Historischer Zusammenhang zwischen Gold und Dollar überwiegt wieder Inzwischen haben die Notenbanken (insbesondere Fed und EZB) aber einen klaren Pfad zu einer Normalisierung der Geldpolitik eingeschlagen. Die Zins- und Inflationserwartungen sind recht gefestigt und dürften daher eingepreist sein. Und dadurch scheint sich die historische Beziehung zwischen Goldpreis und Dollar wieder verstärkt durchzusetzen. Die negative Korrelation mit den US-Zinsen hat also abgenommen und der US-Dollar seit einigen Monaten bzw. Jahren wieder einen deutlich stärkeren Einfluss auf den Goldpreis. Dies zeigt bereits die erste Grafik oben, aber besonders eindrucksvoll der folgende Chart, in dem die Entwicklung des Goldpreises (oberer Kursverlauf) dem Kursverlauf des EUR/USD (unten) seit 2016 gegenüber gestellt wird. Ein klarer Gleichlauf der beiden lässt sich nicht leugnen.

Wenn Sie also derzeit auf einen steigenden oder fallenden Goldpreis setzen wollen, dann sollten Sie dabei auch die (eigenen) Erwartungen an den Dollar berücksichtigen. Aktuelle Dollar-Stärke verhinderte einen bullishen Ausbruch im Goldpreis Wie problematisch die Wechselkursentwicklung für den Goldpreis sein kann, zeigt der folgende Chart. Eigentlich hatte der Preis des Edelmetalls allerbeste Chancen, aus seiner jahrelangen Seitwärtsrange (gelbes Rechteck) nach oben auszubrechen (siehe auch „Der Goldpreis steht an einer entscheidenden Marke“). Denn man kann seit dem Tief von Ende 2015 eine klare Aufwärtstendenz erkennen, die eine zunehmende Trendstärke aufweist (grüne Linien). Mit der oberen Linie der Seitwärtsrange entstand so ein aufsteigendes Dreieck - eine klar bullishe Formation. Doch mit der jüngsten Stärke des US-Dollars bzw. Schwäche des EUR/USD gab der Goldpreis nach, womit er am oberen Ende der Seitwärtsrange abprallte und eine Aufwärtslinie brach (siehe rote Ellipse im Chart).

Der Ausbruchsversuch gilt damit als gescheitert. Und so ist aktuell die Wahrscheinlichkeit hoch, dass sich die erwartete Seitwärtsbewegung des Goldpreises zwischen ca. 1.400 und 1.050 USD fortsetzt. Wie Sie vielleicht aus vorangegangenen Analysen wissen, sehe ich Gold schon seit langem nicht als besonders lukratives Investment - um es noch diplomatisch auszudrücken (siehe u.a. „Darum wird der Goldpreis mittelfristig nicht stark zulegen“). Denn wie oben beschrieben, zeigt sich Gold bei steigenden Zinsen eher belastet. Und gerade in den USA steigen die Zinsen sehr deutlich, wovon auch der Dollar profitiert, was wiederum den Goldpreis belastet. Daher hatte ich aber in der vorangegangenen Gold-Analyse vom 19. April schon eine mögliche Lösung präsentiert: „Und wer an eine Fortsetzung der Seitwärtsbewegung glaubt, könnte auf aktuellem Niveau einen Short-Einstieg wagen.“ Achten Sie dabei als Euro-Anleger aber auch auf die Wechselkurseffekte.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|