Happy Birth-DAX!

Trader-Sentiment für 27. KW 2018 (02.07. - 06.07.)

Happy Birth-DAX!

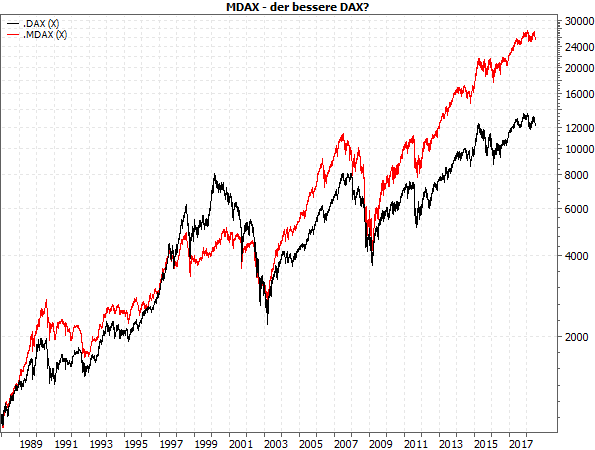

von Torsten EwertSehr verehrte Leserinnen und Leser, vor 30 Jahren, am 1. Juli 1988, wurde mit dem DAX, dem Deutschen Aktien-Index, ein offizieller Aktienindex für den deutschen Markt eingeführt. Ein Anlass, den DAX und seine Väter kritisch zu würdigen. Gestatten: DAX und Familie! Mit dem DAX bekamen die Anleger nun eine offizielle Benchmark, mit „amtlichen“ Siegel der Börse. Wirklich notwendig wäre das nicht gewesen, denn mit dem direkten Vorläufer des DAX, dem Index der Börsen-Zeitung, und mit dem damals noch bekannteren FAZ-Index existierten schon zwei weit verbreitete Börsenbarometer für Deutschland. Schließlich ist auch der bekannteste Aktienindex, der Dow Jones Industial Average (oder einfach der „Dow Jones Index“) kein Produkt einer Börse, sondern wird von einer Zeitung (Wall Street Journal) herausgegeben, die sogar die Indexzusammensetzung bestimmt. Aber egal, der DAX ist eine Erfolgsgeschichte – genauer gesagt, die DAX-Familie. Denn der Dow Jones hat mit dem Transport- und dem Versorger-Index gerade einmal zwei Brüder, die alle drei im Composite-Index zusammengefasst sind. Für jeden gibt es noch zwei Indexvarianten – neben dem üblichen Kursindex einen Total-Return-Index (inklusive Dividenden) sowie einen Net-Total-Return-Index (inklusive Dividenden abzüglich Steuerabzug). Die Dow Jones-Familie kommt damit gerade mal auf ein schlappes Dutzend Mitglieder. Der DAX dagegen hat außer MDAX, SDAX, und TecDAX noch rund 700 (!) weitere Familienmitglieder – von diversen Branchenindizes über Sonderformen, wie Div(idenden)DAX, ÖkoDAX und SaisonalDAX, bis hin zu regionalen und Länderindizes aus aller Welt. Viele dieser Varianten gibt es sowohl als Kurs- als auch als Performanceindizes (also inklusive Dividenden) sowie zum Teil als Short-Variante oder auch gehebelt. Was den DAX so besonders macht Der gemeine Anleger kommt in der Regel mit zwei bis drei Klassikern aus, also DAX, MDAX und wahlweise TecDAX oder SDAX. Und freut sich womöglich bei einem Gläschen Sekt, dass der DAX seit seinem Start stattliche 8,2 % Rendite pro Jahr gebracht hat. Viel mehr hat der Dow Jones im gleichen Zeitraum auch nicht geschafft: 8,4 % p.a. in US-Dollar und sogar „nur“ 8,1 % p.a. in Euro. Aber da muss ich gleich einen Wermutstropfen in den Sekt träufeln – die DAX-Rendite ist geschönt. Denn der DAX ist im Gegensatz zu allen anderen großen Indizes ein Performance-Index, wird also inklusive Dividenden berechnet. Und das treibt natürlich die Rendite nach oben. Als Kursindex – wie Dow Jones, Euro STOXX 50, Nikkei usw. – kommt der DAX nur auf 5,5 % p.a. Das ist immer noch ganz ordentlich, aber eben nicht mehr so viel mehr als der viel gescholtene, weil vermeintlich chronisch schwache, Euro STOXX 50 geschafft hat (5,1 % p.a.). DAX-Fans haben denn auch einen „Geheimtipp“ parat: Man soll besser nicht auf den DAX, sondern auf den MDAX setzen. Dort sind nicht die unbeweglichen „Dickschiffe“ der deutschen Konzerne vereint, sondern die agilen „Mittelständler“, also die Perlen des Rückgrats der deutschen Wirtschaft. Und der MDAX hat den DAX locker hinter sich gelassen. Der bessere DAX? Da scheint was dran zu sein: Der MDAX steht aktuell bei 25.692, der DAX bei 12.234 Punkten. Er notiert also mehr als doppelt so hoch wie der DAX – was man tatsächlich so einfach vergleichen kann, denn beide Indizes sind zum 30.12.1987 auf 1.000 Punkte festgesetzt worden. Und beim Vergleich der entsprechenden Kursindizes schneidet der MDAX noch besser ab: Hier steht der K-MDAX mehr als 2,5-mal höher als der K-DAX. (Die DAX-Unternehmen liefern also die höheren Dividenden, was für Anleger wichtig sein könnte, die auf die Ausschüttungen aus sind.) Doch Sie wissen ja, solchen Statistiken misstraue ich zutiefst – und auch diesmal wird meine Skepsis bestätigt. Dazu genügt ein einfacher Blick auf den folgenden Chart:

(Quelle: MarketMaker) Ein typischer „Schönwetter-Index“! Hier ist sehr gut zu sehen, dass der MDAX ein „Schönwetter-Index“ ist: Wenn die Börsen haussieren, läuft der Index tatsächlich besser als der DAX. (Ausnahme: Die letzte Phase der Rally Ende der 1990er Jahre, als in der Dotcom-Blase vermeintliche Hightech-Werte wie die Telekom, D2 Mannesmann und Siemens durch die Decke gingen.) In der Baisse bricht der MDAX dagegen viel stärker ein als der DAX – und fällt dann faktisch auf dessen Niveau zurück: In den Tiefs 2003 und 2009 lagen DAX und MDAX nahezu gleichauf – aber im Hoch 2007 stand der MDAX noch 40 % höher. Dieses Muster eines stärkeren Rückfalls (also insgesamt einer deutlich höheren Volatilität) dürfte auch in der nächsten Baisse Bestand haben. Der DAX und sein Dilemma Aber soll man nun auch in den nächsten 30 Jahren auf DAX oder MDAX setzen? Denn egal, ob Großkonzerne oder Mittelständler: Deutschland Wirtschaft setzt vor allem auf Exportgeschäfte. Das könnte zum echten Dilemma für den DAX und seine Brüder werden, denn damit sind die entsprechenden Unternehmen nicht nur von der Weltkonjunktur abhängig, sondern auch von einem freien Welthandel, der solche Geschäfte erst möglich macht. Und derzeit steuert die Welt womöglich auf eine drastische Beschränkung des freien Handels zu. Und diese wird ausgerechnet maßgeblich von den USA initiiert, der einstigen Bastion des freien Handels. Erste Effekte dieser neuen Politik auf die Börsen sind schon spürbar. Manche reden bereits von einer neuen großen Krise für die Börsen. Die nächste Krise kommt bestimmt – auch im DAX Aber was wäre die Börse ohne Krisen! Auch das lässt sich sehr gut in einem Chart veranschaulichen:

(Quelle: MarketMaker) Seit dem Start des DAX-Vorläufers im Jahr 1959 gab es kein Jahrzehnt ohne eine oder mehrere größere Krisen. Und natürlich haben all diese Krisen dem DAX stets mehr oder weniger zugesetzt. Dennoch hat er in den vergangenen 30 Jahren die oben genannte Rendite von 8 % erreicht. Wenn er das auch in den nächsten 30 Jahren schafft, dann stünde der DAX Mitte 2048 bei knapp 130.000 Punkten – und hätte sich damit abermals mehr als verzehnfacht (siehe blaue Rechtecke)! Weiter im intakten Aufwärtstrend! Natürlich gibt es für diese Rendite keine Gewähr. Vielleicht bleibt es auch bei der geringeren Rendite von 6,1 %, die der DAX bzw. sein Vorläufer seit September 1959 schafften. Dann könnte er bis 2048 rund 72.500 Punkte erreichen (siehe blaue strichpunktierte Linie) – immerhin eine Kursversechsfachung. Wie auch immer: Die Wahrscheinlichkeit ist jedenfalls hoch, dass der DAX schon in den kommenden Jahren – nicht erst nach drei weiteren Jahrzehnten! – in dem skizzierten intakten Aufwärtstrend deutlich höher steht als heute. Doch was passiert, wenn sich der aktuelle Handelsstreit mit den USA tatsächlich noch zu einem echten weltweiten Handelskrieg ausweitet? Wie gesagt, solche Krisen setzen dem DAX mitunter kräftig zu, keine Frage. Ein Rückfall bis auf 10.000 oder gut 8.000 Punkte (z.B. die Hochs von 2000 und 2007; siehe hellgrüne Linie) kann man bei einer ernsten Eskalation nicht ausschließen. Die Börsen trotzen jeder Krise Aber höchstwahrscheinlich wäre auch ein solcher Rückschlag wieder eine erstklassige Einstiegsgelegenheit – wie so viel andere vorher auch! Schließlich haben die Börsen bisher noch jeder Krise getrotzt. Sie sollten daher stets auch die langfristigen Perspektiven der Märkte im Auge behalten – und die sich bietenden Chancen nutzen. Und das nicht nur im DAX und auch, wenn es keinen Börsengeburtstag zu feiern gibt. Mit besten Grüßen Ihr Torsten Ewert

Trader-Sentiment für 27. KW 2018 (02.07. - 06.07.)

von Sven WeisenhausDer DAX hat auch in der vergangenen Handelswoche (siehe dunkles Rechteck im folgenden Chart), genau wie bereits in der Vorwoche (helles Rechteck), einen lupenrein bearishen Kursverlauf aufs Börsenparkett gelegt. Erneut fand der gesamte Handel unterhalb des Schlusskurses der Vorwoche statt (blaue Linie).

Mit einem DAX-Stand von am Ende 12.306 Punkten mussten die Bullen einen weiteren Rückschlag von nun 273,72 Zählern hinnehmen (Vorwoche: -430,83). Und die Bären konnten sich erneut über einen entsprechenden Verlust von 2,18 % freuen (Vorwoche: -3,31 %). Da die Bären in der Umfrage zuvor mit einem Anteil von 52,87 % die Mehrheit stellten (zum fünften Mal in Folge), war der Wochenverlauf für den Großteil der Anleger wieder erfreulich. Wer sich dagegen auf das Sentiment als Kontraindikator verlassen hat, dürfte zum zweiten Mal in Folge eine enttäuschende Woche erlebt haben. Die Pessimisten scheinen sich mit den Kursverlusten inzwischen zufriedenzugeben. Immerhin hat der DAX von seinem Hoch vom 15. Juni (13.170,05 Punkte) bis zum Tief am vergangenen Donnerstag (12.104,41 Punkte) binnen nur 10 Handelstagen mehr als 1.000 Zähler bzw. 8,1 % verloren. Und so hat ein großer Teil der Bären in das Lager der Bullen gewechselt. Dadurch ist dieses nun mit 55,45 % klar im Übergewicht.

Es dürfte nun spannend werden, ob die Anleger auch dieses Mal wieder mehrheitlich ein gutes Gespür für den Markt haben. Allerdings sollte man beachten: Selbst wenn das Sentiment zuletzt zwei Mal in Folge als Kontraindikator versagt hat, so lag es doch in inzwischen fast 300 Stockstreet-Umfragen meistens richtig. Und so sollte man auf einen möglichen Doppelboden im DAX, der sich in der vergangenen Woche abzeichnete, wenn überhaupt nur mit großer Vorsicht setzen.

Ihr

Sven Weisenhaus

- Stockstreet-Team -

www.trader-sentiment.de

|