Hebt sich jetzt der Deckel?

Hebt sich jetzt der Deckel?

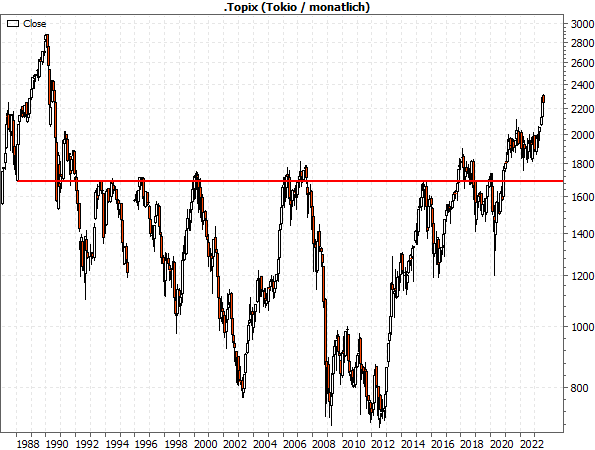

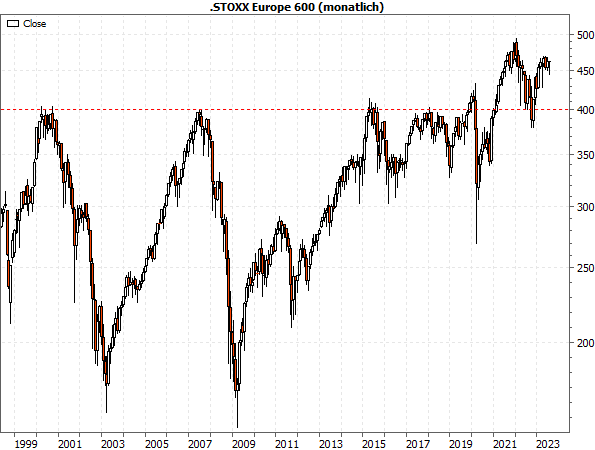

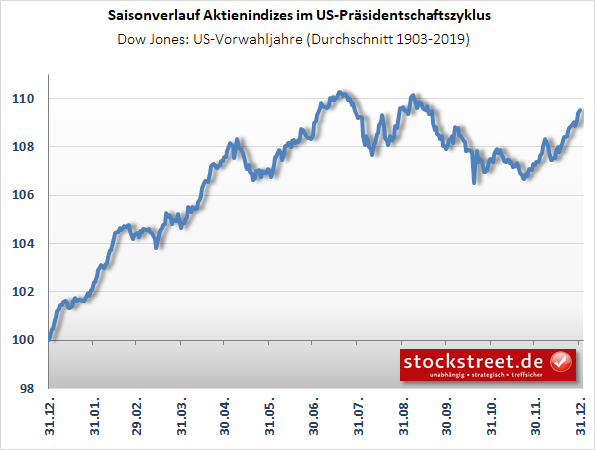

von Torsten Ewert Sehr verehrte Leserinnen und Leser, am vergangenen Mittwoch hat Sven Weisenhaus Ihnen bereits eine ausführliche Analyse des Dow Jones gegeben. Fazit: Die Seitwärtsbewegung bleibt vorerst intakt. Inzwischen hat sich der Index wieder nach oben gemogelt. Doch ein kurzfristiger Ausbruch ist unwahrscheinlich. Und zwar aus einem bestimmten Grund. Der „Deckel“ im Dow Jones Dieser Grund ist der „Deckel“, gegen den der Dow Jones seit Mitte November 2022 läuft:  Wie Sie sehen, ist der Index seitdem mehrere Male im Bereich des Zwischenhochs von Mitte August 2022 oberhalb der runden 34.000-Punkte-Marke gescheitert. Dadurch hat sich eine breite Widerstandszone (rot schattiert) gebildet, deren Oberkante ich in den Bereich um 34.590 Punkten gelegt habe, deren höchster Punkt aber auch mehr 34.700 Punkte erreicht. Das ist der „Deckel“. Warum ein „Deckel“ ungewöhnlich ist Ein solcher Deckel ist ungewöhnlich. Sie kennen sicherlich das charttechnische Konzept von Unterstützungen und Widerständen: Der Kurs erreicht irgendwo ein Hoch oder Tief und dreht dann wieder in die Gegenrichtung. Wenn er an das vorherige Extrem wieder zurückkehrt, wirkt dieses Niveau als Widerstand bzw. Unterstützung – sofern der Kurs es nicht einfach überrennt. Wenn er dort allerdings erneut scheitert, gilt diese Hürde als bestätigt. Auf diese Weise kann es mehrmals zu Abprallern an dem ursprügnlichen Niveau kommen. Und wenn dies gleichzeitig „oben“ und „unten“ geschieht, liegt die bekannte Seitwärtsbewegung, also ein Rechteck, vor. In den meisten Fällen scheitert der Kurs drei bis fünf Mal an solch einer Hürde, bevor er sie entweder überwindet oder für längere Zeit – zum Teil auch für „immer“ – in die Gegenrichtung läuft. (Letzteres gilt insbesondere für Unterstützungen.) Bei Widerständen ist es häufig so, dass die Kraft der Bullen erlahmt, wenn sie es nach ein paar Versuchen nicht schaffen, sie zu knacken. Dann übernehmen die Bären das Zepter und treiben die Kurse deutlich zurück. Die Bullen müssen dann einen neuen Anlauf nehmen. Im Dow Jones war das z.B. im März der Fall, als die Bankenkrise die Kurse einbrechen ließ. Ungewöhnlich ist es dagegen, wenn die Kraft der Bullen nicht erlahmt, sondern sie immer und immer wieder gegen den Widerstand anrennen, wie es jetzt im Dow Jones der Fall ist. Das bedeutet im Umkehrschluss, dass die Bären zu schwach sind, um die Kurse trotz der fehlenden Durchschlagskraft der Bullen nachhaltig zurückzutreiben. Eigentlich sollten dann die Bullen eher früher als später den Widerstand (der Bären) brechen. Der „Deckel“ macht bisher alle Bullensignale zunichte Wenn das nicht gelingt, ist irgendetwas faul. Das gilt für den Dow Jones aktuell ganz besonders: Er hat bei seinem Anrennen gegen den „Deckel“ ein aufsteigendes Dreieck gebildet. Das ist in diesem Fall eine bullishe Fortsetzungsformation. Nach dem charttechnischen Regelwerk sollte der Ausbruch nach oben ungefähr nach zwei Dritteln der Größe (Dauer) des Dreiecks erfolgen. Der ideale Zeitpunkt dafür wäre Mitte April gewesen (siehe senkrechte Linie). Doch der Dow Jones setzte das Dreieck fort und scheiterte inzwischen noch mehrfach an seinem „Deckel“. Damit wurde das aufsteigende Dreieck hinfällig und es ist immer unwahrscheinlicher, dass doch noch der Ausbruch gelingt. Die fast schon letzte Hoffnung der Bullen ruht auf dem Ausbruch aus dem roten Konsolidierungstrend, dem Rücksetzer in Richtung dessen Überkante (grüner Pfeil) und dem kleinen grünen Aufwärtstrend, der sich zuletzt gebildet hat. Das sind zwar bullishe Signale, aber gegen das „Bremssignal“ infolge des dauernden Scheiterns am „Deckel“ sind sie untergeordnet. Andere „Deckel“: Topix, Japan Solche „Deckel“ sind zwar selten und damit ungewöhnlich, aber sie kommen immer wieder vor. Und sie bestehen mitunter Jahre oder gar Jahrzehnte. Das prominenteste Beispiel ist der „Deckel“ im japanischen Topix, dem großen Bruder des bekannteren Nikkei 225 Index:  Quelle: MarketMaker mit Daten von VWD Er geht zurück auf eine alte Unterstützung vom Januar 1988 (!) bei 1.700 Punkten, die in der Rally bis 1990 gebildet wurde. Nachdem der Index Anfang 1992 endgültig die Unterstützung brach, scheiterten etliche Anläufe, zwischen denen der Kurs aber immer wieder stark zurückgeworfen wurde. Erst im November 2020, also nach fast 29 Jahren (!), gelang es dem Topix, seinen „Deckel“ zu durchbrechen. Auch der DAX kämpft mit einem „Deckel“! Aber wir müssen gar nicht so weit schauen, um einen jahrelangen „Deckel“ zu finden – den gibt es auch bei unserem heimischen DAX! Und er arbeitet sich weiterhin daran ab. Natürlich gilt das nicht für den „normalen“ DAX, der erst Mitte Juni ein neues Allzeithoch markiert hat. Wohl aber für den DAX-Kursindex, der immer noch mit dem Hoch von 2000 (!) bzw. der runden 6.000-Punkte-Marke kämpft:  Hier sehen Sie, dass selbst ein scheinbar nachhaltiger Ausbruch, wie er dem Kurs-DAX 2021 gelang (roter Bogen), noch keine Garantie dafür ist, dass die Rally weitergeht: Der Kurs fiel im Bärenmarkt von 2022 wieder unter die rote Zone zurück. Inzwischen läuft der nächste Ausbruchversuch, bei dem der Kurs-DAX aktuell zwar über der roten Zone notiert, aber in den vergangenen drei Monaten immer wieder dorthin abtauchte. Die Bullen müssen also weiter kräftig Gas geben. Der „Deckel“ im STOXX Europe 600 Besser sieht es dagegen im paneuropäischen STOXX Europe 600 aus:  Quelle: MarketMaker mit Daten von VWD Er scheiterte seit 2000 ebenfalls mehrfach an einer wichtigen Hürde, der 400-Punkte-Marke. Allerdings konnte er sich nach dem Ausbruch darüber im März 2021 davon so weit nach oben absetzen, dass der Einbruch von 2022 nur zu einem kurzen Abtauchen unter 400 Punkte führte. Charttechnisch geht das als bestätigender Rücksetzer mit Bärenfalle durch – ein langfristig bullishes Signal. Und entsprechend dynamisch war auch der nachfolgende Wiederanstieg. Warum der Dow-„Deckel“ noch eine Weile klemmen dürfte Beim Dow Jones droht uns höchstwahrscheinlich keine derart lange Durststrecke. Hier liegt der „Deckel“ auf einer niedrigeren Zeitebene. Einige Wochen oder ein paar Monate kann er uns aber noch beschäftigen. Dafür spricht auch der saisonale Verlauf des Dow Jones in einem Vorwahljahr:  Quelle: https://www.stockstreet.de/boersen-tools/saisonale-charts Danach schafft es der Dow Jones nicht, sein Frühsommerhoch zu überwinden. Er läuft bis zum Herbst seitwärts und taucht vor der Jahresendrally noch einmal kräftig ab. Aber wie auch Sven Weisenhaus hier seit Wochen betont: Eine Konsolidierung oder auch eine Korrektur wären für die US-Börsen nach der Stärke der vergangenen Monate nur gesund. Der „Deckel“ im Dow Jones dürfte also eine Weile „klemmen“ und sich nicht so bald heben. Mit besten Grüßen Ihr Torsten Ewert

|