Heizen Inflationsdaten die Zinsängste neu an?

Heizen Inflationsdaten die Zinsängste neu an?

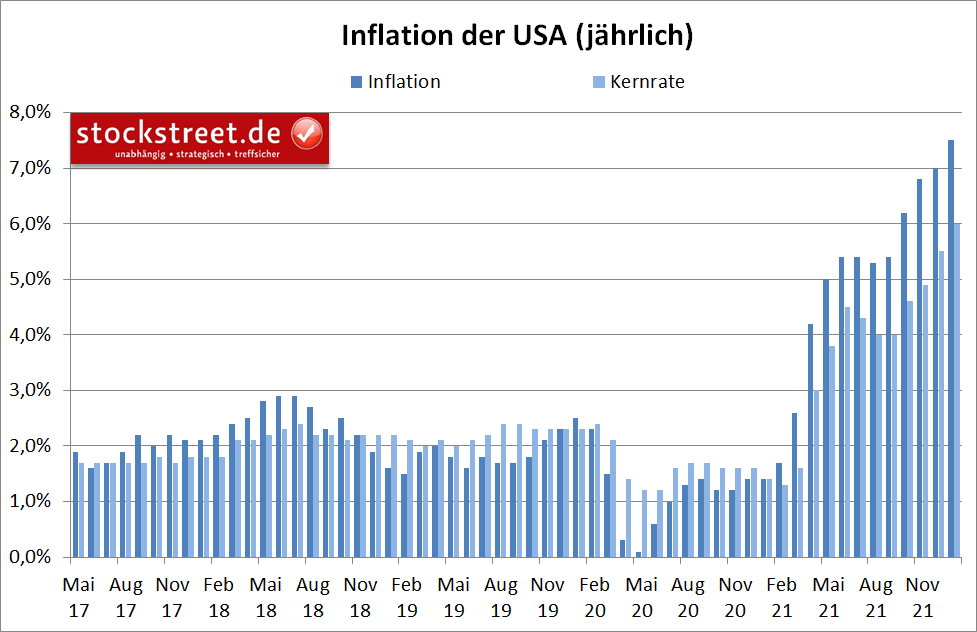

von Sven WeisenhausNach den starken Kurserholungen der vergangenen Tage haben die Aktienindizes in den USA heute zunächst mit relativ heftigen Kursverlusten auf die Inflationsdaten reagiert. Da diese höher ausfielen als erwartet, kehrten offenbar neue Zinsanhebungsängste zurück an den Markt. Dabei halte ich diese Ängste inzwischen für irrational. Fed: Mehr Tempo geht kaum Denn es wurden bereits Zinsanhebungen auf jeder Sitzung der US-Notenbank (Fed) in diesem Jahr diskutiert (siehe auch Börse-Intern vom 27. Januar). Und auch ein Schritt um 50 Basispunkte auf der kommenden Sitzung im März lag bereits auf den Tisch. Ich glaube aktuell kaum, dass die Fed noch stärker und schneller an der Zinsschraube drehen wird. Zumal die Märkte inzwischen von einem Rückgang der Inflation in den kommenden Monaten ausgehen. Das zeigen zum Beispiel fallende Kurse inflationsgeschützter Anleihen. Und JP Morgan verweist auf die Inflationserwartungen der Verbraucher, die auf Sicht von 12 Monaten eine Teuerung von 4,9 % sehen. Auf Sicht von 5 bis 10 Jahren sind es 3,1 %. Das ist deutlich unter dem aktuellen Niveau, auf das ich nachfolgend noch zu sprechen komme. Fraglich ist daher für mich eher, warum sich die Aktienindizes in den vergangenen Tagen überhaut so stark erholt haben, nur um jetzt die erzielten Kursgewinne womöglich wieder abzugeben. Denn die aktuellen Inflationsdaten dürften nur noch wenig Einfluss auf die Entscheidung der US-Notenbank für die März-Sitzung haben. Wahrscheinlich haben einige Marktteilnehmer gedacht, die Aktienmärkte hätten mit den vorherigen Kursverlusten zu viele Zinsanhebungen eingepreist. Sie setzten auf eine Kurserholung, die damit auch kam. Doch die heutigen Daten haben diese Träume zunächst zerplatzen lassen, weshalb deutliche Gewinnmitnahmen einsetzten. US-Inflation höher als erwartet Denn im Januar ist es zu einem Anstieg der Verbraucherpreise in den USA um +0,6 % im Vormonatsvergleich gekommen, nach ebenfalls +0,6 % im Dezember. Die jährliche Inflation stieg dadurch auf +7,5 %, von +7,0 % im Dezember. Erwartet worden war „nur“ ein Plus von 0,4 % bzw. 7,3 %.

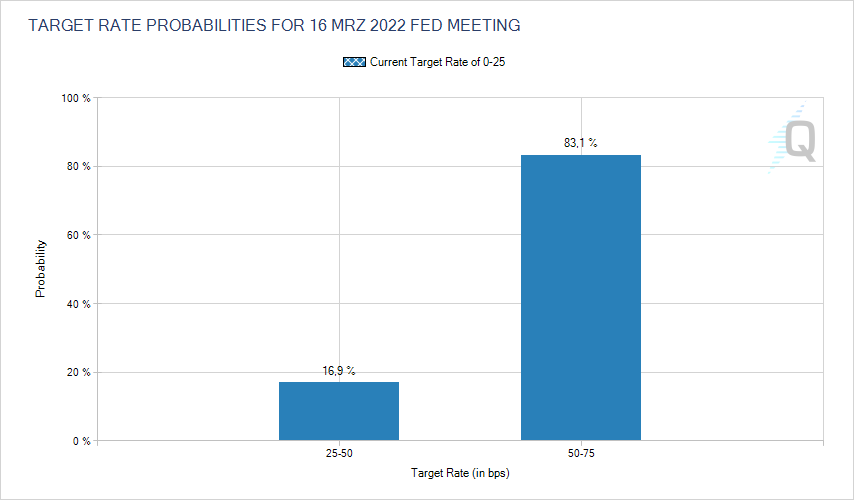

Ohne Energie- und Nahrungsmittelpreise (Kerninflation) liegen die Teuerungsraten bei +0,6 % zum Vormonat und +6,0 % zum Vorjahr, nach +0,6 % bzw. +5,5 % im Dezember. Hier lagen die Konsensschätzungen bei +0,5 % bzw. +5,9 %. Mehrheitlich wird nun ein großer Zinsschritt im März erwartet Dieser überraschend starke Inflationsanstieg hat dazu geführt, dass für März nun sogar auch mit deutlicher Mehrheit eine Leitzinsanhebung um 50 Basispunkte erwartet wird.

(Quelle: cmegroup.com)

Die Wahrscheinlichkeit für einen solchen Zinsschritt liegt laut dem Fed-Watch-Tool der CME Group kurz nach Veröffentlichung der Inflationsdaten bei stolzen 83,1 %, nachdem es zuvor nur etwa 33 % waren. Eine Zinsanhebung um die sonst üblichen 25 Basispunkte wird nur noch 16,9 % eingepreist. Aktienindizes holen Verluste schnell wieder auf Jetzt könnte man natürlich annehmen, dass die Aktienmärkte angesichts dieser geldpolitischen Aussichten nun wieder nachhaltig Schwäche zeigen. Doch dies ist nicht der Fall. Stattdessen wurden die heutigen Kursverluste schnell wieder aufgeholt. Gestützt wurde die Kurserholung dadurch, dass die Erwartungen für einen großen Zinsschritt zwischenzeitlich von 54 % auf 50,2 % zurückgingen, bevor sie dann auf den aktuellen Wert von mehr als 83 % weiter nach oben schossen. Und interessant ist, dass die Kurse trotz der letztlich weiter gestiegenen Zinserwartungen nicht mehr stark nachgaben. Und damit bin ich wieder bei dem eingangs Geschriebenen: Die Fed kann kaum noch mehr Tempo machen als bei jeder Sitzung eine Zinsanhebung zu beschließen und im März mit einem großen Schritt zu beginnen. Denn sonst läuft sie Gefahr, die Wirtschaft abzuwürgen. Schließlich wirken Zinsanhebungen stets erst zeitversetzt. Wovon könnten sich die Anleger die Kauflaune verderben lassen? Stellt sich natürlich die Frage, was die aktuelle Kauflaune der Anleger eigentlich nachhaltig trüben könnte, wenn negative Nachrichten inzwischen eingepreist scheinen und Rücksetzer aktuell wieder sofort zum Kauf genutzt werden. Außer einer Eskalation des Konflikts um den russischen Aufmarsch an den Grenzen der Ukraine fällt mir derzeit nichts ein. Aber darauf setzen würde ich natürlich nicht. Stattdessen warte ich derzeit weiterhin geduldig an der Seitenlinie, bis die plötzliche Richtungswechsel ein Ende gefunden haben und sich klare Formationen ausbilden, auf die man wieder mit einem besseren Chance-Risiko-Verhältnis setzen kann. Bis es soweit ist, wage ich nur punktuell kleine Trades, die ich dabei im aktuellen Umfeld durchaus als spekulativ betrachte.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|