Herr und Hündchen in der Corona-Krise

Herr und Hündchen in der Corona-Krise

von Torsten EwertSehr verehrte Leserinnen und Leser, regelmäßige Leser der Börse-Intern kennen schon André Kostolanys Vergleich von Herr und Hündchen mit Wirtschaft und Börse. Nach dem jüngsten Crash bemühen sich Ökonomen und Analysten die Folgen der Corona-Krise für beide in Zahlen zu fassen. Eine undankbare Aufgabe Das ist eine undankbare Aufgabe. Niemals zuvor stand die Welt vor einem solchen Problem, das quasi eine Vollbremsung der Wirtschaft auslöste – und das auch noch weltweit zur gleichen Zeit. Als wäre das nicht schon schlimm genug, gibt es auch noch überhaupt keine Grundlage, um seriös ein Ende der Pandemie abzuschätzen. Zwar werden längst „Ausstiegsszenarien“ diskutiert, aber bisher fällt kaum jemandem mehr ein, als zu sagen: Lockern wir einfach mal die Einschränkungen und schauen, was geschieht. Das aber wäre ein Vabanquespiel, das unter Umständen noch mehr Schaden anrichtet. Aber von solchen und anderen Randbedingungen hängt ab, wie stark die wohl unvermeidliche Rezession ausfällt. Ökonomen arbeiten daher mit Szenarien. Im Wesentlichen gibt es drei mögliche Varianten: Eine schnelle Erholung, die in den Daten wie ein „V“ erscheint – ähnliche der typischen V-Erholung bei Kursen, wenn es mit denen zwar schnell abwärts-, aber auch (fast) ebenso schnell wieder aufwärtsgeht (z.B. nach dem Einbruch von Ende 2018). Diese Variante heißt daher auch V-Szenario. Dauert die Erholung etwas länger, weil die Werte eine Zeitlang im Keller bleiben und dort erst einen Boden bilden, spricht man in einer analogen bildlichen Betrachtung von einem U-Szenario. Das Schlimmste ist das L-Szenario, in dem die Erholung lange auf sich warten lässt. Was passiert eigentlich in und nach einer Quarantäne? Mit den Zahlen für diese Varianten, mit denen die Ökonomen derzeit jonglieren, will ich Sie gar nicht erst langweilen – sie ändern sich zum Teil im Wochenrhythmus oder stehen von vornherein unter allen möglichen Vorbehalten. Das kann auch gar nicht anders sein (und ist daher keine Kritik). Schließlich kann niemand abschätzen, welche Bereiche der Wirtschaft wie stark zusammenbrechen. Gut, Autos und Häuser werden nicht mehr gebaut und die meisten Geschäfte sind geschlossen. Aber bestellen sich die Leute dann viele Sachen einfach im Internet, essen sie mehr (Frust-Essen) oder weniger (weil ihnen die Quarantäne auf den Magen schlägt) oder steigt eventuell der Alkoholkonsum (Wer Sorgen hat, hat auch Likör)? Und wie wirken sich die Alternativen aus, die manche Firmen finden? McDonald’s-Mitarbeiter helfen z.B. bei Aldi aus, Bosch baut Corona-Testgeräte, Textilhersteller produzieren Schutzmasken. Mitarbeiter von Flugunternehmen sollen in provisorischen Krankenhäusern helfen. Und im Hintergrund arbeiten viele Biotech- und Pharmafirmen mit doppeltem Eifer an Impfstoffen und anderen Mitteln, um die Pandemie schneller in den Griff zu kriegen. Ebenso unsicher sind die Folgen nach der Lockerung der Einschränkungen. Werden sich die Menschen tatsächlich wieder so unbekümmert wie früher für einen Wochenend-Städtetrip dicht gedrängt ins Flugzeug quetschen, auf Tuchfühlung ins Theater setzen oder ins Gewühl voller Einkaufszentren stürzen? Oder werden sie sich damit zumindest solange zurückhalten, bis Impfstoffe oder andere Gegenmittel verfügbar sind? Dann könnten einige Branchen womöglich noch jahrelang darben – schließlich rechnen Experten nicht vor Mitte nächsten Jahres mit einem Impfstoff, dessen Produktion, Verteilung und Einsatz an Milliarden Menschen dann vermutlich nochmal einige Monate dauern wird. Ökonomen, Analysten und Unternehmen im Blindflug Die Analysten, die Branchen und Unternehmen direkt beobachten, sind auch nicht schlauer – woher auch? Die Informationen aus den Unternehmen zeigen auch nur, was nicht mehr läuft und welche Alternativen es eventuell gibt. Aber wann man wieder zum Normalbetrieb zurückkehren kann und wie lange es dann dauert, bis zusammengebrochene Lieferketten wieder funktionieren? Niemand weiß es. In der Finanzkrise wurde der Ausdruck „Auf Sicht fahren“ zum geflügelten Wort in den Vorstandsetagen. Ich wette, dass wir ihn auch in der bevorstehenden Quartalsberichtssaison wieder vielfach hören und lesen werden. Aber das ist eine glatte Verharmlosung. Die Fahrt findet in einer Nebelwand statt, in der man nicht die Hand vor Augen sieht. Von „Sicht“ kann also keine Rede sein – in Wahrheit befinden sich Ökonomen, Analysten, Unternehmen und Anleger im Blindflug. Was ist die Quintessenz daraus: Verlassen Sie sich nicht auf Zahlen von Ökonomen oder Analysten. Auch die Prognosen der Unternehmen dürften nur sehr kurze Halbwertzeiten haben – im Guten oder Schlechten. Ich erwarte zudem, dass kaum ein Unternehmen konkrete Angaben dazu macht. Herr und Hündchen im Chart Und damit kommen wir zum eingangs erwähnten Vergleich von André Kostolany. Man kann das Bild, das er damit zeichnet – dass die Börse der Wirtschaft mal vorauseilt, mal hinterherhinkt, wie das Hündchen an der Leine seines Herrchens – tatsächlich sehr anschaulich darstellen.

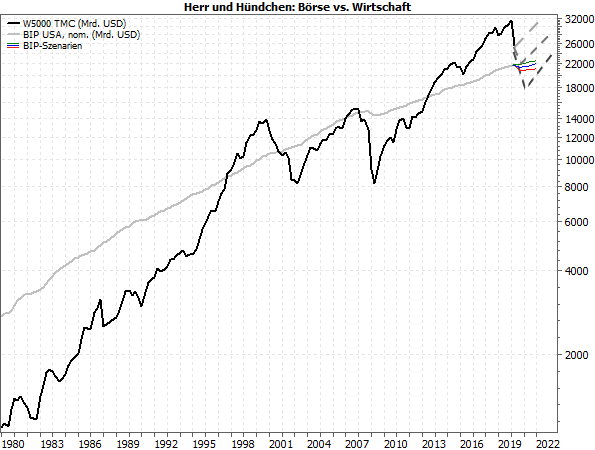

(Quellen: MarketMaker, Federal Reserve Bank, BEA, DekaBank, eigene Schätzungen) Der Chart zeigt die Entwicklung Quartalswerte des nominalen (also nicht inflationskorrigierten) Bruttoinlandsprodukts (BIP) der USA in Mrd. US-Dollar (graue Kurve) und den Wilshire 5000 Total Market Cap Index, welcher der Marktkapitalisierung des gesamten US-Aktienmarktes, ebenfalls in Mrd. US-Dollar, entspricht (hier allerdings jeweils über das zurückliegende Quartal geglättet). So kann man also (anders als mit S&P 500 oder Dow Jones) das Verhältnis von Marktkapitalisierung und BIP direkt vergleichen – also die Bewegungen von Herrchen (Wirtschaft) und Hündchen (Börse) unmittelbar erkennen. Den jüngsten Rückfall habe ich ohne die erwähnte Durchschnittsbildung eingezeichnet, so dass sich besser einschätzen lässt, wie weit das „Hündchen“ schon wieder zu seinem „Herrchen“ zurückgelaufen ist. Außerdem habe ich mit den grünen, blauen und roten Kurvenabschnitten am rechten Rand der BIP-Kurve drei mögliche Szenarien für die Entwicklung der US-Wirtschaft für 2020 und 2021 eingetragen. Was aktuell wirklich eine Rolle spielt Wir können nun ausgiebig spekulieren, wie weit sich die beiden Kurven in den kommenden Monaten noch nähern: Bleibt es bei einem kurzen Rücksetzer der schwarzen Kurve in Richtung der grauen (wie 2015/16) oder fällt die schwarze Kurve bis auf die graue zurück (was man als „faire“ Bewertung ansehen könnte)? Oder kommt es gar wie nach der Technologieblase der Jahrtausendwende zu einem deutlichen Rückfall der schwarzen unter die graue Kurve (siehe gestrichelte Linien)? Sie sehen, dass aufgrund des großen Abstands der schwarzen von der grauen Kurve die unterschiedlichen BIP-Szenarien kaum einen Unterschied machen. Entscheidend ist also, wie stark die Börsianer die aktuelle „Überbewertung“ im Kontext der Corona-Krise einschätzen – und gegebenenfalls korrigieren oder auch nicht. Bei dieser Bewertung dürften weniger allgemeine volkswirtschaftliche Kriterien eine Rolle spielen, sondern mehr die bisher schon gültigen Bewertungskriterien, z.B. die relative Attraktivität (oder Unattraktivität) von Aktien gegenüber anderen Anlageklassen, aber auch die individuellen Chancen und Risiken der einzelnen Branchen und Unternehmen. Die relative Attraktivität verschiedener Anlageklassen So dürften die Zentralbanken alles tun, um die Zinsen niedrig zu halten; im kurzfristigen Bereich über die Leitzinsen, im langfristigen Bereich über massive Anleihenkaufprogramme. Anleihen fallen daher als (attraktive) Anlagealternative weiterhin aus. Immobilien leiden ebenfalls spürbar in der Krise, da vor allem die Unternehmenskunden bereits Druck auf die Vermieter ausüben, um ihre Mieten zu senken. Auch größere Leerstände drohen, wenn Unternehmen im Zuge der Krise pleitegehen oder schrumpfen und Standorte aufgeben. Erste Unternehmen haben bereits entsprechende Pläne angekündigt. Zudem wurden die Immobilienmärkte zuletzt vor allem aufgrund von (spekulativen) Preissteigerungen und entsprechenden Bauaktivitäten getrieben. Der krisenbedingte Liquiditätsbedarf vieler Investoren verringert aber nun deren Spielraum, neue (kapitalintensive) Immobilienprojekte zu stemmen. Und die Banken dürften jetzt erheblich vorsichtiger werden, was entsprechende Kreditfinanzierungen betrifft. Und da die Immobilienmärkte vielfach auch schon vor Corona als überbewertet galten, ist in der nächsten Zeit eine Konsolidierung in diesem Sektor zu erwarten. Viele Anleger haben damit kaum eine Alternative zu Aktien. Bemerkenswerte Gemeinsamkeiten von Corona und Krieg Hinzu kommt, dass die Corona-Krise zwar zu einer „Vollbremsung“ der Wirtschaft führt, aber nur, wenn man sie aus übergeordneter, volkswirtschaftlicher Perspektive betrachtet. Im Detail stellt man eine Differenzierung fest, die aus meiner Sicht in „normalen“ Rezessionen nicht derart ausgeprägt ist. Bestimmte Unternehmen des Gesundheitssektors, die im wahrsten Sinne des Wortes lebenswichtige Dinge herstellen, können sich derzeit vor Aufträgen nicht retten, während andere (z.B. im allgemeinen Dienstleistungssektor) tatsächlich komplett ausgebremst werden – und auch kaum Alternativen haben. Der in jüngster Zeit oft bemühte und ebenso oft kritisierte Vergleich eines Kriegs gegen das Virus hat zumindest aus wirtschaftlicher Sicht einiges für sich: Auch im Krieg boomen bestimmte Wirtschaftsbereiche, werden zudem durch den Staat gefördert oder gar angetrieben, während andere Bereiche komplett brachliegen. Kaufen, wenn Kanonen donnern (und Viren fliegen)? So zynisch das erscheinen mag, aber für die jetzt so gefragten Branchen und Unternehmen bewirkt die Corona-Krise einen unerwarteten Schub. Das eröffnet auch Anlegern Chancen, wie ich schon vor zwei Wochen an dieser Stelle betont habe. In Kriegszeiten galt früher an den Börsen stets die Maxime „Kaufen, wenn die Kanonen donnern!“ Ob dieser Spruch auch unmittelbar auf die Corona-Krise übertragbar ist, werden wir wohl frühestens in einigen Monaten wissen. Zumindest für ausgewählte Branchen und Einzelwerten eröffnen sich aber jetzt schon attraktive Perspektiven. Es spricht nichts dagegen, diese Chancen bereits beherzt zu nutzen. Auch wenn das „Hündchen“ doch noch ein Stück auf sein „Herrchen“ zulaufen sollte. Mit besten Grüßen Ihr Torsten Ewert PS: In der aktuellen Monatsausgabe des Geldanlage-Brief habe ich für meine Leser die Chancen und Risiken diverser Branchen und der Märkte insgesamt detailliert beurteilt. Dabei habe ich bereits zwei neue Investmentgelegenheiten ausgemacht, die meine Leser auch schon genutzt haben. Wenn Sie schnell sind und jetzt gleich das 30-tägige kostenlose Probeabo des „Geldanlage-Brief“ bestellen, kommen Sie auch noch in den Genuss dieser Empfehlungen. (Sie finden die Ausgabe im Online-Archiv des Geldanlage-Brief.)

|