Immer mehr deutet auf den Juni hin

Immer mehr deutet auf den Juni hin

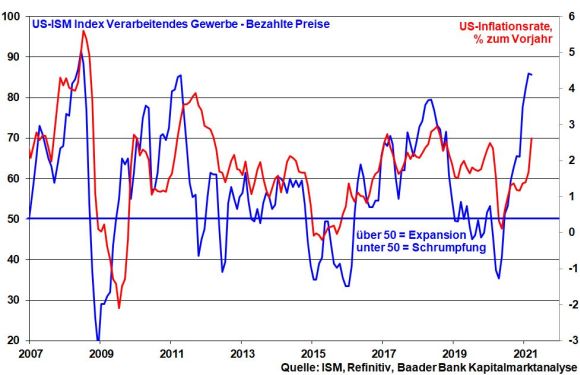

von Sven WeisenhausEigentlich steht aktuell die Europäische Zentralbank (EZB) im Fokus, denn sie wird morgen über ihre Geldpolitik berichten. Doch auch die US-Notenbank (Fed) machte jüngst wieder von sich reden. Laut ihrem Vorsitzenden Jerome Powell wird sie eine überschießende Inflation nicht zulassen. – Nanu? Hatte die Fed nicht angekündigt, ein Überschießen der Inflation über ihr Ziel von 2 % temporär eben doch zulassen zu wollen? Schauen wir uns zur Aufklärung die ganze Geschichte zu Powells Aussage an: Brief an republikanischen Senator Wie Reuters berichtet, schrieb der Notenbank-Chef diese in einem Brief an den republikanischen Senator Rick Scott. Dieser hatte zuvor ein Schreiben mit Datum 8. April an Powell gerichtet, mit dem er auf Daten hinwies, wonach eine Zunahme der Inflation droht. Und das ist sicherlich nicht von der Hand zu weisen, wie auch die folgende Grafik der Baader Bank zeigt.

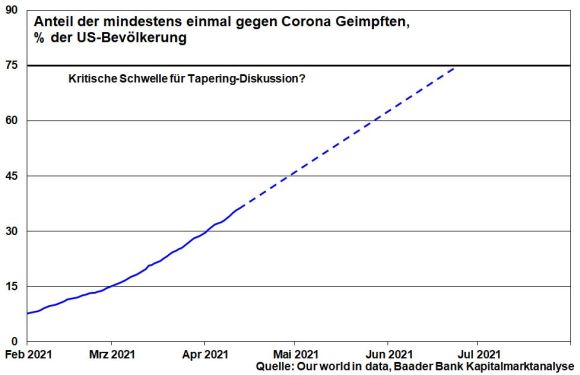

Demnach sehen die Unternehmen des verarbeitenden Gewerbes laut den Einkaufsmanagerdaten vom Institute of Supply Management (ISM) deutlich steigende Preise (blaue Linie). Und die Inflation (rote Linie) korreliert sehr stark mit diesen Umfragewerten. Es ist also tatsächlich mit einer weiter steigenden Inflation zu rechnen, worauf auch andere Daten hinweisen (zum Beispiel Basiseffekte bei Energiekosten, ich berichtete). Doch laut Scott ignoriert Powell dieses Problem weiterhin. Scott verlangte daher eine klare Strategie der Fed, um der Inflationsentwicklung zu begegnen und amerikanische Familien zu schützen. In Powells Antwort auf Scotts Schreiben gab er noch einmal die Prognose der Fed wider, wonach die Preissteigerung wegen der Erholung von der Corona-Pandemie in diesem Jahr „ein wenig höher“ liegen werde. Doch er beruhigte zugleich: Die Fed peile weder eine Inflation substanziell über der Zielmarke von 2 % noch ein Überschreiten dieser Marke für eine längere Zeit an. Die Notenbank sei ihren beiden Mandaten verpflichtet: Stabile Preise und Beschäftigung. Hier stellen sich allerdings nun wieder Fragen: Was bedeutet konkret „substanziell“ und was ist für die Fed „eine längere Zeit“? (Siehe dazu auch “Was will uns die Fed wirklich sagen?”.) Es ist leider so, dass sich die Notenbanken meist unkonkret äußern, um sich Hintertürchen offen zu halten. Und daher bleibt es spannend, wie sich die Inflation tatsächlich weiterentwickelt, wie die Strategie der Fed bei zu stark steigenden Preisen aussehen wird und vor allem wann die Fed eine solche Strategie präsentiert. Im Juni könnte es soweit sein Nimmt man die Äußerungen des Präsidenten der Fed of St. Louis, James Bullard, genau, dann könnte die US-Notenbank bereits auf ihrer Sitzung am 16. Juni die Diskussion um Liquiditätsdrosselung (Tapering) anstoßen. Denn aus Bullards Sicht signalisiert die Impfung von drei Vierteln der US-Amerikaner Herdenimmunität. Und dies würde geldpolitische Restriktion nahelegen. Setzt sich das Impftempo in den USA wie bisher fort, dann liegt im Juni Herdenimmunität vor, wie die folgende Grafik der Baader Bank zeigt.

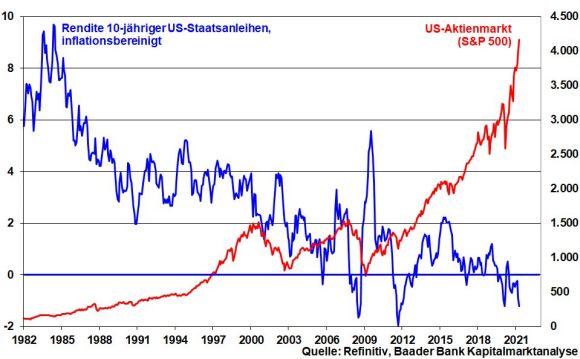

Realrenditen wieder auf dem Rückwärtsgang Dazu passt es überhaupt nicht, dass sich die Realrenditen jüngst wieder ihren Krisen-Tiefs genähert haben (siehe blaue Linie im folgenden Chart der Baader Bank), weil die nominalen Renditen etwas zurückgekommen sind und die Inflation deutlich gestiegen ist (siehe auch Börse-Intern vom 15. April).

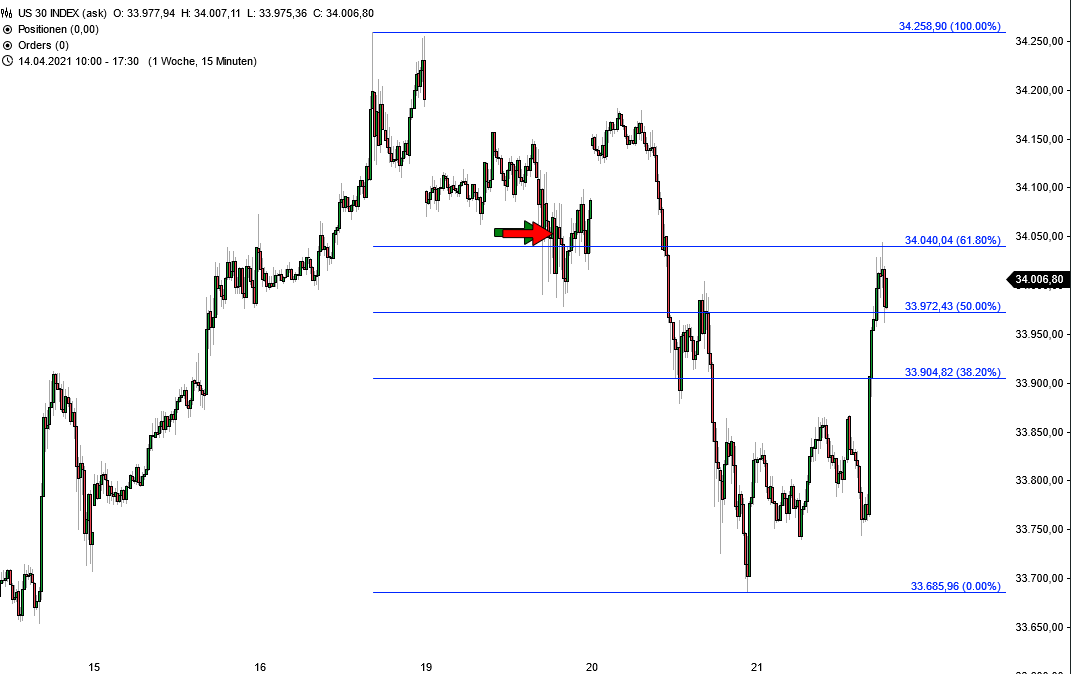

Das hat die Aktienmärkte natürlich jüngst auch beflügelt (rote Linie = S&P 500). Und die kurze zweitägige Korrektur dieser Woche scheint schon wieder vorbei. Korrekturen schon wieder beendet? Der Dow Jones hat heute bereits ziemlich genau 61,80 % seiner Kursverluste aufgeholt.

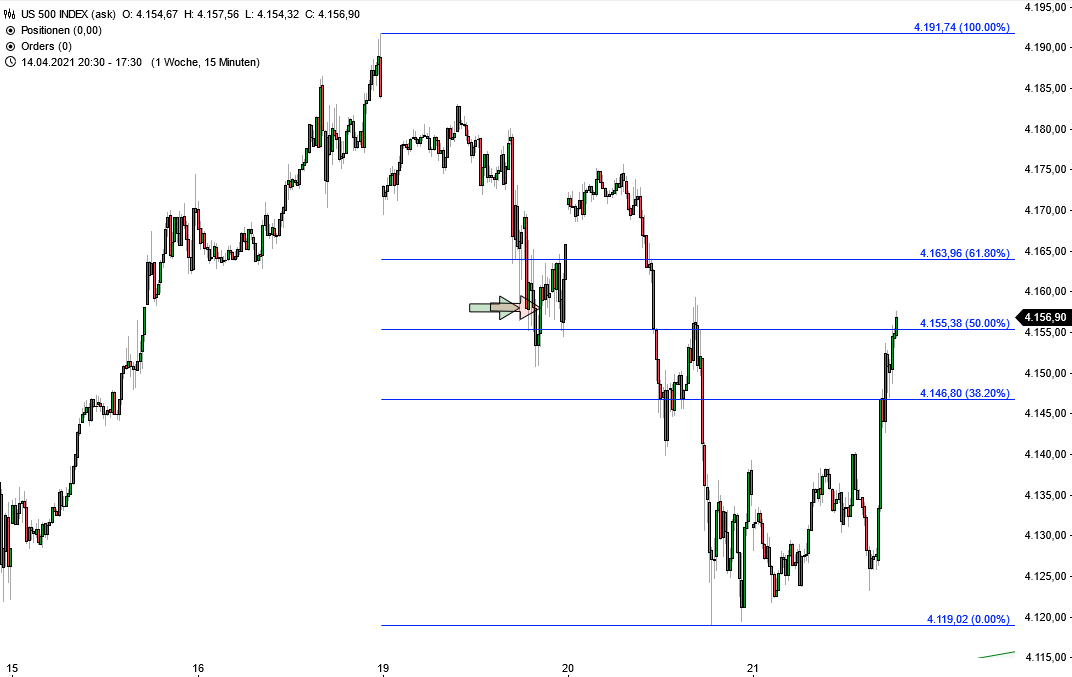

Beim S&P 500 sind es etwas mehr als 50 %.

Der Nasdaq 100 hinkt hinterher, bei ihm sind es erst etwas mehr als 38,20 %.

Auch hierzulande haben die Realrenditen fast ihr Krisen-Tief erreicht (siehe blaue Linie im folgenden Chart der Baader Bank).

Und so bleiben Aktien natürlich attraktiv. Aber eigentlich ist ein solches Renditeniveau angesichts der fortschreitenden Erholung der Wirtschaft nicht mehr gerechtfertigt und auch nicht mehr nötig. Und so könnte es sein, dass die Notenbanken schon in Kürze etwas höhere Renditen zulassen werden, sowohl nominal als damit auch real. Wird die EZB morgen bereits einlenken? Die EZB hat dazu bereits morgen eine Gelegenheit. Sollte sie diese nutzen, könnte sich die am Montag begonnene Korrektur an den Aktienmärkten doch noch etwas fortsetzen. DAX und Euro STOXX 50 zeigen sich vielleicht auch deshalb heute deutlich zurückhaltender als die US-Pendants. Man könnte daher nun die Stopps zu laufenden Long-Positionen bis unter die jüngsten Korrekturtiefs eng nachziehen, insbesondere wenn man als kurzfristiger Trader agiert.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Leser des „Target-Trend-Spezial“ können sich bereits über einen realisierten Gewinn freuen. Mit einem Trade auf den DAX konnten sie eine Strecke von mehr als 1.000 Punkten gewinnbringend nutzen. Denn wir rieten dazu, eine Long-Position einzugehen, als der DAX Anfang Februar auf ein neues Rekordhoch ausbrach. Bei ca. 14.150 Punkten war ein Einstieg möglich. Und wir rieten jüngst dazu, an einer Rechteckgrenze bei 15.201 Punkten auszusteigen. So wurden gestern mehr als 1.000 DAX-Punkte Gewinn realisiert.

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich jetzt hier an!

|