Immer mehr Voraussetzungen für eine Trendwende erfüllt

Immer mehr Voraussetzungen für eine Trendwende erfüllt

von Sven Weisenhaus Gestern habe ich geschrieben, dass es einige positive Aspekte bei negativen Konjunkturdaten gibt. So war positiv zu werten, dass die vom ifo-Institut rund 9.000 befragten Unternehmen zwar die aktuelle Lage erneut schlechter eingeschätzt haben, aber etwas zuversichtlicher für die Zukunft gestimmt sind. Auch der starke Rückgang des Gaspreises ist positiv. In der Börse-Intern-Ausgabe vom 31. August hatte ich allerdings noch weitere Voraussetzungen genannt, die aus meiner Sicht für eine Trendwende am Aktienmarkt zuallererst nötig sind: - steigende Auftragseingänge,

- eine Entspannung der Lieferketten,

- eine nachlassende Inflation infolge sinkender Energiepreise und

- eine dadurch gebesserte Stimmung bei Konsumenten und Unternehmen.

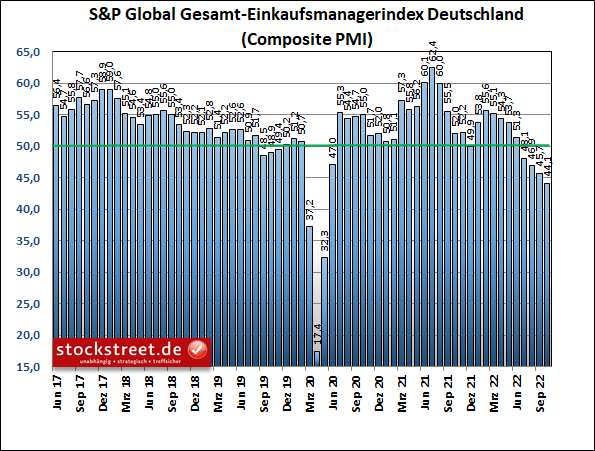

Wichtige Voraussetzungen sind noch nicht erfüllt Wenn man sich allerdings die von S&P Global erhobenen Einkaufsmanagerdaten anschaut, die am Montag veröffentlicht wurden, dann sind diese Voraussetzungen noch nicht vollständig erfüllt. So ist der Einkaufsmanagerindex für die gesamte deutsche Privatwirtschaft – also Industrie und Dienstleister zusammen – im Oktober um 1,6 auf 44,1 Punkte gefallen. Das bedeutet den achten Rückgang in Folge. Und genau wie das ifo Geschäftsklima hat auch dieser Stimmungsindikator damit den niedrigsten Stand seit den ersten Corona-Lockdowns Anfang 2020 erreicht.  Von einer besseren Stimmung bei Unternehmen kann also vor diesem Hintergrund nicht die Rede sein. Als Grund dafür nennt S&P Global den anhaltend starken Preisdruck, die steigenden Zinsen und die zunehmende Ausgabenzurückhaltung der Kunden aufgrund von Rezessionsängsten. Dies hat dafür gesorgt, dass der Auftragseingang sowohl in der Industrie als auch im Servicesektor das höchste Minus seit Mai 2020 auswies. Steigende Auftragseingänge gibt es also noch nicht. Immer mehr Voraussetzungen werden erfüllt Allerdings gab es auch bei den Einkaufsmanagerdaten positive Aspekte: Der Kostendruck war zwar laut S&P Global im Oktober erneut überdurchschnittlich stark, er schwächte sich aber gegenüber dem Drei-Monatshoch von September leicht ab. Man kann also immerhin mit den sinkenden Energiepreisen einen Rückgang der Inflation unterstellen. Und: Ausschlaggebend für den nachlassenden Kostendruck war eine leichte Entspannung in der Industrie aufgrund einer verbesserten Liefersituation. Wir haben also schon - sinkende Energiepreise,

- eine Entspannung der Lieferketten,

- dadurch Hinweise auf eine nachlassende Inflation und

- erste zarte Hinweise auf eine zukünftig bessere Stimmung der Unternehmen.

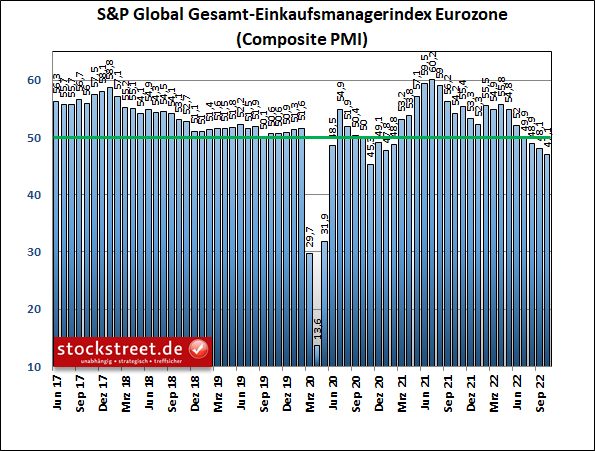

Letzteres zeigen nicht nur die gestrigen ifo-Daten. S&P Global berichtet zudem, dass zwar der Ausblick in der Industrie im Oktober deutlich negativer ausfällt als zuletzt, die Dienstleister jedoch etwas weniger pessimistisch waren als im September, als der Index ein 28-Monatstief markierte. Auch zur Eurozone gibt es positive Aspekte bei negativen Konjunkturdaten Gleiches gilt für die Eurozone. Auch hier notiert der Gesamt-Einkaufsmanagerindex im Oktober zum vierten Mal in Folge unterhalb der Schwelle von 50 Punkten, die zwischen Wachstum und Kontraktion unterscheidet. Der Rückgang auf 47,1 Punkte war hier der sechste in Folge.  Aber auch in der Eurozone fiel der Ausblick in der Industrie besonders pessimistisch aus, während er sich im Servicesektor aufhellte. Und die Unternehmen stellten ebenfalls eine Entspannung bei den Lieferproblemen sowie einen abnehmenden Kostendruck fest, auch wenn sich Letzterer gegenüber dem 3-Monatshoch vom September nur geringfügig abschwächte. Gas- und Strompreisbremse machen Kosten kalkulierbarer Dazu beigetragen haben sicherlich auch die Pläne für eine Gas- und Strompreisbremse. Denn einerseits dürften Unternehmen damit zukünftig wieder leichter ihre Energiekosten kalkulieren können. Und wenn dies andererseits auch für Verbraucher gilt und deren Energiekosten womöglich sogar sinken, werden sie sicherlich ihre Ausgabenzurückhaltung aufgeben und wieder eine höhere Konsumbereitschaft an den Tag legen. Und das bedeutet die übliche Wirkungskette: Mehr Konsum bedeutet eine höhere Nachfrage nach Produkten und Dienstleistungen. Eine höhere Nachfrage führt zu höheren Umsätzen, höhere Umsätze führen zu höheren Gewinnen und höhere Gewinne zu höheren Aktienkursen. Und schon ist die Trendwende am Aktienmarkt gelungen und der Bärenmarkt beendet. Es fehlt noch ein klarer Trend Für Jubel ist es aber noch etwas zu früh, denn: Die Konjunkturaussichten sind überwiegend extrem düster. Eine Rezession scheint unumgänglich. Und wir haben es nach wie vor mit schweren Problemen zu tun, die sich nur sehr langsam aufzulösen scheinen. Eine Besserung findet bislang nur in einzelnen Bereichen statt, und das von einem sehr niedrigen Niveau aus. Aber die kleinen Hoffnungsschimmer finden sich in den genau richtigen Bereichen, nämlich in denen, die Voraussetzung für eine Trendwende am Aktienmarkt sind (siehe oben). Und da die Börse die Zukunft ca. ein halbes Jahr vorweg nimmt, können die Tiefs am Aktienmarkt jüngst erreicht worden sein. Was allerdings noch fehlt, sind klare Trends, sowohl in den Konjunkturdaten als auch am Aktienmarkt. Den jüngsten verbesserten Daten müssen also weitere folgen, mindestens im November und Dezember. Und sie müssen sich auf weitere Bereiche ausweiten, zum Beispiel auf die Auftragseingänge. Diese sollten nicht mehr ab-, sondern zunehmen. Gleiches gilt für die jüngsten Kurserholungen. Diese dürfen nicht wieder größtenteils oder gar vollständig in sich zusammenbrechen. Stattdessen sollten Rücksetzer nun kurz ausfallen und immer wieder durch steigende Kurse gekontert werden. Dann kann man dem Markt Stärke unterstellen. Und wenn sich daraus klare Aufwärtstendenzen entwickeln, bestätigt dies das Ende des Bärenmarktes. Die Aktienmärkte haben dann wieder einmal ihr Tal durchschritten, als die Welt am dunkelsten schien. Mit dem Kauf von Aktien würde ich allerdings nicht so lange warten. Denn dann verpasst man die aktuellen Schnäppchenkurse. Zumal die dynamischsten Kurserholungen häufig am Beginn eines neuen Aufwärtstrends zu finden sind (und am Ende, wenn dieser in eine Übertreibung geht). Bei fallenden Kursen einkaufen, bei steigenden Kursen Gewinne mitnehmen Im Börsenbrief „Börse-Intern Premium“ habe ich in die fallenden Kurse hinein schrittweise Käufe getätigt. Der bisher letzte Schnäppchenkauf erfolgte am 12. Oktober, also vor genau zwei Wochen. Ins Depot wanderte ein Long-Zertifikat auf den DAX, bei einem Indexstand von rund 12.250 Punkten. Und mit diesem war das Depot nahe den jüngsten Tiefs der Aktienindizes prall gefüllt – die Cash-Quote lag bei nur noch rund 10 %. Und nachdem der DAX seitdem in nur 10 Handelstagen mehr als 800 Punkte bzw. fast 7 % zugelegt hat, nahm ich bei diesem Trade gestern den Gewinn in Höhe von 15,5 % mit. Wenn die Aktienmärkte nun weiter Stärke zeigen, werde ich schrittweis in die steigenden Kurse hinein weitere Depotpositionen abstoßen und so kontinuierlich prozentual zweistellige Gewinne realisieren, bis die Aktienmärkte für meinen Geschmack wieder zu hoch bewertet sind und das Depot leer ist. Spätestens dann werde ich wieder auf fallende Kurse warten, um die verkauften Positionen zu günstigeren Kursen zurück ins Depot zu holen. Übrigens: Das Depot des „Börse-Intern Premium“ kann heute eine Rendite im laufenden Jahr von +6,89 % vorweisen. Der DAX liegt mit seinem heutigen Schlusskurs von 13.195,81 Punkten derweil seit Jahresbeginn rund 17 % im Verlust. Es ist uns also eine Outperformance von fast 24 % gelungen.

Gegenüber dem SDAX und dem MDAX, aus denen wir größtenteils Werte im Depot haben, ist der Depot-Vorteil sogar noch wesentlich größer. Schließlich liegen diese beiden Indizes im laufenden Jahr noch jeweils mehr als 30 % im Minus. Gelungen ist dieses tolle Ergebnis, weil ich in dem Börsenbrief-Depot genau die Tipps und Strategien umgesetzt habe, die ich hier im kostenlosen Newsletter „Börse-Intern“ in den vergangenen Wochen und Monaten gegeben und beschrieben habe. Ich hoffe, dass auch Sie ähnliche Erfolge erzielen konnten.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wenn Sie Probleme mit dem Bärenmarkt hatten, dann melden Sie sich doch JETZT HIER zum "Börse-Intern Premium" an und profitieren Sie sofort von den aktuellen Trades bzw. Depotpositionen, die aktuell noch ein sehr hohes Gewinnpotential haben. Sie haben die Möglichkeit eines kostenlosen Tests.

|