Wohnungseigentum für alle? | Liebe Leserin, Lieber Leser,

erstmals in der Geschichte von Nachkriegs-Deutschland greift der Staat ganz offen in einen freien Markt ein und reguliert die Preisbildung. Es soll in Berlin einen Mietpreisdeckel geben.

Immobilien-Aktien wie Vonovia und Deutsche Wohnen sind in den letzten Wochen stark im Kurs gefallen.

| |

Für die heutige Ausgabe habe ich mir kompetente Hilfe geholt: Armin Brack, einer der besten Aktien-Profis, die ich kenne, unterstützt mich heute und mit ihm zusammen habe ich eine Immobilien-Aktie unter die Lupe genommen, die von der Mietpreis-Bremse sogar profitieren kann!

Mein Tipp: Abonniere unbedingt Armins "Aktien-Kanal" auf YouTube! Du erhältst 2x wöchentlich top-aktuelle Aktien-Analysen – natürlich 100% gratis.

CR Capital Real Estate: Traum-Aktie für Privatanleger? Was für eine Performance! Die Aktie des kleinen Berliner Immobilienprojektierers CR Capital Real Estate hat sich im letzten Jahr mehr als verdoppelt, in den letzten drei Jahren gelang sogar fast eine Vervierfachung. Damit gehört die Aktie in diesem Zeitraum zu den stärksten Titeln überhaupt in Deutschland. Erstaunlich ist vor allem, dass die Aktie fast unbeeindruckt von den Turbulenzen am ja zuletzt eher schwachen deutschen Markt weiter steigt. Damit nicht genug ist CR Capital, die ihren Fokus auf die Regionen Berlin und Leipzig legt, sogar in den letzten Wochen weiter gestiegen - und das in einer Phase, in der Immobiliengesellschaften, die in Berlin aktiv sind, stark unter Druck gekommen sind. Die Berliner Senatorin für Stadtentwicklung und Wohnen, Katrin Lompscher, hat ja mit ihrer Mietdeckelung und der geforderten ziemlich radikalen Begrenzung der Kaltmieten auf maximal knapp acht Euro pro Quadratmeter für ein regelrechtes Beben bei börsennotierten Immo-AGs, die stark in Berlin engagiert sind, gesorgt. Allen voran die Aktie der Deutschen Wohnen ist schon seit Monaten auf dem Weg Richtung Süden:

Wie ist es angesichts dessen möglich, dass CR Capital dann trotzdem von Hoch zu Hoch läuft?

Nun, weil das Unternehmen zumindest vordergründig eine höchst spannende Story bietet: Denn das Konzept "serielle und kostenoptimierte Fertigung von Wohnungen", die dann zu einem bezahlbaren Preis (ca. 250.000 Euro) verkauft werden, dürfte eigentlich genau im Sinne von Lompscher und Co. sein.

CRE baut die Wohnungen als Projektierer quasi am Fließband, aber nach eigenen Angaben mit Massivbauweise bei zumindest gehobener Ausstattung. Der Hebel soll dabei in einer Art Baukastensystem liegen. Das heißt, es wird immer gleich gebaut, was das Ganze sehr effizient machen soll und die niedrigen Kosten bei trotzdem hoher Profitabilität ermöglicht. Warum erscheint das geradezu optimal für das derzeitige Umfeld? 1. CRE ist ein Projektierer, der kaum etwas im Eigenbestand hält. So ist man vom geplanten Mietpreisdeckel direkt überhaupt nicht betroffen. 2. Der Mietpreisdeckel wird dazu führen, dass das Angebot an Mietwohnungen speziell im Zentrum noch kleiner werden wird, weil es kaum mehr neue Investitionen geben wird. Folglich wird eine Flucht in den Speckgürtel um die Stadtinnenbezirke herum erfolgen. Genau hier ist CRE gut positioniert. 3. Weil Mietwohnungen immer knapper werden, dürften immer mehr Bewohner den Kauf einer eigenen Wohnung zur Selbstnutzung in Betracht ziehen. Viele davon können sich aber nur relativ günstige eigene Wohnungen leisten. Genau die bietet CRE an.

Und: Beim Thema Eigenbedarf dürften die "scharfen Antikapitalisten" der Linken eher Zugeständnisse machen als bei professionellen Immobilienhändlern wie z.B. Deutsche Wohnen, die ja in Berlin als das Feindbild schlechthin gelten.

4. In den kommenden Jahren ist nach jetzigem Stand mit weiter sinkenden Zinsen zu rechnen. Das wiederum begünstigt ebenfalls den Kauf von Immobilien. Auch das kommt CRE als Projektierer zu Gute. Damit nicht genug hat CR nun auf der Hauptversammlung auch noch angekündigt, eine Expansion in den Bereich "sozialer Wohnungsbau" voranzutreiben. Auch das dürfte natürlich aus politischer Sicht der genau richtige Schritt sein. Nachfrage nach Immobilien steigt weiter Und das in einer regelrecht explodierenden Region: Die Nachfrage nach Immobilien in Berlin und Leipzig steigt auch wegen der sehr dynamischen Bevölkerungsentwicklung. In Berlin lag der Bevölkerungszuwachs zwischen 2011 und 2017 bei 8,6 Prozent und damit weiterhin deutlich höher als im bundesdeutschen Durchschnitt. Im gleichen Zeitraum kletterte mit die Bevölkerungsanzahl in Leipzig mit einem Plus von 14,4 Prozent sogar noch deutlich stärker. Demgegenüber stiegen die Wohnungsbestände in Berlin aber lediglich um 3,2 Prozent bzw. in Leipzig um 2,5 Prozent an. Damit wurden Preissteigerungen quasi unausweichlich. Der Preis für eine 100 qm-Immobilie hat sich in Leipzig durchschnittlich um 117 Prozent erhöht und in Berlin um 110 Prozent. Diese Entwicklung dürfte bei selbstgenutztem Wohnraum in diesem Stil weitergehen. Hohe Profitabilität? Dabei zeichnet sich CRE mit seiner hohen Profitabilität bei schnellem Wachstum aus. Die Umsätze sollen von 26,3 Millionen Euro in 2018 über 45,1 Millionen in 2019 und 52,2 Millionen Euro in 2020 bis auf 55,7 Millionen Euro in 2021 steigen. In dieser Zeit soll der Gewinn von 7,8 Millionen Euro bis auf 11,65 Millionen Euro zulegen. Aber bereits auf Basis des Gewinns pro Aktie in 2018 von 4,08 Euro erscheint das Papier bei aktuell 47 Euro mit einem KGV von 11,5 als alles andere als teuer. Dass es sich dabei um "echte" Gewinne handelt, sprich auch entsprechend hohe freie Cashflows erzielt wurden, zeigt auch die Tatsache, dass CRE für 2018 eine Dividende von 1,50 Euro je Aktie ausschütten konnte, die in 2019 sogar weiter auf 3,00 Euro je Aktie steigen soll. Kommt es tatsächlich so, läge die Dividendenrendite auch nach dem fulminanten Anstieg zuletzt immer noch bei 6,4 Prozent. Damit nicht genug, hat man den Aktionären auf der Hauptversammlung vor gut zwei Wochen noch ein Schmankerl präsentiert: Geplant ist ein Aktiensplit im Verhältnis 1:1, was zu einer Kurshalbierung (und Verdopplung der Aktienzahl führen wird). So soll die Liquidität in der Aktie steigen. Am inneren Wert der Aktie ändert das zwar gar nichts, aber in vergangenen Boomzeiten waren Aktien-Splitts immer für weitere Kurssteigerungen gut. Das alles liest sich fast wie ein wahr gewordener Traum für Aktionäre: Prognostiziertes hohes Wachstum bei immer noch günstiger Bewertung. Weitere Kurssteigerungen scheinen vorprogrammiert. Aber ist es wirklich so einfach? Leider nicht, ihr wisst ja, an der Börse ist es selten einfach. Zuerst mal ist ganz wichtig zu verstehen: CR ist ein Projektierer. Das heißt, hier gibt es nicht so etwas wie automatisch wiederkehrende Umsätze und Margen wie sie z.B. im Softwarebereich möglich sind. CR muss immer neue Immobilienprojekte entwickeln und diese Immobilien dann an den Mann bringen. Das scheint prinzipiell nicht schwer angesichts der hohen Nachfrage in den beiden Fokusregionen Berlin und Leipzig. Der Engpass liegt aber an einer anderen Stelle: Damit CR Capital Real Estate mit derartigen Projekten Geld verdienen kann, muss es zuerst einmal entsprechende Flächen für das Portfolio zukaufen. Nur wenn man die bekommt, und zwar zu einem attraktiven Preis, kann man am Ende auch so attraktive Margen einfahren wie bisher. Immerhin 30.000 qm pro Jahr will man hier neu bebauen. In 2019 dürfte das wohl noch funktionieren, weil man da noch aus dem vorhandenen Fundus schöpfen kann. Die Rede ist von einer erwarteten Fertigstellung des zweiten Bauabschnittes in Leipzig sowie den bereits gewonnenen Projekten in Berlin, die zu der hohen Umsatzsteigerung führen werden. Aber was kommt danach? Ein Blick in die Vergangenheit Werfen wir mal einen Blick zurück ins Jahr 2015: Damals hatte CR nach eigenen Angaben "ein Projektvolumen von ca. 150 Mio. Euro im Großraum Leipzig erworben". Das ist meiner Ansicht nach der Schlüssel für den heutigen Erfolg und die Profitabilität. Damals hat CR ohne Zweifel alles richtig gemacht. Interessant ist in diesem Zusammenhang, dass es im Umfeld des Großaktionärs von CR, der MPH Healthcare-Holding (hat einen Anteil von 50% an CR), bereits früher Immobiliengeschäfte gegeben hat. Es gab damals ein Unternehmen namens Windsor, das den Fokus ebenfalls auf Berlin und Leipzig gelegt hatte. Hier ist also ohne Zweifel eine enorme Marktkenntnis speziell in dieser Region vorhanden. Meiner Ansicht nach kam die fulminante Gewinnentwicklung in 2018, als der operative Gewinn (EBITDA) von 4,3 auf 11,6 Millionen Euro gestiegen ist, neben einigen Sondereffekten, in erster Linie durch die hohen Wertsteigerungen der Grundstücke in den letzten Jahren zustande. Was aber wenn das obige Projektvolumen abgearbeitet ist? Der Konkurrenz dürfte der Aufstieg von CR Capital Real Estate nicht entgangen sein. Der Kampf um neue Grundstücke in den Speckgürteln von Berlin und Leipzig dürfte härter sein, denn je. Erst recht nach den jüngsten politischen Entwicklungen. Firmen, die bisher aus der Bestandhaltung Geld verdient haben, wie z.B. Deutsche Wohnen, also sprich: aus der Vermietung, dürften aggressiv in den Bereich Projektierung vorstoßen, wenn die Mieteinnahmen wegen des Mietdeckels drastisch sinken. Damit dürften die Grundstückspreise weiter steigen. Wenn CR aber mehr Geld für die Grundstücke bezahlen muss, dann sinken logischerweise die Margen. Zweifel an der Fortsetzung des Wachstums Die obigen Prognosen der Analysten gehen einfach von einer Fortsetzung des bisherigen Wachstums aus und scheinen diese Problematik komplett zu ignorieren. Das ist aber auch kein Wunder, denn die Analysen von z.B. GBC erfolgen ja immer im Auftrag des Unternehmens selber, sind insofern also nicht objektiv und mit Vorsicht zu genießen. Dass das aktuelle Kursziel von GBC für die CR Capital-Aktie von 48,30 Euro trotzdem quasi bereits erreicht wurde, ist daher aus meiner Sicht eher ein Warnsignal. Skeptisch bin ich auch deswegen, weil es keine konkreten Informationen vom Unternehmen über neue Projekte gibt. Wir als Anleger müssen uns quasi voll auf die Prognose von CR verlassen. Angesichts der eher kurzen Historie der Firma fällt mir das schwer. Was mir zudem noch aufgefallen ist: Im besagten 2015er-Bericht ist noch die Rede davon, dass man in den Bereich Gesundheitsimmobilien expandieren möchte. Der Vorstand der Magnum Holding (die wiederum Großaktionär von MPH ist, die ihrerseits ja Großaktionär bei CR Capital sind), Dr. Peter Brenske, führte damals breit aus, wie CR in Gesundheitsimmobilien investieren will, weil der Sektor zum einen aussichtsreich sei, zum anderen aber vor allem Synergieeffekte mit einer anderen MPH Beteiligung, nämlich der M1 Beauty, bringen würde. M1 betreibt Klinken mit Fokus auf plastische und ästhetische Medizin und Chirurgie. Die aus einer gesundheitlichen Nutzung resultierende überdurchschnittliche Wertsteigerung von Immobilien biete die Chance für hohe Veräußerungserlöse.

Im Zuge der geplanten Nutzung von Potentialen aus Gesundheitsimmobilien könne die MPH-Gruppe von Synergien und Wissens-Transfer der Konzern-Gesellschaften profitieren, hieß es damals im Magnum-Bericht. Anders formuliert: CR sollte quasi den Nachschub an passenden Objekten für M1 Beauty liefern.

Offenbar sind diese strategischen Überlegungen aber im Sande verlaufen. Denn offensichtlich macht CR Capital ja – wie beschrieben – heute etwas ganz anderes. Ich bin immer etwas skeptisch, wenn Unternehmen ihr Geschäftsmodell relativ schnell ändern. Weitere Kritikpunkte CR notiert im Open Market, also im Freiverkehr der Deutschen Börse. Der Open Market ist zwar ein börsenregulierter Markt, aber kein organisierter Markt im Sinne des Wertpapierhandelsgesetzes. Anders als der öffentlich-rechtlich ausgestaltete Regulierte Markt ist der Open Market ein privatrechtlicher Markt.

Das heißt, es müssen hier zum Beispiel auch keine Meldungen über Insiderkäufe und -verkäufe veröffentlicht werden. Damit leidet die Transparenz und wir als Privatanleger können nicht erkennen, wenn Insider sich in großem Stil von Aktien trennen.

Was mir ebenfalls nicht so gut gefällt ist, dass wichtige Mitarbeiter das Unternehmen jüngst verlassen haben. Zum einen ist das Thomas Zienterski, der Chief Operating Officer, der nach fünfjähriger Tätigkeit zum 30.06.2019 ausgeschieden ist.

Des Weiteren ist auch der Leiter Technik Bauen, Jens Kaden, bereits seit Ende März nicht mehr bei CR Capital, sondern zum Konkurrenten Pandion gewechselt. Pandion sitzt in Köln und befasst sich laut eigenen Angaben mit der Entwicklung, Realisierung und dem Vertrieb hochwertiger Wohn- und Gewerbeprojekte.

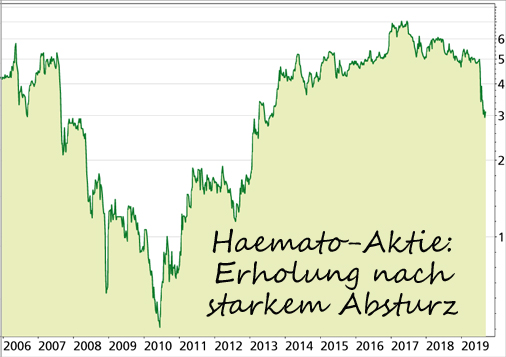

Das muss nicht unbedingt negativ sein bzw. kann auch private Gründe haben, aber es ist zumindest etwas irritierend, dass zwei führende Mitarbeiter die Gesellschaft in einer solchen Phase verlassen, wo CR doch eigentlich richtig durchstarten will. Ebenfalls auffallend ist, dass in den letzten sieben Jahren mindestens drei verschiedene Abschlussprüfer eingesetzt worden waren. Bis 2012 prüfte mit Deloitte & Touche ein renommiertes Haus die Bücher. Es folgten dann die Audit Tax & Consulting GmbH aus Berlin und aktuell Dipl.-Kfm. Bernhard Kaiser. Auch das muss nichts bedeuten, aber etwas mehr Konstanz ist mir hier auch lieber. Insgesamt gilt das Firmengeflecht rund um MPH Healthcare mit MPH selber, M1 Kliniken, CR Capital, Haemato (die übrigens aus der ehemaligen Windsor entstanden sind) und der Magnum Holding als undurchsichtig. Ich erinnere mich daran, dass die Windsor-Aktie damals bis zur Bekanntgabe der Umfirmierung (die dann im Juni 2013 stattfand) massiv abgestürzt ist und viele rätselten woran das gelegen haben könnte.

Klar, 2008 bis 2009 war die Finanzkrise, aber selbst in den Jahren danach konnte sich die Aktie kaum mehr erholen, obwohl immer von operativen Erfolgen die Rede war (wie geschrieben war Windsor ja ebenfalls auf Leipzig und Berlin fokussiert). Erst als dann die komplette Änderung des Geschäftszwecks in den Bereich Pharma-Handel bekanntgegeben wurde, ging es ab 2013 auch kursmäßig wieder aufwärts:

Kritiker werfen den Machern im Hintergrund vor Assets und Beteiligungen zwischen den einzelnen Gesellschaften hin und her zu schieben – alles in legalem Rahmen wohlgemerkt – aber nicht unbedingt immer zum Wohle der freien Aktionäre.

Unser Fazit

Die Story bei CR Capital Real Estate liest sich auf den ersten Blick wie ein Wachstumstraum für Aktionäre. Bei genauerem Hinschauen ergeben sich jedoch mehrere Fragezeichen und teilweise auch Warnsignale. Mutige Anleger können versuchen den Trend weiter zu reiten und die Dividende einzustreichen, sollten sich aber im Klaren darüber sein, dass die Risiken bei CR Capital deutlich erhöht sind und die Aktie momentan vor allem durch ein positives Momentum getrieben ist. Kurz gesagt: Ich zweifle an der Nachhaltigkeit des Geschäftsmodells!

Beste Grüße

Lars und Armin

P.S. Hier nochmal der Direktlink zu Armins "Aktien-Kanal" auf YouTube.

|