Deflation und der Immobilien-Markt Liebe Leserin, Lieber Leser,

aufgrund der Corona-Pandemie gibt es praktisch keine bedeutende Notenbank mehr auf diesem Planeten, die ihre Geldschleusen nicht geöffnet hätte. Die Europäische Zentralbank hat in der letzten Woche nochmals nachgelegt und ihre Anleihe-Käufe ausgeweitet. Diese Anleihe-Käufe sind inzwischen das Mittel der Wahl, um die Liquidität im Finanzsystem zu erhöhen, denn Zinssenkungen sind ja kaum noch möglich.

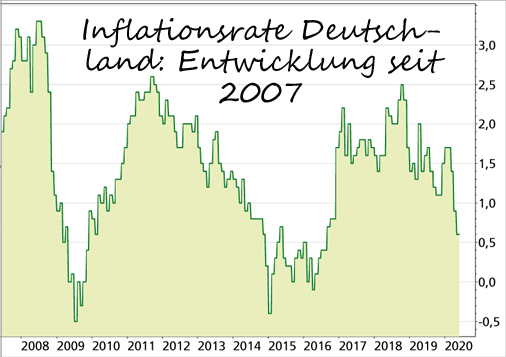

Zudem geizen die meisten Regierungen nicht mit Ausgabeprogrammen, die „Schwarze Null“ erscheint wie ein Relikt längst vergangener Zeit. Es verwundert in diesem Umfeld nicht, dass die Sorge vor einer Inflation oder sogar Hyperinflation um sich greift. Aber wann kommt sie? Keine Inflation ohne den Konsumenten Spätestens nachdem die US-Notenbank FED und die EZB jede Obergrenze für Anleihekäufe und andere Programme anscheinend aufgehoben haben, waren sich einige Experten sicher, würde, aufgrund des knappen Angebotes (durch gestörte Lieferketten) die Inflation steigen. Natürlich tat sie es nicht, denn eine steigende Teuerungsrate bedingt Zuversicht und Kaufbereitschaft der Konsumenten. Inflation entsteht nicht automatisch, egal wie viel Geld bereit gestellt wird. Das Geld muss auch abgerufen und angefordert werden. Inflation lässt sich daher viel schwieriger prognostizieren, als in vielen scheinbar logischen Abhandlungen oder Videos beschrieben. In den Jahren nach der Finanz-Krise blieb jedenfalls die auch damals von manchen Experten prognostizierte Hyperinflation aus. Aktuell ist die Inflationsrate wieder auf dem Rückzug, was in einer Rezession normal ist:

Wo bleibt die Inflation?

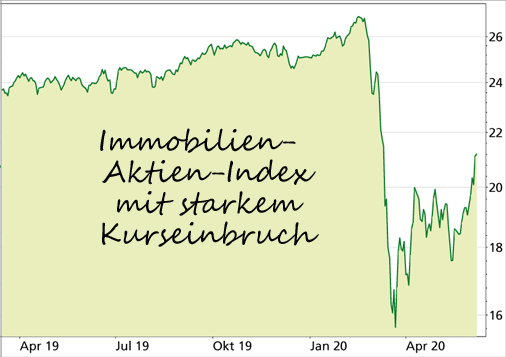

Die Wirtschaftsleistung ist die Summe aus Konsum und Investitionen, daraus ergibt sich die Nachfrage. Die Produktion stellt das Angebot dar. Die Produktion lässt sich schnell wieder hochfahren, sobald der Shutdown endet. Aber die Nachfrage? Wird diese zügig wieder auf Vorkrisen-Niveau ankommen bzw. ankommen können? Angesicht der Sorge vor Arbeitslosigkeit, geringer Einkommen und zahlreicher Insolvenzen? Kurzfristig ist die Gefahr einer Deflation höher als die einer Inflation. Zu einem fallenden Preis-Niveau, also Deflation, kann es kommen, wenn die Unternehmensgewinne in einer Krise sinken. Die Unternehmen entlassen in dieser Phase Mitarbeiter und versuchen die Löhne zu drücken. Die Verbraucher kaufen daraufhin weniger und die Gewinne der Unternehmen sinken weiter. Paradebeispiel für eine solche Abwärtsspirale ist die Wirtschaftskrise ab 1929. Wie wirken sich Inflation und Deflation auf Immobilien aus? Sachwerte leiden unter Deflationen – das gilt auch für Immobilien, jedenfalls in der Theorie. Doch um das zu erklären, erst einmal zur Inflation: Diese wird grundsätzlich als positiv für Immobilien-Besitzer gesehen. Erstens sinkt der reale Wert von Immobilien-Krediten dadurch mit der Zeit, die Rückzahlung für die Schuldner wird dadurch leichter. Konkret kannst Du Dir das so vorstellen: In einer Inflation steigen auch die Nominallöhne, aber nicht der Schuldenstand, denn der ist ja festgeschrieben. Durch die steigenden Löhne wird die Abzahlung der Schulden einfacher. Auf diesen Mechanismus einer Entwertung der Schulden bauen übrigens auch die Notenbanken, nur musst Du in diesem Fall "Löhne" durch "Steuereinnahmen" ersetzen, denn auch die steigen bei Inflation. Zweitens steigen die Immobilien-Preise tendenziell in einem inflationären Umfeld denn bei höheren Nominallöhnen sind die Käufer auch bereit höhere Preise für Immobilien zu zahlen. Zudem steigen auch die Mieten. Bei Deflation wirkt die Spirale genau in die andere Richtung: Der reale Wert der Schulden steigt und bei sinkenden Löhnen fällt die Abzahlung der Schulden schwerer. Dadurch sinkt auch die Nachfrage nach Immobilien und das Angebot kann durch Zwangsversteigerungen überschuldeter Immobilien zunehmen. Beides zusammen setzt die Preise am Immobilien-Markt unter Druck. Besteht also Grund zur Sorge für Immobilien-Besitzer? Für die Antwort auf diese Frage sind 4 Punkte wichtig: 1. Studien zeigen, dass nur bei einer anhaltenden Deflation auch die Immobilien-Preise dauerhaft fallen. Damit aber rechnen wir nicht, auch wegen der massiven staatlichen Programme. Eine zeitweilig negative Inflationsrate beeinflusst die Preise am Immobilien-Markt noch nicht. 2. Besitzer selbstbenutzter Immobilien müssen sich wegen einer möglichen Deflation oder fallender Immobilien-Preise keine großen Sorgen machen, denn Sie haben ja nicht vor, ihre Immobilie zu verkaufen. Ein weit größeres Problem wäre eine anhaltende Rezession, die mit Arbeitsplatz-Verlust oder dauerhaft niedrigeren Einkommen verbunden sein kann. In dem Fall kann die Finanzierung von Immobilien-Krediten zum Problem werden. 3. Eine Rezession dürfte auch für Vermieter von Wohnungen oder Häusern das größere Problem darstellen als eine Deflation, denn Mieter werden dann möglicherweise zahlungsunfähig. Aber hier ist die individuelle Situation maßgeblich, also die Finanzlage des Vermieters oder auch die Möglichkeit einen Nachmieter zu bekommen. 4. Bei Investments in Immobilien-Fonds oder Immobilien-Aktien bzw. Immobilien-ETFs könnten die Renditen dauerhaft sinken. Besonders betroffen sind von der Corona-Krise die Vermieter von Kaufhäusern, Einkaufszentren, Shopping Malls, Bürogebäuden und Hotels. Das sind in der Regel Immobilien-Firmen, die ihr Kapital häufig über Immobilien-Fonds eingesammelt haben. Das heißt nicht, dass hier unbedingt Pleiten drohen, denn anders als in der Finanzkrise 2008 ist nicht der Immobilien-Markt selbst das Problem. Aber die Renditen dürften in Zukunft sinken. Die Kurse der Immobilien-Aktien sind stark gefallen Diese Befürchtung besteht offenbar auch an den Märkten, wie z.B. die Kursentwicklung des global streuenden Immobilien-Aktien-Index FTSE EPRA/NAREIT Developed Dividend+ zeigt. Der Rückgang in der Corona-Krise war kräftig und die Erholung bislang weniger ausgeprägt als am breiten Aktien-Markt:

Die Corona-Krise trifft den Immobilien-Markt allerdings mit Verzögerung, auch weil staatliche Maßnahmen viele negative Folgen der Krise derzeit abmildern. Das wird aber nicht auf Dauer möglich sein. Die Unsicherheit über die künftige Entwicklung ist allerdings groß.

Manche Experten sehen auch positive Entwicklungen am Immobilien-Markt. So steigt z.B. die Nachfrage nach Logistikzentren und Lagerhäusern. Auch befördert der Trend zum Home-Office möglicherweise Investitionen in Wohn-Immobilien. Dazu kommen die dauerhaft niedrigen Zinsen, die weiter wie ein Turbo für den Immobilien-Markt wirken können.

Mein Fazit Die Entwicklung am Immobilien-Markt ist wegen der Rezession und auch langfristiger struktureller Veränderungen derzeit unsicher. Tendenziell dürften die Renditen aber besonders in einigen Teilbereichen sinken. Auch eine zeitweilige Deflation oder eine längere Rezession wäre ein großes Problem. Beides ist aber angesichts der massiven staatlichen Konjunktur-Programme unwahrscheinlich. Bedeutender ist aber womöglich der Einfluss der Geldpolitik: Die Nullzinspolitik der Notenbanken könnte viele Anleger auch in Zukunft in Sachwerte treiben, und zu diesen zählen neben Aktien eben auch Immobilien. Käufer könnten wie in den letzten Jahren bereit sein, immer niedrigere Renditen für ihre Immobilien-Investments zu akzeptieren. Eine gesunde Entwicklung ist das nicht, vor allem falls die Mieten nicht im gleichen Tempo steigen wie in den letzten Jahren, während auf der anderen Seite die Baukosten zunehmen.

Meine Empfehlung NEU: Folge mir bei Instagram! Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“,

die Du dann immer für jeweils 24 Stunden abrufen kannst.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|