So können Sie die Chancen

an Chinas Aktienmarkt nutzen! Liebe Leserinnen und Leser,

China kommt in den Medien oftmals nicht gut weg. Eher selten wird darüber berichtet, welchen enormen wirtschaftlichen Sprung das Land in den letzten Jahrzehnten geschafft hat.

Stattdessen werden die Probleme in den Vordergrund gestellt. Und davon gibt es wirklich viele. Abgesehen von der autoritären Politik und den Verletzungen der Menschenrechte gibt es auch rein wirtschaftlich gesehen große Probleme.

Dazu zählen die hohe Verschuldung, Überkapazitäten in vielen Branchen, fehlgeleitete Immobilieninvestitionen, ineffiziente Staatsunternehmen und Korruption.

Von den ausländischen Handelspartnern werden zudem unfaire Handelspraktiken angeprangert, denn während chinesische Unternehmen mit staatlicher Unterstützung munter z.B. europäische Unternehmen aufkaufen, ist das ausländischen Unternehmen in China nicht – oder nur unter hohen Auflagen – erlaubt.

Finanzkrise wegen Überschuldung? Das größte Problem dürfte aber die Überschuldung sein, denn in den letzten Jahren ist vor allem die Verschuldung der Unternehmen rapide gewachsen, sie macht inzwischen etwa 230 Prozent des Bruttoinlandsprodukts (BIP) aus.

Der Internationale Währungsfond IWF warnte daher vor einer Finanzkrise in China und in den letzten Monaten stuften auch die Ratingagenturen ihre Bonitätsnoten für chinesische Anleihen ab. Das alles ist aber beileibe nichts Neues, seit Jahren warnen viele Experten vor einem Crash in China.

Bislang konnte Peking aber die Probleme unter Kontrolle halten und in den letzten Jahren wurde auch massiv gegen Überinvestitionen und den illegalen oder halblegalen Kreditmarkt gekämpft. Teils mit beachtlichem Erfolg.

Das hat allerdings auch zur Folge, dass Peking weiterhin den Kapitalverkehr mit dem Ausland strikt reguliert. Anfang 2016 haben die Behörden kurzzeitig die Kontrolle verloren, woraufhin eine massive Kapitalflucht die Börsenkurse und den Chinesischen Yuan abstürzen ließen.

Der Kapitalverkehr mit dem Ausland ist strikt reguliert Allerdings hat Peking die Lage damals rasch wieder unter Kontrolle gebracht und diese auch seitdem nicht mehr verloren. Das ging nur mit strikten Regulierungen. Eigentlich möchte Peking aber das Land wirtschaftlich stärker öffnen, auch um den Yuan zu einer echten Alternative zum US-Dollar zu machen. Das ist er bisher trotz der globalen Bedeutung der chinesischen Wirtschaft nicht.

Die Taktik, die Peking dabei verfolgt, ist die einer schrittweisen Öffnung, die auch wieder zurückgenommen werden kann, wenn es die Situation erfordert.

Ganz klar: Das birgt Risiken für Anleger, z.B. wenn sich die politischen Rahmenbedingungen ändern. Trotzdem führt meiner Ansicht nach für Anleger kein Weg an chinesischen Aktien vorbei. Wer langfristig investieren will, kann den zweitgrößten Aktienmarkt der Welt nicht aussparen.

Einige der am schnellsten wachsenden Unternehmen kommen aus China, darunter die Internetunternehmen Alibaba, Tencent, JC.com und andere. Chinas Wirtschaft ist Risiken ausgesetzt, aber das gilt für andere Länder auch.

Und trotzdem bleibt das jährliche Wachstum des Bruttoinlandsprodukts mit etwa 6,5 Prozent deutlich höher als in den "alten Industrieländern". Wenn aber die Wirtschaft wächst, dann steigen in der Regel auch die Aktienkurse.

Trotz teilweiser Öffnung: Chinas Aktienmarkt bleibt schwierig Die Abschottung des chinesischen Finanzmarktes macht es ausländischen Anlegern schwer, in China zu investieren, ebenso übrigens wie es für normale chinesische Anleger schwer ist, Geld im Ausland anzulegen. Doch es gab in den letzten Jahren einige beachtliche Fortschritte, den schwer durchschaubaren chinesischen Aktienmarkt für ausländische Anleger zu öffnen. Die harte Trennung zwischen chinesischen Aktien, die an den Börsen in Shanghai und Shenzhen notiert sind und nur chinesischen Anlegern vorbehalten sind, und den chinesischen Aktien, die in Hongkong oder an ausländischen Börsen, z.B. in den USA, notiert sind, wurde aufgeweicht. Diese Öffnung ist positiv und wird auf lange Sicht dem chinesischen Aktienmarkt Auftrieb geben. China-Aktien in internationalen Indizes So hat z.B. der führende Indexanbieter MSCI im letzten Jahr erstmals chinesische A-Aktien in seinen Schwellenländerindex MSCI Emerging Markets aufgenommen. Bisher konnten mit wenigen Ausnahmen nur chinesische Anleger in A-Aktien investieren.

Der Anteil von A-Aktien am MSCI Emerging Markets liegt zwar derzeit nur bei verschwindend geringen 0,73%, aber Experten wie der Fondsverwalter Robeco gehen davon aus, dass der Anteil langfristig auf 8,6% steigen wird.

Überhaupt: Wer in den MSCI Emerging Markets Index investiert, z.B. über einen ETF, bekommt "viel China": 7 der 10 größten Werte im Index sind chinesische Unternehmen, darunter die Internetunternehmen Tencent, Alibaba und Baidu sowie die Finanzwerte China Construction Bank, ICBC und Ping An Insurance.

MSCI Emerging Markets Index: Die 10 Schwergewichte | Rang | Aktie (Land) | Börsenwert* | Gewicht im Index | | 1 | Tencent (CHN) | 338 | 5,7% | | 2 | Alibaba (CHN) | 235 | 4,0% | | 3 | Samsung (KOR) | 227 | 3,9% | | 4 | Taiwan Semiconductor (TWN) | 216 | 3,7% | | 5 | Naspers (ZAF) | 125 | 2,1% | | 6 | China Construction Bank (CHN) | 97 | 1,7% | | 7 | ICBC (CHN) | 70 | 1,2% | | 8 | Baidu (CHN) | 68 | 1,2% | | 9 | China Mobile (CHN) | 65 | 1,1% | | 10 | Ping An Insurance (CHN) | 62 | 1,1% | | *Marktkapitalisierung in Milliarden US-Dollar |

Finanzwerte sorgen für schwache Performance

Gerade die Finanzwerte waren es aber, die dafür sorgten, dass die chinesischen Aktienindizes in den letzten Jahren nicht zu den Outperformern zählten. Denn während z.B. der US-amerikanische Index S&P 500 und sogar der DAX zumindest in der Nähe ihrer Allzeithochs notieren, sind der Hang-Seng China Enterprises oder der Shanghai Composite Index davon weit entfernt.

Das liegt auch an der schwachen Performance der schwergewichteten Finanzwerte, die unter den Bemühungen Pekings, das Kreditwachstum zu bremsen, leiden.

Während der S&P 500 Index in den letzten 10 Jahren um mehr als 90% zulegte und der DAX (Kursindex) immerhin um 28%, zeigte der HSCI unter dem Strich kaum eine Veränderung und der Shanghai Composite Index gab sogar um etwa 25% nach.

Umschichtung im Hang-Seng China Enterprises Index

Der Hang-Seng China Enterprises Index enthält die in Hongkong notierte Aktien von Unternehmen, die hauptsächlich in China selbst tätig sind. Ausländer können ohne Probleme in diese Aktien oder in diesen Index investieren. Aber er bietet nur einen Ausschnitt von Chinas Unternehmen, enthalten sind vor allem die großen Banken und Rohstoffkonzerne Chinas.

Insbesondere die Aktien der großen Internetunternehmen wie Alibaba, Tencent, JD.com, Baidu und anderen sind ausgespart. Diese Unternehmen gingen von vornherein den Weg, ihre Aktien an ausländischen Börsen zu notieren, besonders in den USA.

Immerhin gab es Anfang März eine große Umschichtung beim HSCEI. Seit 2010 umfasste der Index 40 Werte, nun steigt die Zahl auf 50. Bisher waren nur Aktien von Unternehmen enthalten, die ihren Sitz auf dem chinesischen Festland haben und die in Hongkong notiert sind (H-Shares).

Jetzt wurden auch Aktien mit Sitz in Hongkong oder im Ausland aufgenommen, die hauptsächlich Geschäfte in China machen (Red Chips). Von den 11 neu aufgenommenen Werten sind der Internetkonzern Tencent und der Ölkonzern CNOOC die prominentesten.

Der repräsentative MSCI China Index Das macht den HSCEI zwar für Anleger attraktiver, der Index ist aber aus unserer Sicht dennoch nicht die erste Wahl, denn die am schnellsten wachsenden Unternehmen aus dem Internetsektor sind weitgehend ausgesperrt.

Diese dominieren z.B. den MSCI China Index, der sich aus chinesischen Aktien mit einer Notierung an Auslandsbörsen und in Hongkong zusammensetzt.

Ausgespart sind die so genannten A-Aktien. Der MSCI China entwickelte sich wegen der starke Gewichtung der erfolgreichen Internet-Aktien in den letzten Jahren deutlich besser als der HSCEI:

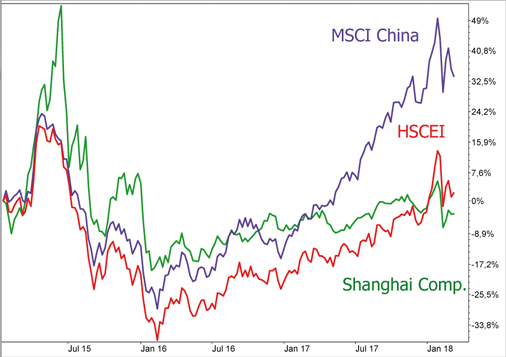

Der MSCI China Index hat seit Anfang 2017 die anderen chinesischen Indizes deutlich abgehängt. In den letzten 3 Jahren legte der MSCI China um etwa 33% zu, während der HSCEI und der Shanghai Composite unter dem Strich stagnierten.

Die größten Aktien im MSCI China Index sind Tencent und Alibaba. Auf die beiden Titel entfallen allein 30 Prozent der Gewichtung. Mit 152 Aktien umfasst der Index allerdings stattliche 85 Prozent des chinesischen Aktienmarktes.

MSCI China Index: Die 10 Schwergewichte | Rang | Aktie | Branche | Gewicht im Index | | 1 | Tencent | Internet | 18,5% | | 2 | Alibaba | Internet | 12,6% | | 3 | China Construction Bank | Banken | 5,2% | | 4 | Baidu | Internet | 4,1% | | 5 | ICBC | Banken | 3,8% | | 6 | China Mobile | Mobilfunk | 3,4% | | 7 | Ping An Insurance | Versicherungen | 3,3% | | 8 | Banc of China | Banken | 2,6% | | 9 | JD.com | Internet | 1,8% | | 10 | CNOOC | Öl und Gas | 1,5% |

Die starke Gewichtung der Internet-Aktien (42%) war in den letzten Jahren ein Vorteil, kann aber zum Nachteil werden, wenn diese Branche einmal schwächeln sollte.

Mein Fazit:

Der MSCI China Index spiegelt den chinesischen Aktienmarkt gut wieder. Ein Nachteil ist aber die starke Klumpenbildung mit der hohen Gewichtung zweier Aktien. Zudem spart der MSCI China Index die chinesischen A-Aktien aus, die in Zukunft immer stärker im MSCI Emerging Markets Index berücksichtigt werden. Aus meiner Sicht ist der MSCI Emerging Markets Index wegen der größeren Streuung daher besser geeignet, um von einem Aufholen des chinesischen Aktienmarktes und der Aktienmärkte der Schwellenländer insgesamt zu profitieren. |