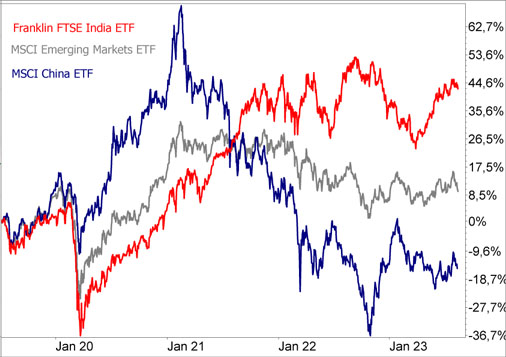

| | Warum Investments in Schwellenländern oft schwierig sind... Liebe Leserin, lieber Leser, in den letzten 20 Jahren stand Indien nicht im Fokus der internationalen Anleger. Spannender war die Region Ostasien mit dem Wachstumsmotor China. Die nackten Zahlen belegen dies: Im Jahrzehnt von 2005 bis 2014 ist das reale Bruttoinlandsprodukt Chinas um 10,0 Prozent pro Jahr gewachsen, in Indien waren es "nur" 7,7 Prozent pro Jahr. China ist in den letzten Jahrzehnten zu einem industrialisierten Land geworden, bei dem man in Frage stellen muss, ob es noch zu den Emerging Markets zu zählen ist. Indien dagegen machte mehr mit seinen Problemen, darunter Armut, Ungleichheit und Über-Bürokratisierung, von sich reden – aber auch als Standort von Unternehmen, die Software entwickeln und Dienstleistungen für internationale Kunden anbieten. Betrachtet man die makroökonomische Entwicklung, so hat schon seit 2015 der Abstand zwischen den beiden bevölkerungsreichsten Ländern der Welt abgenommen. Von 2015 bis 2018 ist Indien stärker gewachsen als China. Doch dann kam die Pandemie und die hat die indische Wirtschaft weit stärker getroffen als die chinesische, das BIP brach 2020 um 5,8 Prozent ein (China: +2,2%). Löst Indien China ab? Seitdem zeigt aber die indische Wirtschaft eine deutlich stärkere Dynamik als die chinesische. 2022 ist Indien um 6,8 Prozent gewachsen, China nur um 3,0 Prozent. Und das setzt sich fort: Während die Wachstumsprognosen für China für 2023 nach unten korrigiert werden, dürfte Indien ähnlich stark wachsen wie 2022. Das ist keine Momentaufnahme: Die meisten Experten gehen davon aus, dass Indien China in den nächsten 10 Jahren als wachstumsstärkste große Volkswirtschaft ablösen wird. Das liegt zum einen an den strukturellen Problemen Chinas, die ich hier nicht alle aufzählen möchte. Die negativen psychologischen Folgen der rigorosen Anti-Covid-Politik haben diese Probleme zusätzlich verstärkt. Zum anderen kann Indien zunehmend seine Vorteile ausspielen, und die bestehen u.a. in einem mit etwa 1,38 Mrd. Menschen riesigen Binnenmarkt und einer jungen, teils gut ausgebildeten Bevölkerung. Dabei solltest Du aber berücksichtigen, dass die Bevölkerung Indiens im Gegensatz zu der Chinas zunimmt. Indien braucht also höhere Wachstumsraten. Zudem liegt das Momentum der Weltpolitik derzeit auf Seiten Indiens. Denn das Land wirkt mit seinem demokratischen System zunehmend attraktiv für westliche Politiker und auch für Unternehmen. Im Gegensatz zu China besteht eine geringere Gefahr zum Ziel von Sanktionen zu werden. Auch vor dem Hintergrund des Ukraine-Kriegs hat sich die Position Indiens auf der Weltbühne verbessert. Auf der einen Seite wollen die USA und Europa das Land gegenüber dem wirtschaftlich größeren Nachbarn China stärken. Auf der anderen Seite kann sich Indien durch seine neutrale Haltung als Abnehmer russischen Öls anbieten, und zwar zu günstigen Konditionen. Die unterschiedliche wirtschaftliche Entwicklung in Indien und China in jüngerer Zeit spiegelt sich auch im Kursverlauf der entsprechenden Länder-ETFs wider: MSCI China ETFs wie der von iShares (WKN: A2PGQN) haben nach dem Corona-Einbruch schon Anfang 2021 neue Allzeithochs erklommen, sind aber seitdem wieder zurückgefallen. Der indische Aktienmarkt ist dagegen erst vor kurzem auf ein neues Allzeithoch gestiegen, der Franklin FTSE India ETF (WKN: A2PB5W) liegt wegen der Abwertung der Rupie gegenüber dem Euro etwas unter seinem Hoch. Ich habe hier zum Vergleich den ETF von Franklin Tempelton herangezogen und nicht einen, der den populäreren MSCI India Index als Basis hat, da dieser ETF mit 0,19 Prozent pro Jahr die deutlich niedrigere Kostenquote aufweist. Die Zusammensetzung und die Kursentwicklung in den letzten Jahren bei den zur Verfügung stehenden Indien-ETFs ist aber ähnlich. In den letzten 3 Jahren entwickelte sich der ETF auf den indischen Aktienmarkt deutlich besser als der MSCI China und auch als der MSCI Emerging Markets ETF:

Der Anteil indischer Aktien im MSCI Emerging Markets ETF ist übrigens dadurch auf 14,5% gestiegen, der Anteil Chinas ist auf 30% gefallen. Mitte 2020 lag der Anteil chinesischer Aktien im Emerging Markets Index noch bei fast 40 Prozent, der Indiens bei 8 Prozent. Allerdings will ich auch die Risiken nicht verschweigen: Mängel in der Infrastruktur, im Bildungswesen und in der Verwaltung haben das Wachstum in den letzten Jahren gebremst. Es fehlt zudem ein Netzwerk an Zulieferern wie in China. Als Produktionsstandort wird Indien China auf absehbare Zeit nicht ablösen können. Verbesserungen sind möglich, aber langwierig. Auch gibt es Grenzstreitigkeiten mit China und interne Spannungen, die sich politisch destabilisierend auswirken können. Rückschläge am Aktienmarkt wären die Folge. Finanzwesen und Software sind die wichtigsten Branchen Der Mischkonzern Reliance Industries ist das Schwergewicht am indischen Aktienmarkt. Mehr als 50% seines Umsatzes stammen aus dem Ölgeschäft, der Rest teilt sich auf Textilien, Einzelhandel, Medien, Telekommunikation etc. auf. Der wichtigste Sektor im ETF ist aber das Finanzwesen mit einem Anteil von 20 Prozent an der Marktkapitalisierung, gefolgt von der Informationstechnologie, meist handelt es sich um Softwareunternehmen mit 13 Prozent. Sechs Unternehmen aus den beiden Branchen finden sich auch unter den Top 10: Die 10 Schwergewichte im Franklin FTSE India ETF: | | Aktie (Branche) | Gewicht in % | | 1 | Reliance Industries (Öl, Textilien etc.) | 8,87 | | 2 | Infosys (Informationstechnologie) | 5,07 | | 3 | Housing Development Finance (Banken) | 5,04 | | 4 | Tata Consultancy (Informationstechnologie) | 3,66 | | 5 | Hindustan Unilever (Konsum) | 2,34 | | 6 | Axis Bank (Banken) | 2,23 | | 7 | Bharti Airtel (Telekommunikation) | 2,11 | | 8 | Larsen & Toubro (Bau, Maschinenbau) | 1,90 | | 9 | Bajaj Finance (Finanzdienstleistungen) | 1,82 | | 10 | ICICI Bank (Banken) | 1,58 | | | Summe | 34,6 |

Es gibt eine gewisse Klumpenbildung im ETF, aber die hat in den letzten 12 Monaten abgenommen. In nach Marktkapitalisierung gewichtenden Indizes dominieren die Schwergewichte und das sind gerade in Schwellenländern oft die Banken bzw. die Finanzindustrie. Die in der Regel dynamischere Welt der kleinen und mittleren Unternehmen wird dagegen in den Indizes und ETFs kaum abgebildet. Das liegt auch daran, dass die Aktienmärkte der Schwellenländer im Vergleich zur Bedeutung der jeweiligen Volkswirtschaften für die Welt meist unterentwickelt sind. Es gibt daher in der Regel auch keine ETFs, die nur auf einzelne, besonders aussichtsreiche Branchen fokussieren. Das wäre für uns als Anleger natürlich interessanter als ein von Großbanken dominierter ETF. Indonesien: Aussichtsreich, aber... Noch mehr als bei Indien gilt das im Fall des in der wirtschaftlichen Entwicklung noch etwas hinterher hinkenden Indonesien. Wie Indien ist auch Indonesien nicht zuletzt dank der im Schnitt sehr jungen Bevölkerung wachstumsstark. Doch der Aktienmarkt steckt noch sehr in den Kinderschuhen. Die 10 Schwergewichte im Lyxor MSCI Indonesia ETF: | | Aktie (Branche) | Gewicht in % | | 1 | Bank Central Asia (Banken) | 24,91 | | 2 | Bank Rakyat Indonesia (Banken) | 19,13 | | 3 | Bank Mandiri (Banken) | 10,47 | | 4 | Telkom Indonesia Persero (Telekommunikation) | 9,07 | | 5 | Astra International (Automobil, Konglomerat) | 6,60 | | 6 | Goto Gojek Tokopedia (Online-Handel, Finanzdienstl.) | 4,53 | | 7 | Bank Negara Indonesia (Banken) | 3,26 | | 8 | Sumber Alfaria Trijaja (Einzelhandel) | 2,23 | | 9 | Kalbe Farma (Pharma) | 1,98 | | 10 | United Tractors (Bergbau etc.) | 1,96 | | | Summe | 84,1 |

Das zeigt auch ein Blick auf die Zusammensetzung des Lyxor MSCI Indonesia ETF (WKN: LYX019), in dem allein die größte Bank des Landes einen Anteil von 25 Prozent verzeichnet. Diese Klumpenbildung sorgt für eine große Abhängigkeit der Kursentwicklung des ETFs von einer Aktie. Auf den Finanzsektor insgesamt entfällt ein Anteil von stattlichen 58 Prozent. Industrieunternehmen machen dagegen nur 6,6 Prozent der Marktkapitalisierung aus.

Mein Fazit

Die Aussichten für den indischen Aktienmarkt sind langfristig gut. Internationale Unternehmen dürften in den nächsten Jahren verstärkt in Indien investieren, das ist bereits jetzt zu beobachten. In einem breiten Aktien- und ETF-Portfolio sollte Indien durchaus seinen Platz finden. Im „Lars Erichsen“-Depot meines Premium-Anlagemagazins „Rendite-Spezialisten“ setze ich daher auch auf indische Aktien. Auch Indonesien ist interessant, aber hier zeigt sich noch mehr, dass Investments in Schwellen- und Entwicklungsländern schwieriger sind als in den Industrieländern. Die Aktienmärkte sind weniger gut entwickelt und die Indizes – und damit auch die entsprechenden ETFs – werden nicht selten von hoch kapitalisierten Banken oder ehemaligen Staatskonzernen dominiert. In den dynamischen Sektoren der Wirtschaft arbeiten aber nicht selten kleine und mittlere Unternehmen und die gehen in den nach Marktkapitalisierung gewichteten ETFs unter, wenn sie denn überhaupt an der Börse notiert sind.

Herzliche Grüße und bis kommende Woche

Dein

Lars Erichsen

| |