Aktien, Gold & Immobilien –

Worauf solltest Du setzen? Liebe Leserin, lieber Leser,

die Inflation ist zurück. Das zeigen nicht nur die offiziellen Daten – die Inflationsrate in Deutschland liegt aktuell bei +4,1% – das merkt auch jeder beim täglichen Einkauf oder beim Tanken. Die Notenbanken, sowohl die Europäische Zentralbank als auch die US-Notenbank und andere, gehen aber davon aus, dass es sich dabei um einen vorübergehenden Preisschub handelt, der auf die Erholung der Weltwirtschaft von der Pandemie zurückzuführen ist.

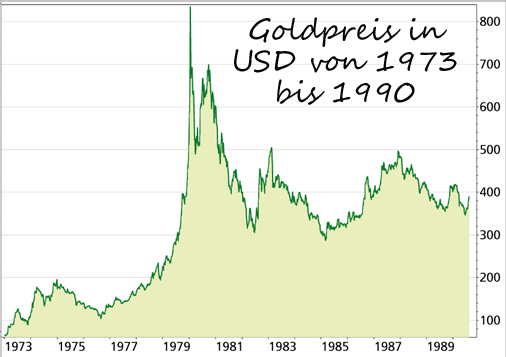

Doch schon jetzt hält diese Phase länger an, als von den meisten bislang erwartet. Die Befürchtungen nehmen daher zu, dass sich die Inflation auf Dauer einnisten könnte und wir vor einer längeren Phase mit höheren Inflationsraten stehen. In meinem Video vom letzten Montag "Warnung vor weltweiter Hyperinflation!" gehe ich nicht nur darauf ein, für wie wahrscheinlich ich Hyperinflation halte, sondern erkläre u.a. auch den Zusammenhang zwischen Öl-Preis und Inflation. Für Anleger besonders interessant ist aber die Frage, wie man sich vor Inflation sprich Geldentwertung schützen kann. Tagesgeld und Festgeld sind wegen der nicht vorhandenen Zinsen bzw. sogar Minus-Zinsen nicht dazu geeignet, soviel ist klar. Der nominale Geldwert bleibt zwar erhalten, aber die Kaufkraft sinkt Jahr für Jahr in Höhe der Inflationsrate. Welche Anlageklassen bieten Schutz vor Geldentwertung? Doch wie haben sich unterschiedliche Anlageklassen wie Aktien, Gold, Immobilien und Anleihen in der Vergangenheit in Phasen der Inflation verhalten? Dabei muss man allerdings unterscheiden zwischen Hyperinflation und "normalen" Inflationsraten von 4 oder 5 Prozent oder auch etwas mehr. Zuerst zur Hyperinflation: In solchen Phasen steigen meist auch die Aktienkurse extrem an. Das ist aktuell z.B. in Venezuela zu beobachten und war auch in der deutschen Hyperinflation des Jahres 1923 festzustellen. Nach dem Ende der Hyperinflation sind die Aktienkurse in Deutschland aber wieder gefallen. Allerdings sind solche Phasen in der Geschichte die Ausnahme und sie dauern auch nur kurz an. Ausgelöst werden sie durch einen Schock, meist von außen. In Deutschland waren es der 1. Weltkrieg und die extrem gestiegene Staatsverschuldung. Eine weltweite Hyperinflation gab es übrigens noch nie, es handelte sich immer um lokale Ereignisse. Aus meiner Sicht ist es daher wichtiger sich mit der Möglichkeit über längere Zeit erhöhter "normaler" Inflationsraten auseinanderzusetzen. Der Blick in die Geschichte ist dabei hilfreich. Allerdings sollte man nicht vergessen, dass jede Situation anders ist. Eine längere Phase mit Null-Zinsen wie derzeit gab es z.B. noch nie. Anleihen In einer Inflationsphase profitieren in der Regel die Schuldner und die Gläubiger verlieren. Als Besitzer von Anleihen und letztlich auch als Inhaber von Bargeld oder eines Festgeldkontos ist man Gläubiger. Besonders bei Anleihen mit einem festen Zins wird die reale Rendite bei steigender Inflation aufgefressen. Aktuell kommt aber vor allem hinzu, dass Anleihen wegen der extrem niedrigen Zinsen real negative Renditen aufweisen, jedenfalls wenn es sich um Anleihen von Schuldnern guter Bonität handelt. Anleihen sind daher grundsätzlich als Anlageklasse derzeit unattraktiv. Eine interessante Alternative sind so genannte inflationsgeschützte Anleihen, bei denen der Grundzins mit der Inflationsrate steigt. Auf diese Anlageklasse bin ich in meinem Report vom 31.03.2021 "Anleihen mit Inflationsschutz – Eine gute Idee?" ausführlich eingegangen. Aus dem Fazit dieses Reports: "Inflationsindexierte Anleihen bieten eine Möglichkeit von steigenden Inflations-Erwartungen zu profitieren. Absoluten Schutz vor Wertverlust bieten inflationsindexierte Anleihen aber nicht, da deren Kurse auch mit der allgemeinen Entwicklung am Anleihe-Markt schwanken." Fazit: Lediglich inflationsindexierte Anleihen können zeitweise einen Schutz vor Inflation bieten. Das Angebot ist hier aber begrenzt und die realen Renditen sind trotzdem niedrig oder sogar negativ. Immobilien Leider gibt es nur wenige Informationen bzw. Daten, wie sich Immobilien-Preise und -Mieten historisch in Zeiten hoher Inflationsraten, z.B. in den 1970er Jahren, entwickelt haben. Klar ist, dass sowohl Preise als auch Mieten in solchen Phasen tendenziell steigen. So erlauben höhere Mieten auch höhere Verkaufspreise, jedenfalls nominal, das heißt vor Abzug der Inflationsrate. Allerdings haben die niedrigen Zinsen weltweit schon in den letzten Jahren den Immobilien-Markt angeheizt. Wohlhabende Privatanleger reagieren meist als erstes mit Immobilien-Käufen auf die Gefahr von Geldentwertung. Immobilien galten schon in den letzten Jahren als "Beton-Gold", die Preise befinden sich daher auf einem hohen Niveau. Das bringt die Gefahr mit sich, dass sich Immobilien-Käufe nicht rentieren, denn Mieten sind starrer als andere Preise und lassen sich häufig nicht im gleichen Umfang wie die Inflation erhöhen. Fazit: Der Besitz von Immobilien bietet zwar einen Schutz vor Geldentwertung, häufig erzielen aber gerade private Vermieter nur geringe Renditen. Immobilien-Aktien wie REITs (Real Estate Investment Trusts) werfen nach einer Studie der Privatbank M.M.Warburg allerdings speziell in Phasen moderater Inflation überdurchschnittliche reale Renditen ab. Gold Gold gilt als klassischer Inflationsschutz. Allerdings gibt es meines Wissens nach keine Korrelation, sprich keinen strikten statistischen Zusammenhang zwischen hohen Inflationsraten und steigendem Gold-Preis. In den 1970er Jahren, einer längeren Phase mit hoher Inflation in Deutschland, legte der Gold-Preis aber kräftig zu:

Doch das hängt vermutlich auch mit dem Ende der Goldbindung des Dollars Anfang der 1970er Jahre und einer allgemeinen Krisenstimmung wegen des Ölpreis-Schocks zusammen. Der Gold-Preis gab jedenfalls nach seiner extremen Hausse 1979/1980 wieder deutlich nach.

Die bereits erwähnte Studie von M.M.Warburg zur Entwicklung von Anlageklassen in Phasen von Inflation zeigt ebenfalls, dass Gold unter allen Anlageklassen die höchsten realen Renditen bei hoher Inflation abgeworfen hat, gefolgt von Rohstoffen. In Phasen moderater Inflation waren aber andere Anlageklassen wie Aktien oder Immobilien-Fonds (REITs) besser. Dieser Unterschied erklärt sich daraus, dass Phasen mit hoher Inflation meist durch Angebotsschocks ausgelöst wurden, wie z.B. die Stagflation durch die Öl-Krise in den 1970er Jahren. Zu den steigenden Preisen kamen steigende Kosten bei den Unternehmen und hohe Unsicherheit hinzu. Bei Aktien nehmen Anleger unter diesen Umständen einen Risikoabschlag vor, während Gold als sicherer Anlagehafen dient. Fazit: Gold war historisch gesehen ein guter Schutz in Zeiten stark steigender Inflation, vor allem wenn diese mit Unsicherheit und Zukunftsängsten verbunden waren. Aktien Ich habe es bereits vorweggenommen: Aktien bieten per se keinen absoluten Schutz vor Inflation. Das gilt vor allem dann, wenn die Inflation mit Unsicherheit und Wachstumsschwäche einhergeht wie in den 1970er Jahren. Nach Angaben von Standard & Poor´s ist der US-Aktienindex S&P 500 in den 1970er Jahren real, sprich inflationsbereinigt um 37% gefallen. Allerdings ist ein Blick auf die Aktien aus verschiedenen Branchen aufschlussreich. So konnten nach den Zahlen von Standard & Poor´s in den 1970er Jahren im Gegensatz zum gesamten Aktien-Markt die Branchen Öl & Gas sowie Edelmetall-Bergbau reale Renditen von +283% bzw. +253% abwerfen. Grundsätzlich anders verhält es sich in Phasen mit moderater Inflation. Das liegt daran, dass diese in der Regel durch eine hohe Nachfrage verursacht werden, also mit Wirtschaftswachstum einhergehen. In diesen Phasen werfen nach M.M.Warburg Aktien, Immobilien-Fonds (REITs) aber auch Rohstoffe die höchsten Renditen ab. Fazit: Aktien bieten in Phasen hoher Inflation keinen absoluten Inflationsschutz. Aktien aus den Branchen Edelmetalle und Energie konnten aber z.B. in den 1970er Jahren deutlich positive reale Renditen erzielen. In Phasen moderater Inflation allerdings zählen Aktien insgesamt zu den besten Anlageklassen.

Mein Fazit Mir ist schon klar, dass die bisherigen Ausführungen einige Fragen offen gelassen haben. Das liegt daran, dass jede Inflationsphase anders ist. Sollten wir vor einer Phase mit hoher Inflation bei gleichzeitig stagnierendem Wachstum und steigender Unsicherheit stehen, dann wäre Gold neben Rohstoffen historisch gesehen der beste Inflationsschutz. Aktuell hängt der Inflationsanstieg aber mit der steigenden Nachfrage und massiven Problemen auf der Angebotsseite zusammen. Das spricht für eine Phase moderat erhöhter Inflationsraten. Aktien, Immobilien-Aktien (REITs) und Rohstoffe warfen in solchen Phasen überdurchschnittliche positive Renditen ab. Wie so häufig ist es mir auch hier wichtig zwischen langfristiger Anlage und mittelfristigen Entwicklungen zu unterscheiden. Mittelfristig dürften Rohstoffe und Rohstoff-Aktien vom inflationärem Umfeld überdurchschnittlich profitieren. Langfristig bietet ein gut diversifiziertes Depot mit Aktien, Immobilien und Gold und eventuell auch Krypto-Währungen den besten Schutz vor Geldentwertung. P.S.: Bei der Recherche hat mich mein geschätzter Kollege Sebastian Hell von „Hell investiert“ unterstützt. Dafür auch an dieser Stelle danke.

Abonniere am besten gleich seinen YouTube-Kanal „Hell investiert“ und schau Dir gleich sein exklusives Video zum Thema „Goldminen-Aktien + So investiere ich in Gold!“ an:

→ Hier klicken und das Video gleich ansehen...

|