Kaum fallen die US-Indizes etwas, herrscht wieder Krisenstimmung

DAX rutscht auf ein neues Korrekturtief

Kaum fallen die US-Indizes etwas, herrscht wieder Krisenstimmung

von Sven WeisenhausEs ist schon wirklich kurios mitanzusehen, wie einige Marktentwicklungen in den Medien derzeit völlig überdramatisiert werden, obwohl sie schon vor Monaten vorherzusehen waren. Dass die US-Notenbank die Zinsen stetig anheben würde, hat sich schon vor über einem Jahr angekündigt. Warum derzeit die Furcht vor schneller als erwartet steigenden Leitzinsen geschürt wird, ist mir schleierhaft. Dass der US-Dollar infolge dieser Leitzinsentwicklung jedenfalls gegenüber anderen Währungen an Stärke gewinnen würde, ist sicher auch keine Überraschung. Dass die US-Valuta dabei insbesondere gegenüber Schwellenländerwährungen zulegen würde, hätte man sich auch noch zusammenreimen können. Und dass Leitzinsanhebungen zu einem Anstieg der Anleiherenditen nicht nur in den USA führen würden, konnte man auch schon vor Monaten in den Gazetten lesen. Gut, einige Wechselkursentwicklungen waren in dieser Stärke vielleicht nicht vorherzusehen. Und der Anstieg der Anleiherenditen in Italien wurde durch die jüngste Haushaltsdebatte beschleunigt. Doch grundsätzlich war mit Entwicklungen in diese Richtung zu rechnen. Und daher dürfte sich eigentlich niemand von den aktuellen Marktbewegungen überrascht zeigen. Chinesische Zentralbank reagiert auf US-Zölle Auch dass die chinesische Zentralbank (PBoC) am Wochenende zum dritten Mal in diesem Jahr eine Reduzierung des Reservesätze für die meisten Banken bekanntgegeben hat, sollte nicht gleich als ein Anzeichen für eine Krise gewertet werden. Stattdessen ist die Lockerung der Geldpolitik schlicht eine Reaktion auf den zunehmenden Handelskonflikt mit den USA, der ja nun auch schon seit einigen Monaten schwelt und dessen Schritte in Sachen Zöllen von den Beteiligten auch stets frühzeitig angekündigt wurden. Dass die PBoC nun das Kreditwachstum anzuschieben versucht und so ein Gegengewicht zu den negativen Konjunktureffekten bilden möchte, die aus den US-Zöllen resultieren, ist doch nur allzu verständlich. So werden durch die aktuelle Absenkung des Reservesatzes netto rund 750 Milliarden Renminbi Liquidität freigesetzt, die in die chinesische Wirtschaft fließen können und die negative Wirkung der Zölle kompensieren sollen. Schuldenprobleme sind auch längst bekannt Sicherlich wird damit das (weltweite) Verschuldungsproblem verschärft. Aber auch dieses Problem ist längst bekannt. Schließlich sah sich der Internationale Währungsfonds (IWF) in seiner aktuellen Prognose nicht das erste Mal genötigt, vor der weltweiten Verschuldung zu warnen. Und dass er die Erwartung für das weltweite Wirtschaftswachstum in diesem und im kommenden Jahr von 3,9 % auf 3,7 % leicht reduziert hat, ist sicherlich auch kein Drama. Warum vor diesem Hintergrund ein bekannter Fernsehsender auf seiner Internetpräsenz aktuell diese Information mit der Androhung betitelt, dass der Boom der Weltwirtschaft zu Ende geht, und in dem Artikel große Gefahren wegen einer Verschuldung auf Rekordniveau heraufbeschwört, hat wohl unter anderem auch damit zu tun, das solche Angst-Themen einfach mehr Klicks bringen. Angst verkauft sich, gerade beim Thema Börse. Doch Angst ist ein schlechter Ratgeber! Leser der Börse-Intern sind längst bestens informiert Als Leser der Börse-Intern sollte Sie das alles aber nicht verunsichern. Denn wir haben auch das Verschuldungsthema schon längst besprochen - genauso wie sämtliche anderen aktuell vom Markt heiß diskutierten Probleme. Und auch, dass die Aktien- und Anleihekurse derzeit leicht belastet sind, sollte Sie nicht mehr wundern. Vielmehr deutet sich damit lediglich an, dass die steigenden Zinsen in Verbindung mit den nachlassenden Liquiditätsspritzen tatsächlich wie erwartet auf die Kurse drücken und sich damit die übergeordnete Seitwärtskonsolidierung auf hohem Niveau etabliert, so wie sie im DAX schon seit Monaten sichtbar ist. Lassen Sie sich von reißerischen Nachrichten also weiterhin nicht verunsichern. Meiden Sie Angst und Panikmache und bleiben Sie stets sachlich. Noch gibt es überhaupt keinen Grund zur Panik. Freuen wir uns stattdessen gemeinsam darüber, dass die Kurse auch in den USA endlich wieder nachgeben und damit bald neue Kauf- und Schnäppchenkurse winken könnten - insbesondere an unseren heimischen Börsen!

DAX rutscht auf ein neues Korrekturtief

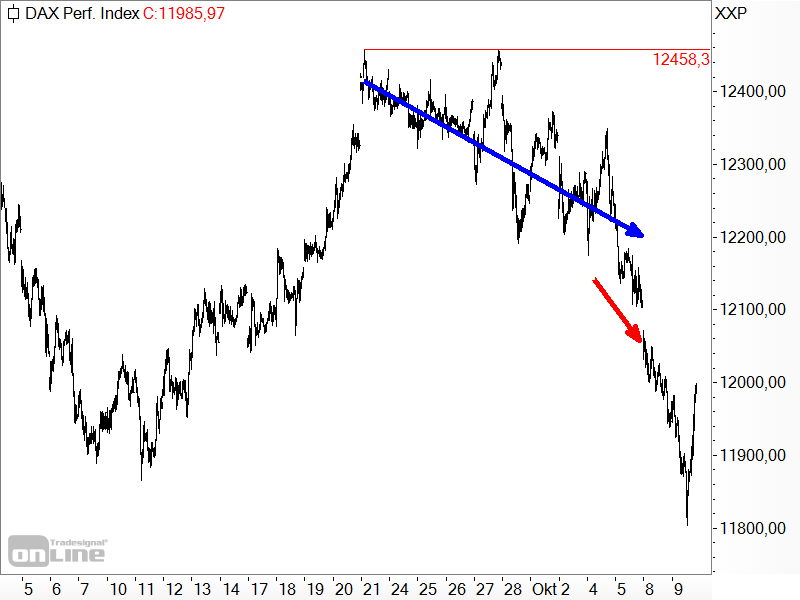

von Sven WeisenhausSo sind die DAX-Werte gerade schon auf bestem Wege, zu echten Schnäppchen zu werden. Denn hier hat sich der Trend der aktuellen Konsolidierung (siehe blauer Pfeil im folgenden Chart) inzwischen beschleunigt (roter Pfeil). Dabei kam es heute sogar zu einem neuen Korrekturtief.

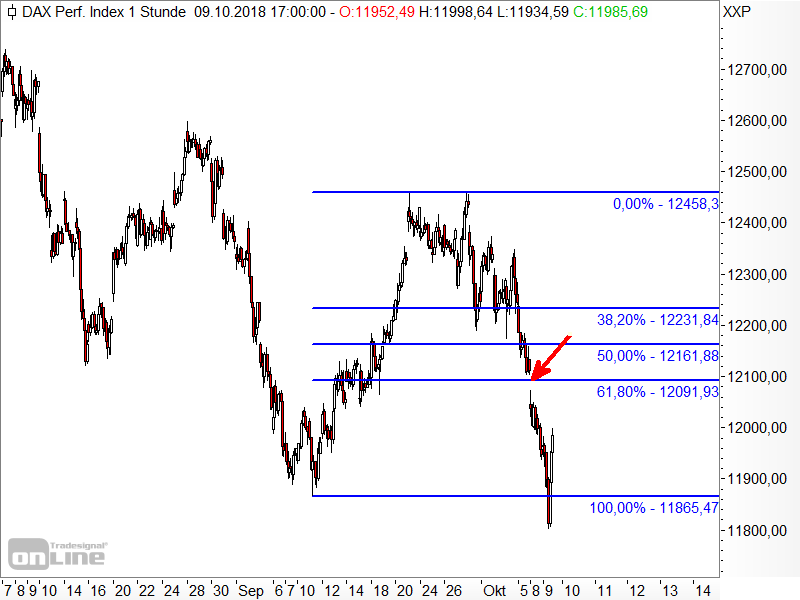

Sehr gut informiert über diese kurzfristige Verschärfung der bearishen Signale waren die Leser des „Target-Trend-Spezial“. Denn durch die täglichen DAX-Analysen im 5-Minuten-Chart wurden sie sehr zeitnah und detailliert darüber aufgeklärt, welche wichtigen Unterstützungen im DAX zu beachten waren und welche Konsequenzen aus deren Bruch resultieren. Fibonacci-Marke kündigte neues Korrekturtief an Dass der deutsche Leitindex heute zum Beispiel wieder das Korrekturtief bei 11.865,47 Punkten angelaufen und sogar unterschritten hat, lag am Bruch des 61,80%-Fibonacci-Retracements der vorangegangenen Aufwärtsbewegung (siehe roter Pfeil im folgenden Chart).

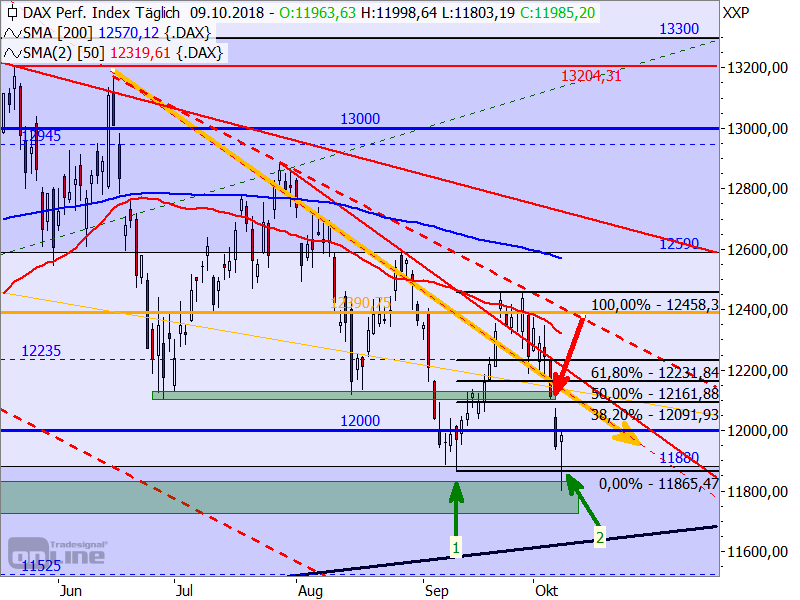

Diese Marke hatten wir im „Target-Trend-Spezial“ schon am Montag vergangener Woche angesprochen und geschrieben, dass das Korrekturtief bei 11.865,47 Punkten wieder in den Fokus gerät, wenn das 61,80-Retracement bei 12.091,93 Punkten unterschritten wird. Und heute ergänzten wir in der vorbörslichen Analyse, dass die am 11. September begonnene Aufwärtsbewegung nun als beendet gilt und man damit rechnen muss, „dass sich die Ende Mai begonnene Abwärtstendenz fortsetzt und es sogar noch zu einem neuen Korrekturtief kommt“. Genau dieses Tief war dann um 13:44 Uhr bereits erreicht. Rechteckgrenze bei 11.880 Punkten bestätigt ihre Relevanz Aber auch die Leser der Börse-Intern waren bestens informiert. Denn in dem bekannten (folgenden) Tageschart liegt das 61,80er Retracement exakt am unteren Ende der schmalen grünen Unterstützungszone. Diese wurde am vergangenen Freitag exakt angelaufen und gestern unterschritten (roter Pfeil). Danach steuerte der DAX die Rechteckgrenze bei 11.880 Punkten an, die auch im Korrekturtief vom 11. September schlimmeres verhinderte (grüner Pfeil Nr. 1). Heute konnte sich der DAX aufgrund der starken Kurserholung (siehe auch Charts oben) über diese Marke retten (grüner Pfeil Nr. 2).

Egal ob im „Target-Trend-Spezial“ oder hier in der „Börse-Intern“ - die Target-Trend-Methode leistet in Kombination mit anderen Elementen der Charttechnik (z.B. Fibonacci-Marken) perfekte Arbeit und weist den Anlegern auf unvergleichliche Weise den richtigen Weg. DAX ist noch unentschieden Nun gilt unverändert, dass man vorsichtig sein muss, weil der DAX einerseits mit den Tiefs im Umfeld der 11.880er Rechteckgrenze und den fallenden Hochs entlang der Konsolidierungslinie eine Art abfallendes Dreieck zu etablieren scheint (siehe Börse-Intern vom vergangenen Freitag) und andererseits die Diamant-Formation (siehe gestrige Börse-Intern) nach unten hin auflösen und damit komplettieren könnte (unterhalb von 11.727 Punkten). Die Korrekturtiefs vom Frühjahr könnten aber noch Schlimmeres verhindern. Am 5. März lag das Tief bei 11.830,98 Zählern und am 26. März wurde noch ein tieferes Tief bei 11.726,62 Punkten ausgebildet. An diesen Marken könnte der DAX wieder nach oben drehen, sollten die Kurse nachhaltiger unter die Rechteckgrenze bei 11.880 Punkten fallen. Daher sollte man sich mit Trades im DAX aktuell noch zurückhalten, solange sich der Index zwischen den Korrekturtiefs und den fallenden Hochs befindet und sich damit noch nicht für eine Ausbruchsrichtung entschieden hat. Wie ich bereits am Freitag schrieb, dürfte eine Entscheidung nicht mehr allzu lange auf sich warten lassen, weil sich der DAX einkeilt. Daher sollte man die Geduld bis zu einer Richtungsentscheidung aufbringen und erst dann prozyklisch long oder short einsteigen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Im „Target-Trend-Spezial“ hatten wir passend zur Erwartung im DAX bei 12.185 Punkten zu einem kleinen Short-Trade geraten. Wer damit heute am bisherigen Korrekturtief ausgestiegen ist, konnte sehr schnell einen ordentlichen Gewinn erzielen. Ebenfalls auf fallende Kurse hat der Allstar-Trader gesetzt.

Außerdem haben wir im „Target-Trend-CFD“ jüngst einen Long-Trade im USD/JPY mit einem schönen Gewinn abgeschlossen. Bei 111,4 Yen eingestiegen, wurde der Trade bei 114,35 Yen per Take-Profit beendet. Wir haben also auch von der Stärke des US-Dollar gegenüber anderen Währungen profitiert und damit die aktuellen Entwicklungen an den Märkten perfekt ausgenutzt.

|