Kursrally: Anleger setzen wieder auf das Prinzip Hoffnung

Kursrally: Anleger setzen wieder auf das Prinzip Hoffnung

von Sven WeisenhausWow, was für ein Paukenschlag an den Aktienmärkten. Gestern ist es zu einer kräftigen (Intraday-)Rally gekommen. Der DAX ist zum Beispiel um satte 5,67 % in die Höhe geschossen. Dieser starke Kursanstieg hat dazu geführt, dass der deutsche Leitindex bis über das Hoch der Welle B steigen konnte (siehe blaue Buchstaben im folgenden Chart). Die ABC-Korrektur gilt somit zunächst als beendet und es ist damit zu rechnen, dass ein neuer 5-gliedriger Aufwärtszyklus eingeleitet wurde.

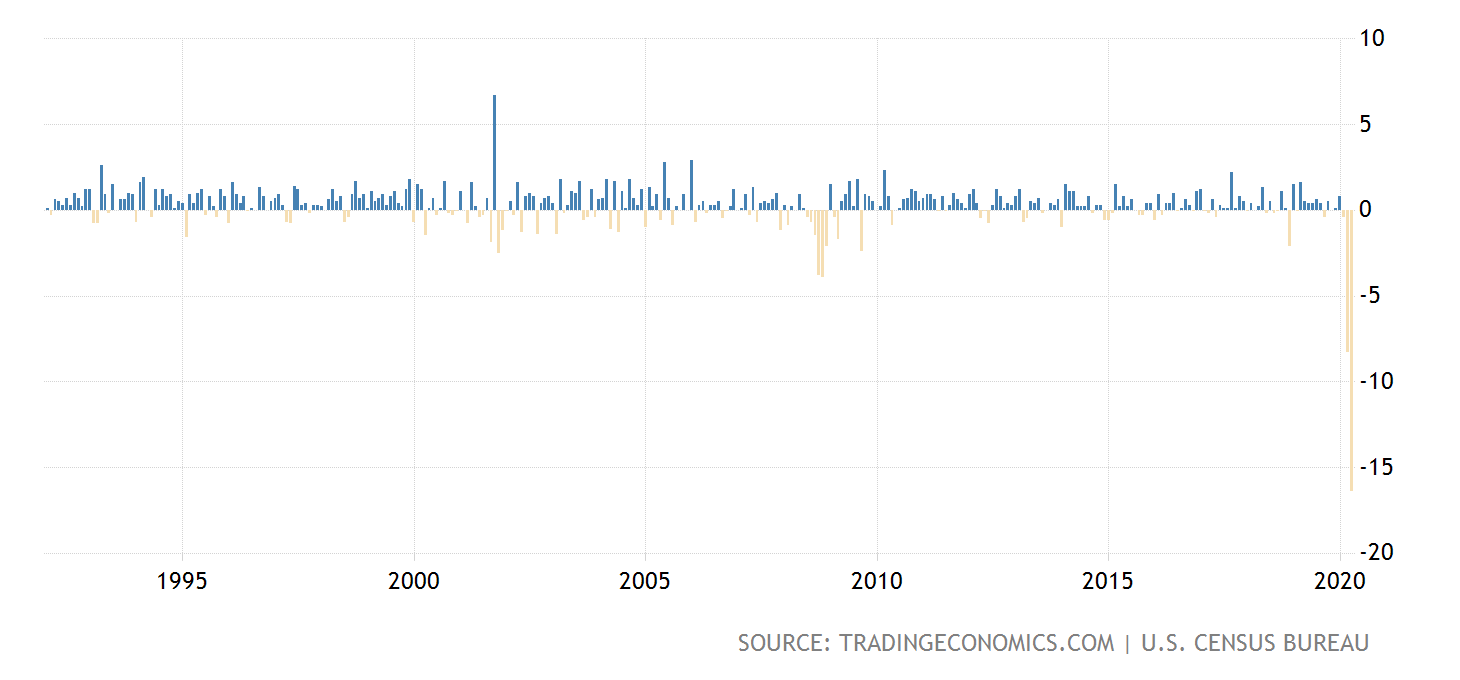

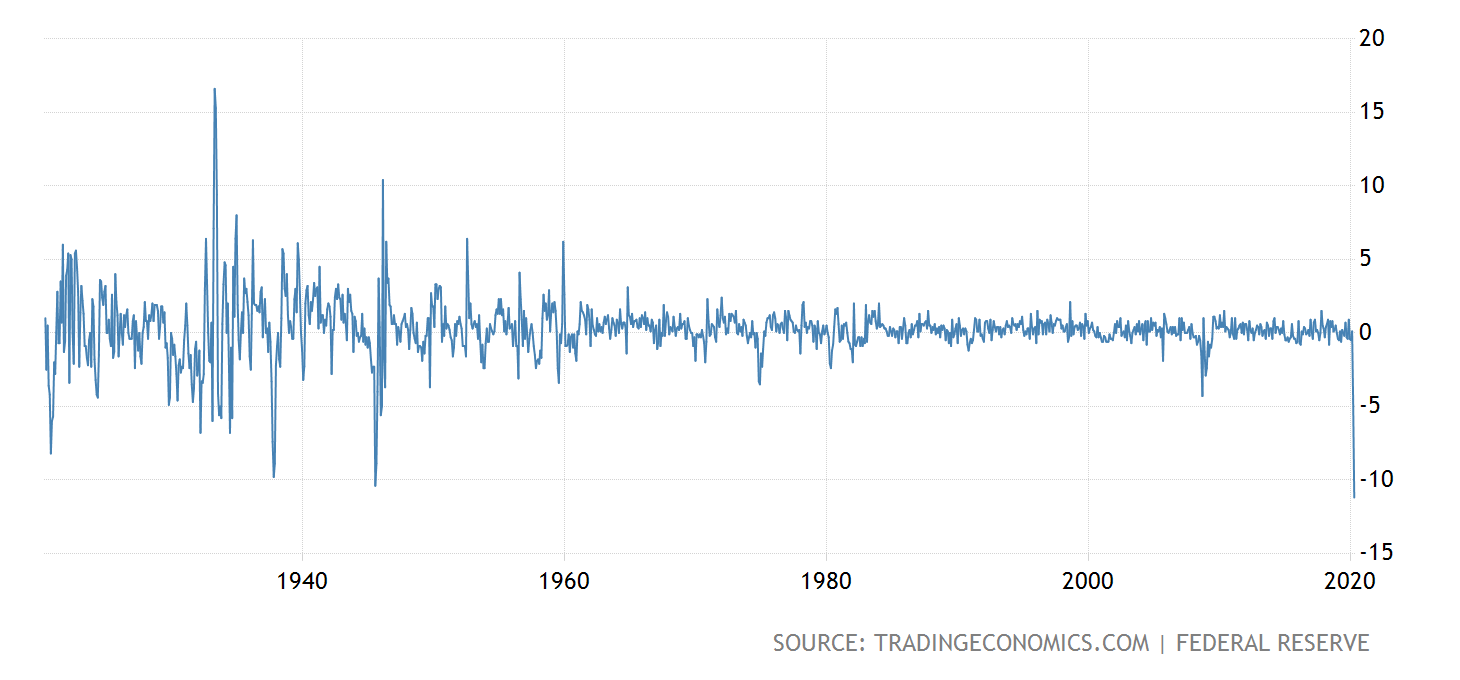

Heute ist der DAX allerdings aus Sicht der Target-Trend-Methode wieder an der Rechteckgrenze bei 11.170 Punkten bzw. der Konsolidierungslinie (rot gestrichelt) gescheitert, wie schon im Hoch der Welle 5. Und da der DAX dabei unter dem Hoch der Welle 5 blieb, fehlt aus Sicht der klassischen Charttechnik noch ein neues Trendhoch für eine klare Fortsetzung der Kurserholung. Charttechnik vs. Fundamentalanalyse Dennoch: Charttechnisch sieht es für die Aktienmärkte aufgrund der gestrigen Kursentwicklung aktuell recht bullish aus. Fundamental bleibe ich jedoch skeptisch. Laut Medienberichten haben erneute Meldungen über einen potentiellen Impfstoff gegen das Coronavirus die Anleger zu den gestrigen Aktienkäufen bewegt. Es wäre mittlerweile das 5. Mal, dass die Kurse derart auf eine solche Nachricht reagiert haben. Und es zeigt, dass an den Börsen nach wie vor das Prinzip Hoffnung herrscht. Es wird an vielen Impfstoffen geforscht Denn dass derzeit an Impfstoffen geforscht wird, sollte nicht neu sein. Der Impfstoff des Pharmakonzerns Moderna, der aktuell thematisiert wurde, soll bei einer kleinen Gruppe gesunder Freiwilliger den Körper angeregt haben, schützende Antikörper zu produzieren. Soweit, so gut. Doch selbst wenn die Studienergebnisse positiv verlaufen, wird es bis zur Marktreife und einer Massenanwendung dennoch Monate dauern. Und diverse Experten haben schon darauf hingewiesen, dass ein Impfstoff erst frühestens im Herbst 2020 verfügbar sein wird. Also was hat sich daran nun geändert? Es wird zukünftig noch diverse Meldungen über Forschungserfolge geben. Schließlich ist das auch gute Werbung für die jeweiligen Unternehmen. Mit solchen Meldungen wird also nicht gespart. Aber solange kein Impfstoff auf dem Markt ist, wird die Wirtschaft mit angezogener Handbremse bzw. in niedrigeren Gängen fahren. Und das sollte sich eigentlich in den Aktienkursen auch widerspiegeln. Doch das ist inzwischen aus meiner Sicht nicht mehr der Fall. Standardfloskel der Notenbanken Eben so wenig plausibel ist es, dass die Anleger sich derart über die jüngsten Aussagen des US-Notenbankchefs Jerome Powell gefreut haben sollten, wie es auch einige Medien zum gestrigen Kursanstieg berichteten. Powell habe demnach die Absicht bekräftigt, notfalls weitere geldpolitische Lockerungen zu beschließen, sollte dies nötig sein. Diese Aussage findet sich allerdings quasi in jedem Statement zu den letzten geldpolitischen Beschlüssen. Es ist daher nicht mehr als eine Standardfloskel und für die Börsen ebenso nichts Neues. Keine schnelle Rückkehr auf das Vor-Krisen-Niveau Vielmehr sollte man darauf achten, was Powell noch gesagt hat. Denn er schloss sich weiteren Experten an, die der Meinung sind, dass die Wirtschaft zwar in der zweiten Jahreshälfte wieder Fahrt aufnehmen, eine komplette Erholung aber möglicherweise bis zur Einführung eines Impfstoffes auf sich warten lassen wird. Und das auch nur, solange eine zweite Infektionswelle ausbleibt. Für das aktuelle laufende Quartal gab er dagegen eine dramatische Prognose ab: Das US-BIP könne um 20 % bis 30 % einbrechen und die Arbeitslosenquote auf 20 % bis 25 % ansteigen. OK, nun sind diese Prognosen auch nicht neu. Neu ist lediglich, aus wessen Mund sie kommen. Und das gilt auch für die aktuellen Erwartungen des Internationalen Währungsfonds (IWF). Danach werde es ebenfalls deutlich länger dauern, bis sich die Wirtschaft vollständig erholt. Die eingehenden Daten seien schlechter als erwartet, sagte IWF-Direktorin Kristalina Georgieva gestern. Und: „Natürlich bedeutet das, dass wir sehr viel länger für eine vollständige Erholung von dieser Krise benötigen werden." Ganz ähnlich klingt EZB-Chefvolkswirt Philip Lane: „Aus heutiger Sicht sieht es auf jeden Fall unwahrscheinlich aus, dass die Wirtschaftstätigkeit vor 2021, wenn nicht sogar später, zu ihrem Vorkrisenniveau zurückkehren wird", sagte Lane einer spanischen Zeitung. Ich erinnere dazu an ähnlich lautende Prognosen unter anderem aus der Börse-Intern vom 5. Mai. Am Markt herrscht das Prinzip Hoffnung Der Aktienmarkt scheint sich also mit den aktuellen Kursentwicklungen gegen die Meinung der renommiertesten Experten und die mehrheitlichen Prognosen zu stellen. Und daher muss man sich die Frage stellen, ob hier nicht aktuell schon wieder eine Übertreibung läuft und das Prinzip Hoffnung etwas überstrapaziert wird – mal wieder. Doch die Gelder der Regierungen und Notenbanken werden es schon richten, so offenbar die Meinung eines Großteils der Anleger. Da kommt natürlich auch die Meldung gelegen, dass Deutschland und Frankreich nach Angaben von Bundeskanzlerin Angela Merkel einen EU-Wiederaufbaufonds mit einem Volumen von 500 Milliarden Euro anstreben. Weitere Negativrekorde bei den Wirtschaftsdaten Die jüngsten Wirtschaftsdaten sprechen derweil weiterhin eine eindeutige Sprache. Und mit ihr erzählen sie eine Geschichte von Negativrekorden. So nahmen die US-Einzelhändler im April 16,4 % weniger ein als im März, wie das Handelsministerium am Freitag mitteilte. Einen größeren Rückgang hat es seit Beginn der Statistik 1992 noch nicht gegeben.

Von Reuters befragte Ökonomen hatten mit einem Minus von 12 % gerechnet, nachdem es im März bereits einen Einbruch von 8,3 % gegeben hatte, der für das gesamte 1. Quartal ein Minus 7,6 % bedeutete, was der stärkste Rückgang seit 1980 ist. Nicht viel besser sieht es in der US-amerikanischen Industrie aus. Die Betriebe stellten im April 13,7 % weniger her als im Vormonat. Die gesamte Produktion, zu der auch Versorger und Bergbau beitragen, schrumpfte mit 11,2 % so stark wie noch nie in der seit 101 Jahren veröffentlichten Statistik.

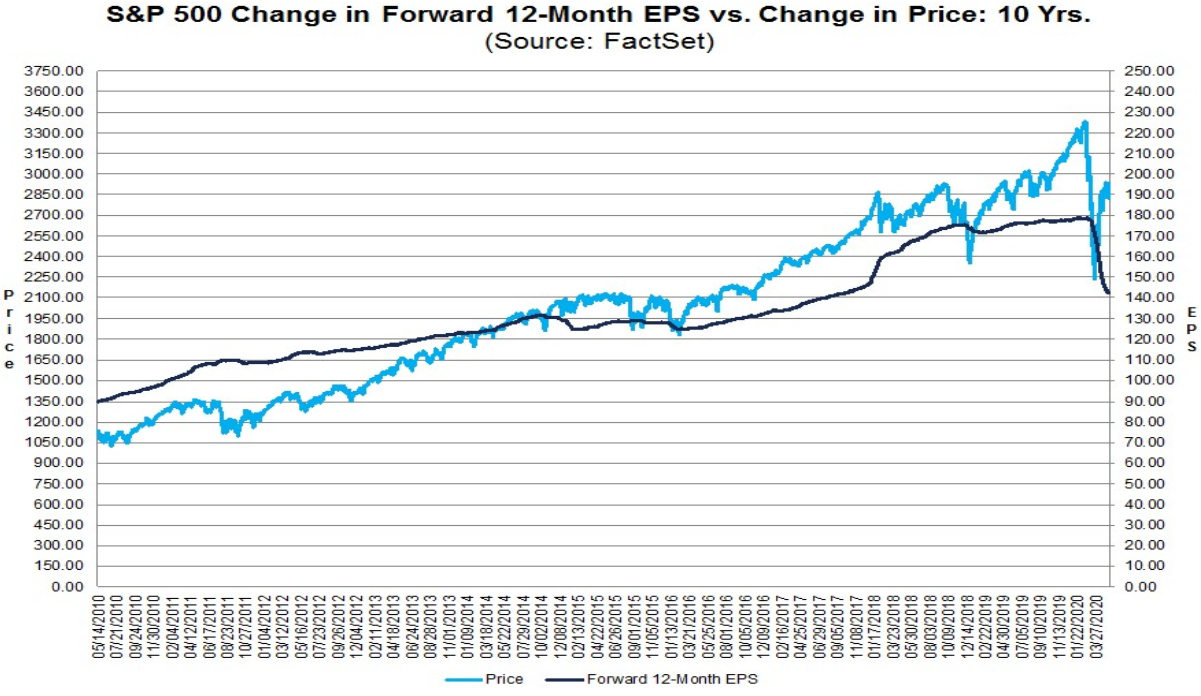

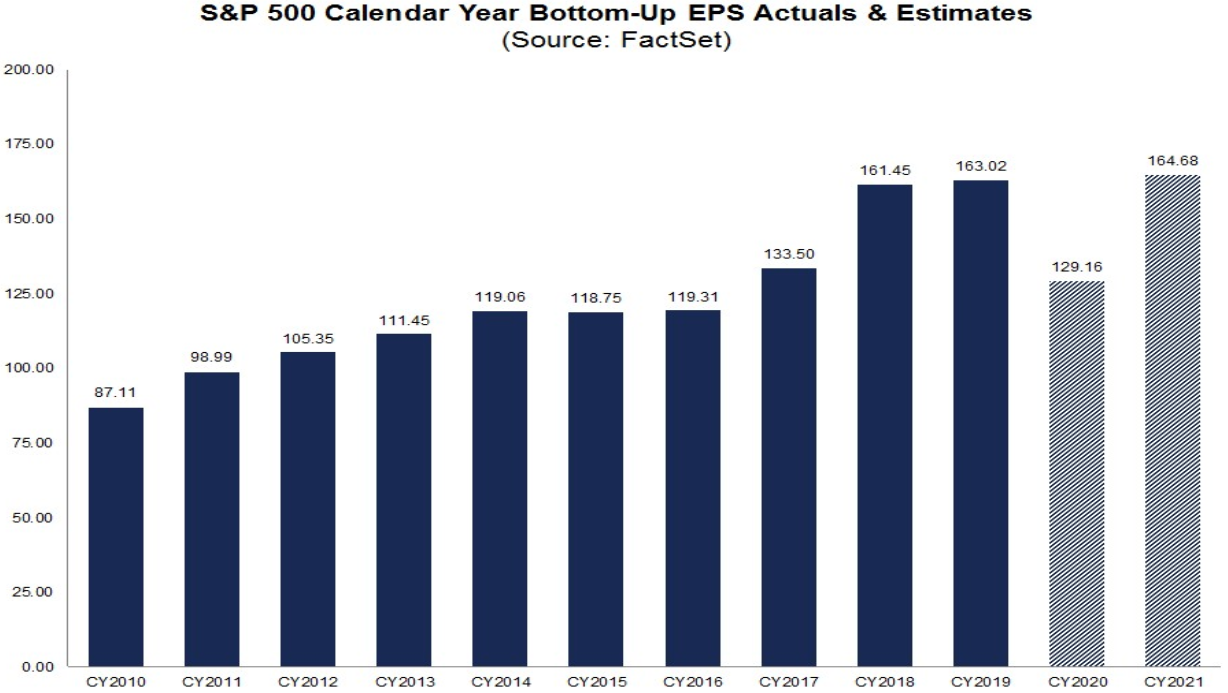

Bilanzsaison zum Ende hin noch einmal schwächer Derweil haben inzwischen 90 % der Unternehmen aus dem S&P 500 ihre Bilanzen für das 1. Quartal 2020 vorgelegt. Von diesen Unternehmen konnten 65 % die durchschnittlichen Gewinnerwartungen schlagen, was unter dem 5-Jahres-Durchschnitt von 73% liegt. Und die Schätzungen wurden nur um 2,1 % übertroffen, was ebenfalls unter dem 5-Jahres-Durchschnitt von hier 4,9 % liegt. Der Gewinnrückgang liegt aktuell bei -13,8 %. Das ist sogar noch etwas schlechter als die -13,7 %, über die ich am 5. Mai berichtete, als 50 % der Unternehmen ihre Zahlen vorgelegt hatten. Doch der Markt hat diese negativen Gewinnüberraschungen unterdurchschnittlich bestraft. Die Aktienkurse der Unternehmen sind weniger gesunken bzw. stärker gestiegen als sonst. USA vs. China Die Anleger haben sich auch nicht daran gestört, dass der chinesische Netzwerkausrüster und Smartphone-Hersteller Huawei weiterhin von der Belieferung mit US-Chips abgeschnitten wird. Und nachdem die der chinesischen Regierungspartei nahestehende Zeitung „The Global Times“ berichtete, dass China im Gegenzug US-Unternehmen auf eine Liste von als unzuverlässig eingestuften Organisationen setzen wolle – unter anderem müssten demnach Apple, Cisco, Qualcomm und Boeing mit Einschränkungen rechnen – stellte US-Präsident Donald Trump in einem am Donnerstag ausgestrahlten Interview mit dem Sender Fox sogar einen Abbruch der Beziehungen mit Peking in den Raum. Hatte Trump in der Vergangenheit noch wiederholt gesagt, er habe eine gute Beziehung zu Chinas Präsident Xi Jinping, so hieß es nun vom US-Präsidenten: „Derzeit habe ich keine Lust, mit ihm zu sprechen. Ich möchte nicht mit ihm sprechen.“ Gegenwart vs. Hoffnung auf die Zukunft Sie sehen also, ich kann hier wieder einmal eine negative Nachricht an die nächste reihen. Dem gegenüber stehen lediglich die Hoffnungen auf einen Impfstoff sowie eine schneller als erwartete Erholung der Konjunktur, die aber beide wohl unberechtigt sind. Denn ein Impfstoff wird es frühestens im Herbst geben und die Kurserholung wird sich mindestens noch bis ins Jahr 2021 hinziehen. Kursentwicklung vs. Gewinnentwicklung Und dennoch sind die Aktienmärkte aktuell höher bewertet als am Allzeithoch. Und die Schere zwischen Gewinnentwicklung (siehe dunkle Linie im folgenden Chart) und Kursentwicklung (helle Linie) ist auch weiter geöffnet als am Allzeithoch.

Und das wird auch nicht besser, wenn man ein Stück weiter in die Zukunft blickt. Am 5. Mai hatte ich „nur“ bis ins 4. Quartal 2020 geschaut. Ich kann Ihnen verraten, dass sich die Aussichten bis dahin, was die Gewinnerwartungen zum S&P 500 angeht, inzwischen noch weiter eingetrübt haben: 2. Quartal 2020: -36,7 % am 5. Mai, -41,9 % aktuell

3. Quartal 2020: -20,1 % am 5. Mai, -23,8 % aktuell

4. Quartal 2020: -9,4 % am 5. Mai, -11,6 % aktuell

Gesamtjahr 2020: -18 % am 5. Mai, -19,7 % aktuell Immerhin, für das Gesamtjahr 2021 wird ein Gewinnwachstum um +27,3 % erwartet. Allerdings darf man sich davon nicht täuschen lassen. Denn selbst wenn es so kommt, werden die Gewinne in 2021 nur minimal höher liegen als 2019, da mit dem starken Gewinnanstieg die Gewinnrückgänge des laufenden Jahres zu einem Großteil lediglich aufgeholt werden.

Ob ein Gewinnanstieg von rund 1 % binnen zwei Jahren ein Kurs-Gewinn-Verhältnis von mehr als 20 rechtfertigen kann? Zumal in den Prognosen für 2021 ja bereits die „schnelle“ Konjunkturerholung eingepreist ist. Fazit Fundamentale Entwicklung und Charttechnik passen derzeit nur bedingt zusammen. Die Börse nimmt grundsätzlich die Zukunft vorweg. Aktuell setzt sie darauf, dass sich die Konjunktur sehr schnell erholt und die Gewinne der Unternehmen schon bald wieder sprudeln. Doch die Börse zeichnet damit einen anderen Weg, als es Experten und Institutionen derzeit tun. Rein charttechnisch kann man nach dem gestrigen Kursanstieg von weiter steigenden Aktienkursen ausgehen, sofern es bald zu Anschlusskäufen kommt und die letzten Hochs überwunden werden. Aus fundamentaler Sicht muss man dabei aber sehr vorsichtig bleiben.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|