Langfristig bullish, kurzfristig skeptisch

Langfristig bullish, kurzfristig skeptisch

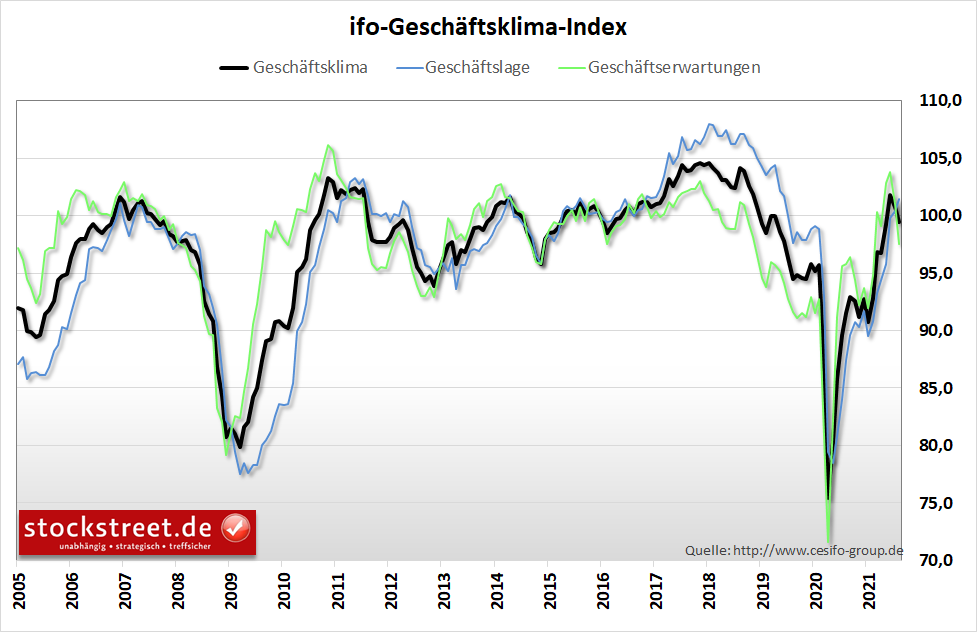

von Sven WeisenhausWas gestern bereits die Einkaufsmanagerdaten erkennen ließen, wurde heute durch den ifo-Geschäftsklimaindex erneut bestätigt: Die Stimmung in der deutschen Wirtschaft hat sich weiter eingetrübt. Der Index ist im August auf 99,4 Punkte gefallen, nach 100,7 Punkten im Juli.

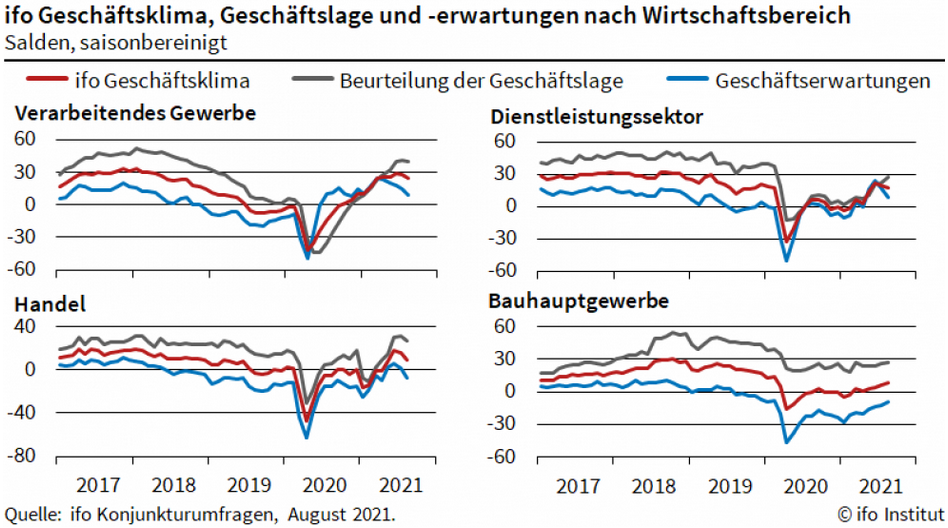

Nun ist dies noch kein Beinbruch. Denn der Index steht, wie die Daten der Einkaufsmanager, noch auf einem relativ hohen Niveau. Allerdings hatten Experten nur einen Rückgang auf 100,4 Zähler erwartet. Und was noch viel wichtiger ist: Zwar haben die befragten (rund 9.000) Unternehmen ihre Lage erneut besser eingeschätzt – der entsprechende Index stieg von 100,4 auf 101,4 Punkte und erreichte damit den höchsten Stand seit Sommer 2019 – doch haben sich die Zukunftsaussichten erneut eingetrübt – der Index der Geschäftserwartungen fiel von 101,0 auf 97,5. Zukunftsaussichten trüben sich immer mehr ein Schon vor einem Monat hatte ich zu der damals gleichen Entwicklung geschrieben, dass die Börsen die Zukunft handeln. Und „wenn die Lage rosig ist und die Kurse schon stark gestiegen sind, sich die Zukunftsaussichten aber eintrüben, dann ist dies meist kein guter Zeitpunkt um in Aktien neu einzusteigen“ (siehe „Zukunftsaussichten trüben sich immer mehr ein!“). Allerdings hatte ich auch darauf hingewiesen, dass es gemeinhin erst als problematisch gilt, „wenn die ifo-Daten drei Monate in Folge sinken“. Mit den aktuellen Daten haben wir beim Geschäftsklima und den Geschäftserwartungen nun den zweiten Rückgang in Folge. Es ist also noch nicht Hopfen und Malz verloren. Aber damit erklärt sich, warum der DAX den US-Märkten nicht (nachhaltig) auf neue Rekordhöhen folgen kann. Es gibt eben fundamental derzeit immer weniger Gründe für noch höhere Indexstände. Laut dem ifo-Institut sorgen sich das Gastgewerbe und der Bereich Tourismus vor den aktuell wieder (weltweit) recht stark steigenden Corona-Zahlen. Der entsprechende Erwartungsindikator fiel auf den niedrigsten Stand seit November 2020. Und dem verarbeitenden Gewerbe machen Lieferengpässe bei Vorprodukten zu schaffen. Hier und im Handel fielen sogar die Einschätzungen zur aktuellen Lage etwas weniger gut aus.

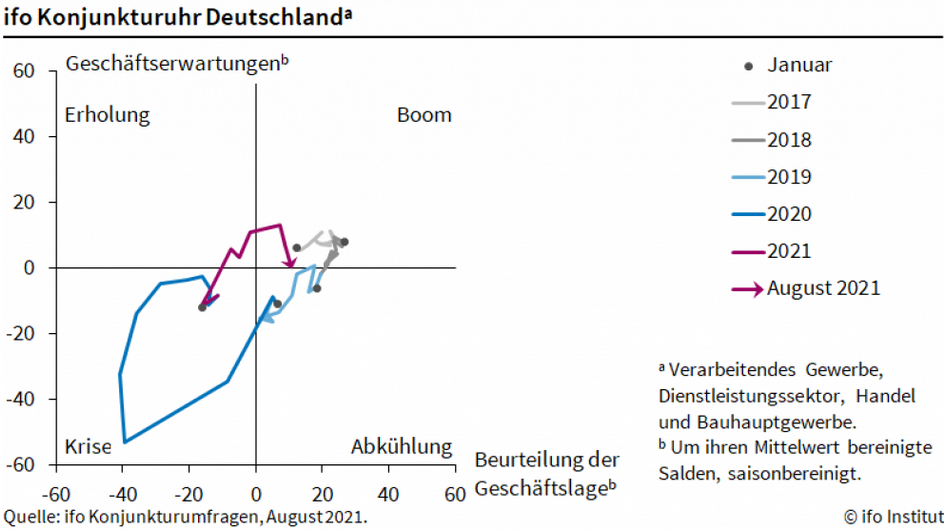

Der Zeiger der ifo-Uhr machte daher eine deutliche Bewegung in Richtung des Abschwung-Quadranten. Und er hat dabei die Grenze zwischen dem Boom-Bereich und dem Abschwung-Bereich sogar geringfügig überschritten.

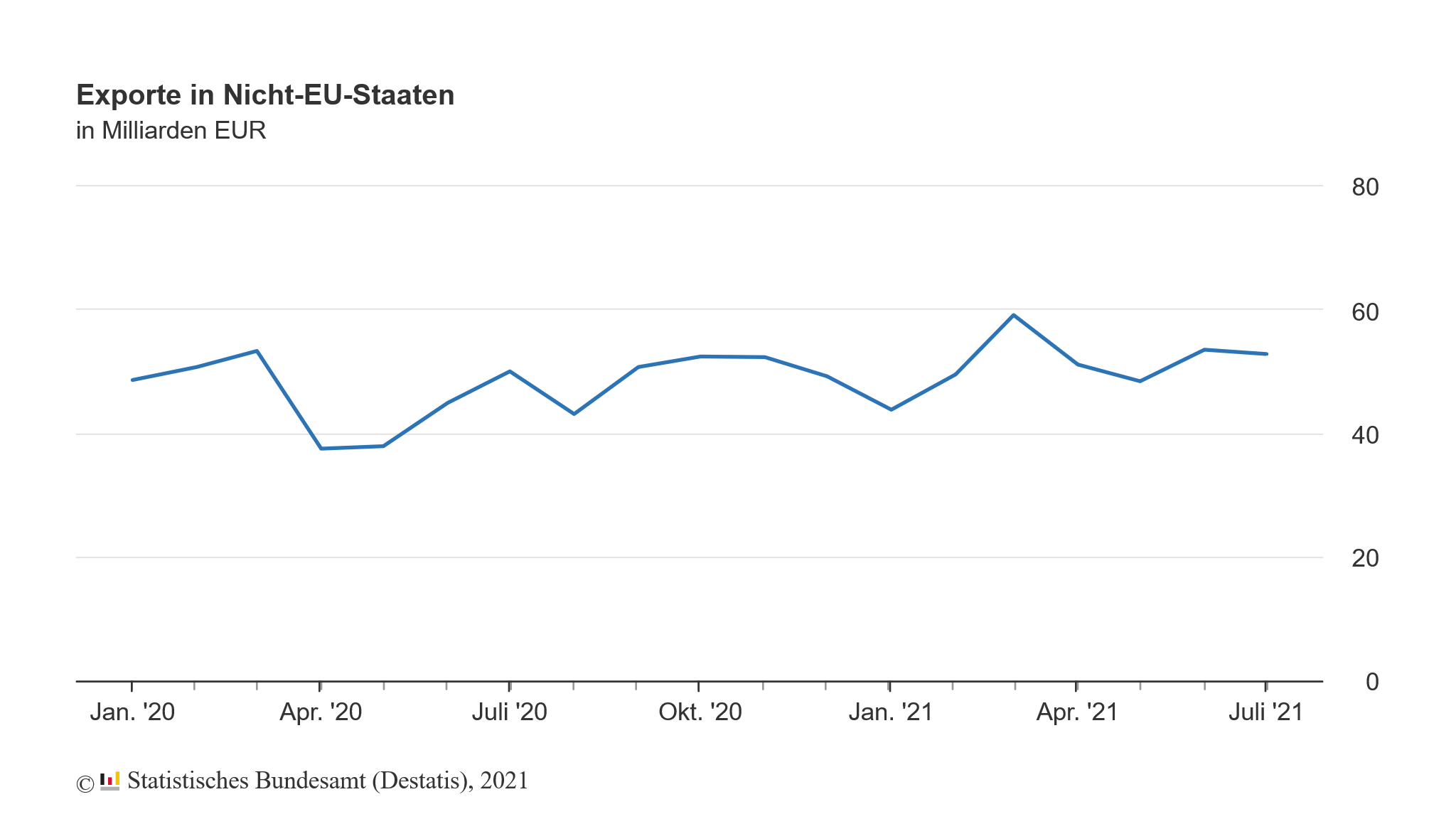

Die ifo-Konjunkturampel sprang daher von Grün auf Gelb. Deutsche Exporte gesunken Hinzu kam heute vom Statistischen Bundesamt die Nachricht, dass nach vorläufigen Daten die deutschen Exporte in die Staaten außerhalb der Europäischen Union im Juli zum Vorjahresmonat zwar um 5,8 % auf 52,8 Milliarden Euro wuchsen, aber gegenüber dem Vormonat Juni um 2,7 % fielen.

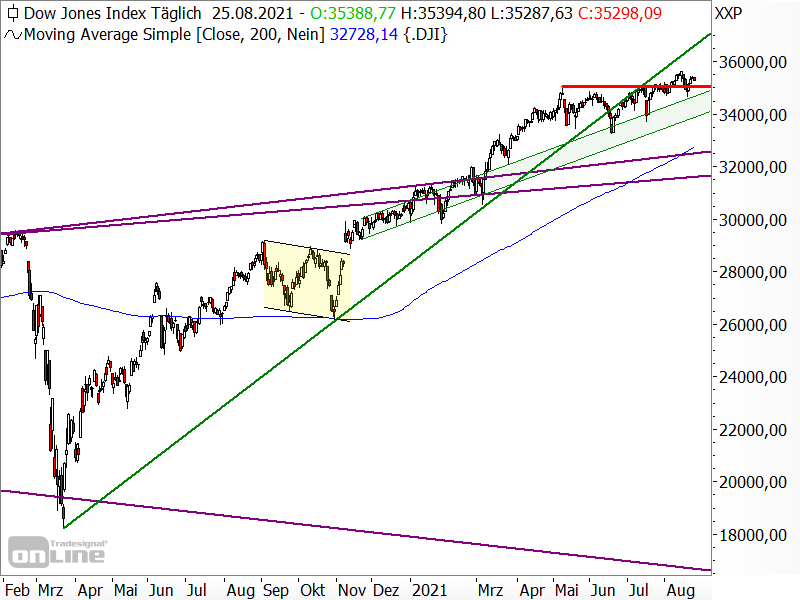

Ein Grund dafür ist, dass das China-Geschäft geschrumpft ist. Die Ausfuhren in die zweitgrößte Volkswirtschaft der Welt, die zugleich auch der zweitgrößte Abnehmer von Waren „Made in Germany“ ist, sanken im Vergleich zum Vorjahresmonat um 3,9 % auf 8,4 Milliarden Euro. Das war der erste Rückgang seit August 2020 und zugleich das größte Minus seit Mai 2020. Damals litt die Volksrepublik noch unter der erste Corona-Welle und die deutschen Ausfuhren dorthin waren um gut 12 % eingebrochen. China schwächelt Inzwischen wurden in China zur Eindämmung des Virus die sozialen Beschränkungen wieder verschärft, was die Wirtschaft natürlich belastet. Die Industrieproduktion stieg zum Beispiel im Juli im Jahresvergleich „nur noch“ um 6,4 %, während von Reuters befragte Analysten mit +7,8 % gerechnet hatten und es im Juni noch +8,3 % waren. Auch der Konsum blieb mit einem Anstieg der Einzelhandelsumsätze im Juli um 8,5 % gegenüber dem Vorjahr hinter den Erwartungen zurück. Von Reuters befragte Analysten hatten mit einem Anstieg um 11,5 % gerechnet, nach +12,1 % im Juni. Passend dazu war gestern in der Börse-Intern zu lesen, dass in den USA die Auftragseingänge im Export erstmals seit Februar zurückgingen. Auch hieran hat wohl Chinas gedämpfter Importhunger einen Anteil. Kein Ende des Bullenmarktes, aber eine ordentliche Korrektur Sie haben nun am Montag von Torsten Ewert einen bullishen Text (siehe „Keine Angst vor hohen Kursen!“) und gestern und heute von mir bearishe Analysen erhalten. Ich möchte daher auf einen wichtigen Unterschied hinweisen: Torsten Ewert argumentiert langfristig, ich betrachte dagegen die kurzfristigen Risiken. Und dabei möchte ich relativieren bzw. klarstellen: Konjunkturdaten wie der ifo-Geschäftsklimaindex oder die Umfrageergebnisse unter Einkaufsmanagern befinden sich weiterhin auf einem relativ hohen Niveau. Sie deuten damit an, dass Deutschland ein starkes drittes Quartal 2021 gelingt, bei dem das Expansionstempo von 1,6 % aus dem zweiten Quartal 2021 wohl sogar übertroffen wird. Die konjunkturelle Erholung ist also bislang noch weitestgehend intakt. Aber der Ausblick darüber hinaus scheint derzeit getrübt. Das kann sich in einem Monat oder zwei schon wieder ändern, doch es deutet aktuell wenig darauf hin, dass es so kommen wird, weil die Lieferprobleme durch Materialknappheit wohl noch bis ins kommende Jahr andauern werden (siehe auch „Müssen Analysten ihre Gewinnerwartungen nach unten schrauben?“). Und weil wir uns zudem mit dem August und dem September in der saisonal schwachen Phase befinden und eine Korrektur auch aus charttechnischen Gründen längst überfällig ist, rate ich natürlich nicht erst seit heute dazu, auch mal an Gewinnmitnahmen zu denken. Seit April oder Mai nicht viel verpasst Am 12. August hatte ich dazu geschrieben, dass sich Stopps zu vorhandenen Long-Positionen im DAX und Dow Jones hervorragend unterhalb der gebrochenen Widerstandslinien anbieten. Am 19. August war dann zu lesen, dass sich die Bullenfallen im DAX und Dow Jones bestätigt haben und die Indizes deutlich unter ihre Ausbruchsniveaus zurückgefallen waren. Seitdem konnten sich die Indizes wieder nach oben arbeiten. Aber sowohl im Dow Jones als auch im DAX kam es bislang nicht zu neuen Hochs. Stattdessen notiert der Dow Jones aktuell nur rund 1 % über seinem Hoch vom 10. Mai (siehe rote Linie im folgenden Chart).

Und der DAX hat seit seinem markanten Hoch vom 19. April (siehe dicke rote Linie im folgenden Chart) im Maximum 3,4 % draufsatteln können. Aktuell notiert er etwa 2,4 % über dem damaligen Stand.

Viel verpasst hat man also nicht, wenn man meinen seit einigen Wochen bzw. gar Monaten mahnenden Worten gefolgt ist und vermehrt Gewinne mitgenommen hat. Kursgewinne von 1 % oder maximal 3,4 % in mehr als einem Vierteljahr stehen aus meiner Sicht in keinem guten Verhältnis zu dem hohen Risiko einer längst überfälligen Korrektur von 10 % und mehr. Der Kauf bestimmter Aktien kann noch Sinn machen Wer aktuell dennoch Geld investieren möchte, kann durch Stock-Picking mit besonders kaufenswerten Aktien von den immer noch intakten Aufwärtstrends profitieren. In den Stockstreet-Börsenbriefen wurden in den vergangenen Tagen und Wochen immer wieder Käufe getätigt und anschließend Gewinne mitgenommen. Darüber habe ich hier in der Börse-Intern am Ende der Ausgaben auch immer wieder berichtet. Und das gilt auch für das von mir verantwortete Depot des „Börse-Intern Premium“. Nachfolgend zeige ich Ihnen einmal alle Trades, die ich seit dem Hoch des DAX vom 19. April beendet habe:

Sie sehen also, noch am Donnerstag vergangener Woche konnte mit den Aktien von E.ON für die Leser ein Gewinn von rund 10 % realisiert werden – nach nur 6 Wochen. Wie Torsten Ewert am Montag schrieb, lehne ich den Kauf von Aktien nicht kategorisch ab. Aber das Depot ist aktuell durch die Gewinnmitnahmen ausgedünnt und sehr defensiv ausgerichtet. Es würde durch Short-Positionen inzwischen sogar überwiegend von fallenden Aktienmärkten profitieren. Ich setze also derzeit verstärkt auf eine saisonale Schwäche. Wenn Sie sich aktuell mit neuen Long-Positionen breit im Markt positionieren, kann diese dazu führen, dass Sie erst einmal einen größeren Umweg über die Verlustzone machen müssen, bevor Sie womöglich am Ende mit Gewinnen ins Ziel kommen. Torsten Ewert hat am Montag geschrieben, dass „es jeweils nur kurzfristige und meist harmlose Geplänkel“ an Rekordhochs gab, „so dass Anleger, die nach diesen Allzeithochs eingestiegen sind, schon nach wenigen Monaten im Plus lagen“. Wenn Sie also langfristig investieren und Korrekturen von mehr als 5 %, vielleicht auch 10 % oder gar 20 % aussitzen können, dann ist auch jetzt noch ein guter Zeitpunkt dafür. Wenn Sie aber das kurz- und mittelfristige (gemeint sind hier einige Tage bis Wochen) Auf und Ab der Kurse aktiv begleiten und traden möchten, dann ist jetzt aus meiner Sicht für größere Neu-Investments am Aktienmarkt womöglich der falsche Zeitpunkt. Denn wir haben es einerseits immer noch mit einer massiven Geldschwemme der Notenbanken und einem Markt- und Stimmungsumfeld mit „buy the dip“-Mentalität zu tun, womit eine größere Korrektur nahezu unmöglich scheint. Andererseits haben wir es mit sich abschwächenden Konjunkturdaten und einem stark überbewerteten US-Markt zu tun, weshalb eine Korrektur immer wahrscheinlicher wird. Es bleibt also spannend und fraglich, wann diese größere Korrektur kommt. Ich denke aber unverändert, dass die Aktienmärkte noch unter der saisonal schwachen Zeit bis Ende September leiden werden.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Börse ist ein sehr schwieriges Geschäft. Und wenn Sie dabei Unterstützung benötigen, die über die Analysen der Börse-Intern hinausgeht, dann schauen Sie sich doch die Stockstreet-Börsenbriefe einmal an. Hier werden Sie erfahren, welche Aktien auch jetzt noch kaufenswert sind. Lassen Sie sich die Gewinne damit nicht entgehen! Und das Beste ist: Sie können die Briefe kostenlos testen. Melden Sie sich also JETZT HIER an!

|