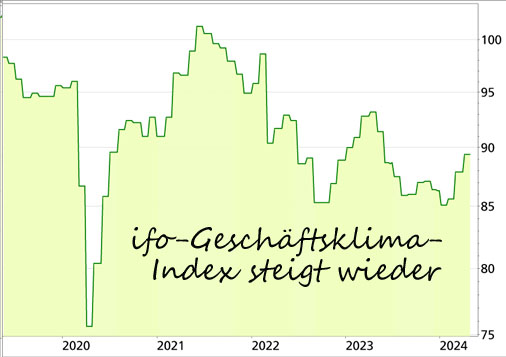

Warum MDAX und SDAX den DAX wieder outperformen können! Liebe Leserin, lieber Leser, die deutsche Wirtschaft hat mit strukturellen Problemen zu kämpfen, das muss ich hier nicht im Einzelnen erläutern. Jahrelang vernachlässigte Investitionen in die Infrastruktur, hohe Energiekosten, zu viel Bürokratie, um nur einige zu nennen. Doch bei aller Kritik, die gerade in Deutschland die Medienberichte dominiert, es gibt auch viele Stärken. Dazu zählen z.B. eine Wirtschaftsstruktur mit einem immer noch starken Mittelstand und gut ausgebildete Arbeitskräfte. Gerne werden aber solche langfristigen strukturellen Hemmnisse mit konjunkturell bedingten Schwankungen in einen Topf geworfen. Dass die deutsche Wirtschaft 2023 um 0,3 Prozent schrumpfte und in diesem Jahr allenfalls ein Mini-Wachstum von um die 0,3 Prozent drin ist, hat nicht nur mit den langfristigen Strukturproblemen zu tun, sondern auch mit einer schwachen Auslandsnachfrage. Speziell China wirkt derzeit nicht mehr als Wachstumstreiber für deutsche Exporte. Deutsche Konjunktur mit Lebenszeichen Konjunkturzyklen sind aber wie der Name schon sagt Zyklen, d.h. es geht auch wieder aufwärts. Schon in den letzten Monaten überraschten viele Wirtschaftszahlen positiv, das gilt auch für vorauslaufende Indikatoren wie den Index der ZEW-Konjunkturerwartungen oder den ifo-Geschäftsklimaindex, der seit Januar wieder zulegte.

Der Grund dafür: Die Underperformance der deutschen Wirtschaft im Jahr 2023 lag auch an der im Vergleich zu vielen anderen Ländern großen Bedeutung der Industrie hierzulande. Ähnliches gilt auch für Schweden, dessen BIP 2023 ebenfalls stagnierte. In diesem Jahr dürfte sich aber die globale Industriekonjunktur wieder beleben, Anzeichen dafür gibt es bereits, vor allem aus Asien. Aber auch das solide Wachstum in anderen europäischen Ländern ist gut für die deutsche Exportindustrie. Davon wird die deutsche Wirtschaft trotz aller Strukturprobleme profitieren. Der DAX scheint das ja widerzuspiegeln, denn vor der jüngsten Korrektur ist der Index auf ein neues Allzeithoch gestiegen – und hat auch in den letzten Tagen wieder zugelegt. Aber ist der DAX überhaupt der richtige Index, um von einer möglichen Belebung der Konjunktur in Deutschland zu profitieren? Wäre der MDAX mit den mittelgroßen deutschen Unternehmen dafür nicht besser geeignet? Und was ist mit dem SDAX als Index der kleineren börsennotierten Unternehmen? Von 2010 bis 2021 war das in einer beeindruckenden Art und Weise jedenfalls der Fall, sowohl der MDAX als auch der SDAX entwickelten sich deutlich besser als der DAX. Die Performance der beiden Nebenwerteindizes war doppelt so stark wie die des DAX:

Anschließend war der Kurseinbruch aber deutlich stärker, seit 2021 gab es eine deutliche Underperformance. Von einem Allzeithoch wie der DAX sind MDAX und SDAX weit entfernt. Dafür gibt es zwei wichtige Gründe: 1. Die in MDAX und SDAX notierten Unternehmen sind stärker von der Inlandsnachfrage abhängig, und die war in den letzten Jahren besonders schwach. DAX-Unternehmen erzielen einen größeren Teil ihrer Umsätze im Ausland, nämlich 17 Prozent im Vergleich zu 33 Prozent bei den MDAX-Unternehmen, das machte die Geschäftsentwicklung der Großkonzerne stabiler. Während die DAX-Unternehmen im Schnitt ihre Gewinne seit 2022 steigern konnten, stagnierten die Gewinne der MDAX-Unternehmen in diesem Zeitraum. Beim SDAX sieht es ähnlich aus. 2. Unter den MDAX- und den SDAX-Unternehmen finden sich mehr Wachstumsunternehmen, die stärker auf Fremdfinanzierung angewiesen sind. Insgesamt reagieren die Aktien kleiner und mittlerer Unternehmen generell stärker auf Zinsänderungen als die Aktien großer Unternehmen. Auch in den USA und anderen Ländern blieben die Aktienkurse der Nebenwerte hinter denen großer Unternehmen zurück. Indexumstellung nicht entscheidend Man könnte auch auf die Idee kommen, dass die Indexumstellung durch die Deutsche Börse Im Jahr 2021 zur Underperformance speziell des MDAX beigetragen hat. Immerhin wurden damals die zehn größten Aktien aus dem MDAX genommen und in den auf 40 Werte aufgestockten DAX integriert. Berechnungen der DekaBank zeigen aber, dass der Beitrag der Aufsteiger zur DAX-Performance seitdem sogar negativ war, was nicht zuletzt an Zalando und HelloFresh lag. Für den MDAX könnte sich aber der Verlust an Marktkapitalisierung negativ auf das Interesse institutioneller Anleger ausgewirkt haben. Doch dieses Interesse könnte wieder zunehmen, wenn sich eine neue Phase der Outperformance des MDAX gegenüber dem DAX abzeichnet. Die Aussichten dafür stehen gar nicht so schlecht. Die deutsche Wirtschaft scheint wie bereits erläutert zumindest in konjunktureller Hinsicht ihre Talsohle durchschritten zu haben. Von mehr Dynamik bei der Binnenkonjunktur würde der MDAX stärker profitieren als der DAX. Dazu kommt, dass mit der bevorstehenden Zinswende der EZB die Belastung durch das hohe Zinsniveau abnimmt. Letztlich spielen auch die Bewertungen eine Rolle. Während das KGV der DAX-Unternehmen in den letzten 12 Monaten gestiegen ist, ist das KGV der MDAX-Unternehmen gesunken und liegt mit 15,4 unter dem langjährigen Durchschnitt. Das gilt auch für das Kurs-Buchwert-Verhältnis, eine Substanz-Kennzahl, die die Bilanzaktiva als Basis nimmt und nicht den volatilen Gewinn. Bessere Streuung im MDAX Für den MDAX spricht auch die deutlich gleichmäßigere Verteilung der Marktkapitalisierung. Während im DAX 43 Prozent der Marktkapitalisierung auf die fünf größten Werte entfallen, sind es im MDAX nur 22 Prozent, darunter Fresenius Medical Care (5,3%), Lufthansa (4,8%), GEA Group (4,2%), LEG Immobilien (4,0%) und Scout24 (3,7%). Weniger Klumpenbildung dürfte sich in einer geringeren Volatilität niederschlagen. Der MDAX kann von einer Erholung der deutschen Konjunktur mehr profitieren als der DAX, es gibt Nachholpotenzial. Das fällt allerdings bescheiden aus, solange die Strukturprobleme nicht mit ernsthaften und wirksamen Reformen angegangen werden. Ich muss hier nicht im Einzelnen erläutern, was dafür nötig ist, mit Planbarkeit wäre schon viel gewonnen. Bei aller Schwarzmalerei und begründeten Skepsis: Möglich ist das. Es gibt fünf ETFs auf den MDAX. Der größte stammt einmal mehr von iShares, die geringste Kostenquote weisen aber der von Invesco (WKN: A2N7NF) und der von Amundi (WKN: LYX0R1) auf. Der SDAX dürfte von einem größeren Interesse institutioneller Anleger allerdings weniger profitieren, auch wenn sich der Index in den letzten Monaten besser entwickelte als der MDAX. Das liegt an der geringeren Marktkapitalisierung der im Index enthaltenen Unternehmen. Es gibt auch nur einen ETF, mit dem Privatanleger auf diesen Index setzen können, und zwar der ausschüttende Amundi SDAX ETF Dist (WKN: ETF195). Die Kostenquote ist mit 0,70 Prozent p.a. relativ hoch und das Anlagevermögen mit 142 Mio. Euro ziemlich gering.

Mein Fazit

Die deutschen Unternehmen haben in den vergangenen Jahrzehnten ihre Anpassungsfähigkeit und ihre Innovationskraft bewiesen. Das kann wieder der Fall sein. Es braucht jetzt nur die richtigen Weichenstellungen. Sollten sich diese abzeichnen, dann wären der MDAX und auch der SDAX die besseren Indizes, um davon zu profitieren als der DAX.

Mein Tipp NEU: Folge mir auf LinkedIn! Mehrmals wöchentlich melde ich mich mit spannenden Themen auf LinkedIn. Mehrere tausend folgen mir bereits – vernetze auch Du Dich mit mir – ich freue mich auf Dich.

►► Hier findest Du mich auf LinkedIn...

Herzliche Grüße und bis kommende Woche

Dein Lars

|