|

Welche Rolle die Restlaufzeit der Anleihen in den Anleihe-ETFs spielt...

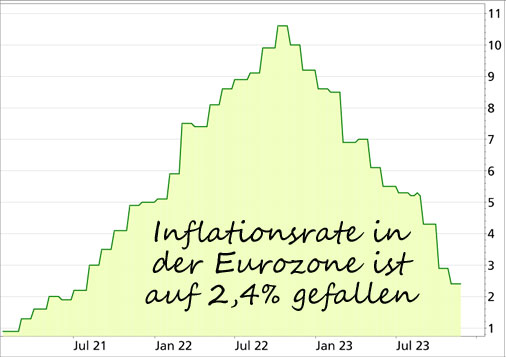

Die Aussicht auf sinkende Leitzinsen in den USA und der Eurozone hat Aktienindizes wie den DAX und den S&P 500 im Dezember nach oben getrieben. Ob sich dieser Schwung fortsetzt, wird sich in den ersten Handelstagen des Jahres zeigen. Nicht zuletzt wird das auch von den nächsten Zahlen zur Entwicklung von Wirtschaft und Inflation abhängen. Für Spannung sorgen u.a. die vorläufigen Inflationsdaten in der Eurozone für Dezember, die am Freitag veröffentlicht werden. Es wird nicht mit einem weiteren Rückgang der Inflationsrate gerechnet, zumal der Basiseffekt nachlässt. Sprich: Der Rückgang der Energiepreise nach dem Schub vor einem Jahr ist in den Zahlen inzwischen enthalten. Im Gegenteil: Die Inflationsrate dürfte den Prognosen zufolge sogar von 2,4 Prozent (siehe Grafik) auf 3,0 Prozent steigen.

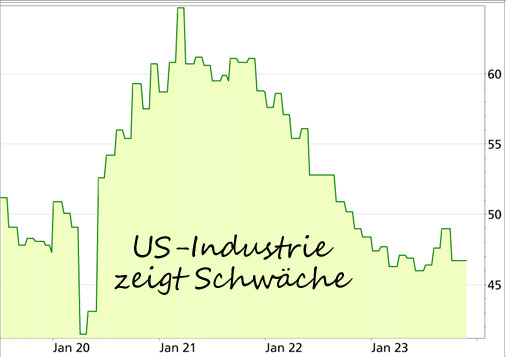

Das zeigt aber nur, wie verzerrt die Zahlen immer noch sind, denn die um Energie- und Nahrungsmittelpreise bereinigte Kernrate dürfte von 3,6 auf 3,5 Prozent zurückgehen. Das heißt, die Gesamtinflation nähert sich der Kernrate wieder stärker an. Überraschungen nach oben bei den Inflationsdaten könnten die Zinssenkungserwartungen dämpfen. Zumal diese in den letzten Wochen deutlich zugenommen haben: An den Märkten wird inzwischen mit sechs bis sieben Zinssenkungsschritten gerechnet, und zwar sowohl in der Eurozone als auch in den USA. Das entspricht einer Reduzierung des Leitzinses um etwa 150 Basispunkte. In den USA werden zwar in dieser Woche keine Inflationsdaten veröffentlicht, dafür könnte aber der heute anstehende Einkaufsmanagerindex (ISM-Index) für das verarbeitende Gewerbe die Märkte bewegen. Im Gegensatz zum Dienstleistungssektor schwächelt die Industrie in den USA seit Monaten, der ISM-Index liegt unter 50 Punkten, und damit im kontraktiven Bereich:

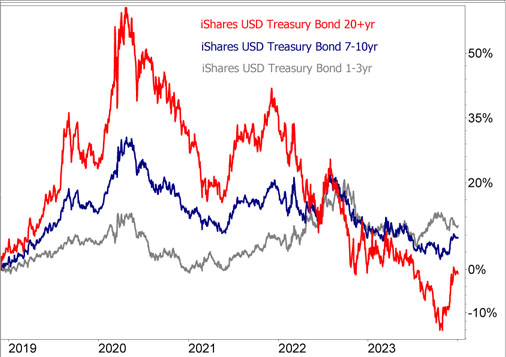

Für Dezember wird mit einem leichten Anstieg von 46,7 auf 47,1 Punkte gerechnet. Sollten die Zahlen deutlich besser ausfallen als erwartet, dann könnte das die Zinseuphorie an den Börsen dämpfen. Das Gegenteil ist allerdings auch möglich. Aber nicht nur auf die Aktienmärkte auch auf die Anleihemärkte haben Änderungen bei den Zinserwartungen erhebliche Auswirkungen. So spiegelten sich die Zinshoffnungen in den letzten Monaten deutlich in sinkenden Renditen und steigenden Kursen wider. Grundsätzlich bieten Anleihen eine gute Möglichkeit von sinkenden Zinsen bzw. Zinserwartungen zu profitieren, denn die Anleihekurse steigen in diesem Fall. Gut umsetzen lassen sich solche Spekulationen mit Anleihe-ETFs, da sie liquider sind als einzelne Anleihen und die Streuung auf viele Wertpapiere das Risiko verringert. Die Kennziffer Duration ist dabei ein Maß für das Zinsänderungsrisiko von Anleihen. Besonders zinssensitiv sind langlaufende Anleihen, da Zinsänderungen schlicht mehr Zeit haben sich auf die Kurse der Anleihen auszuwirken. Gerade bei Staatsanleihen bieten die ETF-Emittenten Produkte an, die sich auf bestimmte Laufzeiten fokussieren – es gibt auch ETFs mit sehr langlaufenden Anleihen. Beim iShares USD Treasury Bond 20+yr ETF (WKN: A12HL9), der US-Staatsanleihen mit mindestens 20 Jahren Restlaufzeit enthält, beträgt die Duration aktuell 17,1. Das bedeutet, dass ein Rückgang von einem Prozentpunkt im Zinsniveau zu einem Kursgewinn von etwa 17 Prozent im ETF führt. Du solltest aber bedenken: Eine Änderung der Zinserwartungen um ein Prozent ist viel. In der Grafik habe ich zur Veranschaulichung diesen ETF dem iShares USD Treasury Bond 1-3yr (WKN: A0J202 | Duration: 1,89) und dem iShares USD Treasury Bond 7-10yr (WKN: A0LGP4 | Duration: 7,4) gegenübergestellt. Diese beiden ETFs enthalten US-Staatsanleihen mit 1 bis 3 Jahren bzw. mit 7 bis 10 Jahren Restlaufzeit.

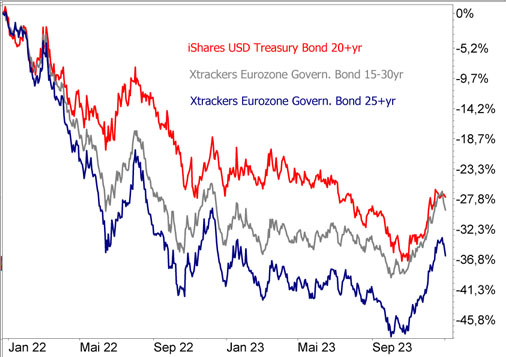

Die deutlich stärkeren Kursschwankungen des ETFs mit langlaufenden Anleihen zeigen, was „Zinsänderungsrisiko“ in der Praxis bedeutet. Der Zinsanstieg seit Ende 2022 ließ den ETF mit langlaufenden Anleihen deutlich stärker fallen. Bei den ETFs auf europäische Staatsanleihen sieht es ähnlich aus. Der Xtrackers Eurozone Government Bond 25+ (WKN: DBX0AK | Duration 21,4) und der Xtrackers Eurozone Government Bond 15-30 (WKN: DBX0AJ | Duration: 15,9) sind in den letzten Wochen deutlich gestiegen.

Der Anstieg bei den ETFs mit langlaufenden europäischen Staatsanleihen war sogar stärker als der bei dem ETF mit langlaufenden US-Staatsanleihen – allerdings war der vorherige Kursrückgang auch stärker. In den Grafiken sind die Ausschüttungen berücksichtigt, es sind Performance-Charts.

Mein Fazit

Die sich rasch und drastisch ändernden Zinserwartungen haben in den letzten Jahren zu starken Kursschwankungen bei ETFs mit langlaufenden Anleihen geführt. Das zeigt: Hier zu investieren ist spekulativ. Für langfristige Investments am Anleihemarkt sind ETFs mit kürzer laufenden Anleihen besser geeignet, zumal die Zinskupons für sehr langlaufenden Anleihen derzeit nicht wesentlich höher sind. Mit dem starken Kursanstieg in den letzten Wochen des Jahres 2023 bei langlaufenden Staatsanleihen aus der Eurozone und den USA sind umfangreiche Zinssenkungserwartungen bereits eingepreist, möglicherweise sind die Anleihemärkte hier sogar übers Ziel hinausgeschossen. Darauf könnte der Rückgang der Anleihekurse in den letzten Tagen ein Indiz sein. Wer auf steigende Zinsen spekulieren will, sollte aktuell eine Korrektur bei den ETFs mit langlaufenden Anleihen abwarten.

Mein Podcast-Tipp: Die besten Aktien 2024? Meine schlechtesten aktiven Depot-Aktionen kamen im Jahr 2023 nahezu allesamt aus dem Rohstoff-Sektor. Ich glaube allerdings nach wie vor, dass es sich nur um eine große Korrektur handelt, dass der – auch wenn man sich momentan kaum noch traut dieses Wort in den Mund zu nehmen – "Super-Trend" nach wie vor intakt ist.

Das heißt: Ich erwarte, dass sich Rohstoff-Aktien im Jahr 2024 wieder besser entwickeln werden. In dieser Folge werde ich ganz konkret einige Aktien ansprechen...

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

Herzliche Grüße und bis kommende Woche

Dein

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de

|