Mit Börsenweisheiten ist es wie mit Klischees

Mit Börsenweisheiten ist es wie mit Klischees

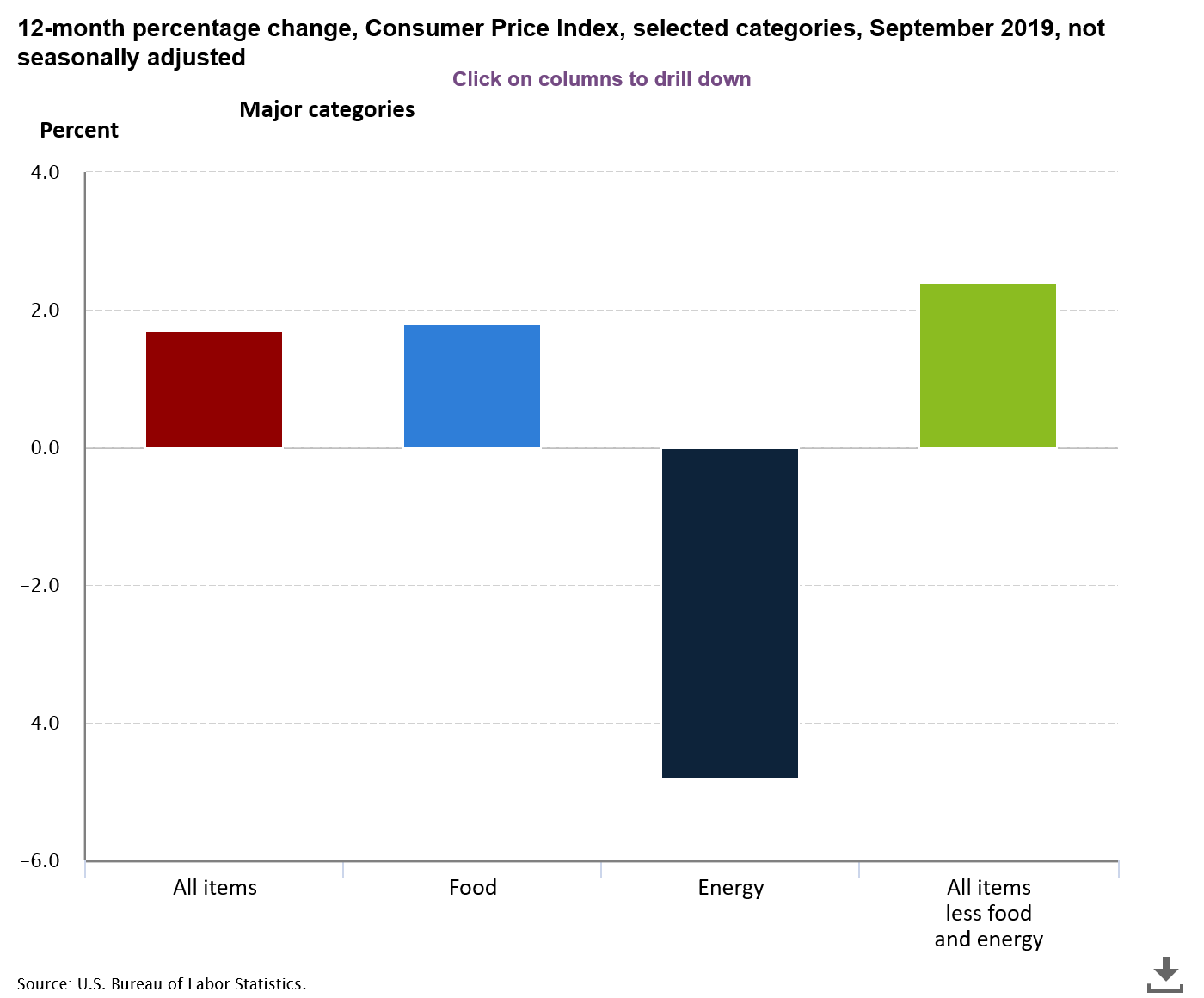

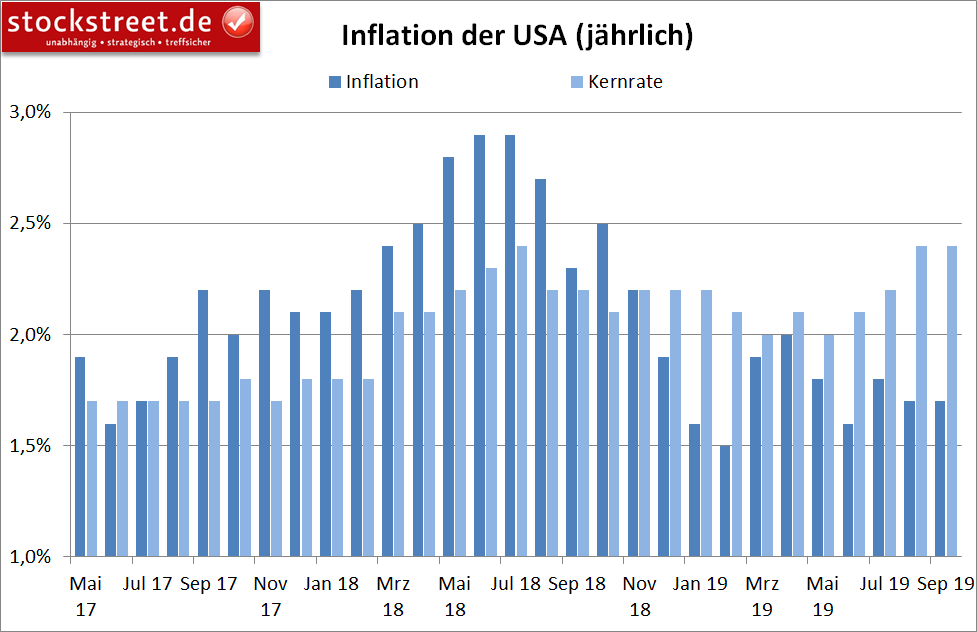

von Sven WeisenhausHeute wurde gemeldet, dass die jährliche Inflation in den USA im September, wie bereits im August, bei 1,7 % lag. Gedämpft wurde die Teuerung durch gesunkene Energiepreise (-4,8 %).

Auch die Kernrate, die volatile Energie- und Nahrungsmittelpreise ausklammert, blieb zum Vormonat unverändert – bei 2,4 %.

Wohl ungeachtet der Tatsache, dass die Notenbanken eigentlich stärker auf die Kernrate der Inflation achten, war in einzelnen Medien zu lesen, dass die US-Notenbank mit der Inflation von 1,7 % weiterhin ihr Ziel von 2 % verfehlt und damit Spielraum für eine dritte Leitzinssenkung besteht. Dritte Leitzinssenkung? – Der Markt wusste es schon frühzeitig Vor dem Hintergrund der Konjunktureintrübung und den jüngsten Aussagen von Jerome Powell glaube auch ich inzwischen an einen dritten Zinsschritt. Und als ich heute darüber so nachdachte, fiel mir auf, dass der Markt schon vor Monaten drei Zinsschritte in 2019 erwartet hatte – und zwar bereits zu einem Zeitpunkt, als die US-Wirtschaft noch auf Hochtouren lief und Zinssenkungen eigentlich noch nicht abzusehen oder nötig waren. In dem Zusammenhang fiel mir dann auch die Börsenweisheit „Der Markt hat immer Recht“ ein. Es ist aber so eine Sache mit den Börsenweisheiten. Denn eine andere sagt „Never fight the Fed“. Nun war es in den vergangenen Monaten aber eben so, dass der Markt stets mehr Leitzinssenkungen der Fed erwartet hat als die Notenbank selbst. Worauf sollte man also in dieser Zeit vor dem Hintergrund der beiden Sprichwörter setzen? Der Markt hat immer Recht Aus heutiger Sicht wäre es gut gewesen, auf den Markt zu hören. Denn die Fed hat inzwischen den Leitzins zwei Mal gesenkt. Und nach jüngsten Aussagen von Fed-Chef Jerome Powell wird sie wohl noch einen dritten Schritt vollziehen (siehe gestrige Börse-Intern). Diese Entwicklung hat der Markt schon längst erwartet. Die Marktzinsen laufen dadurch der Leitzinsentwicklung schon seit Monaten voraus. Never fight the Fed Es war aber auch durchaus richtig, sich nicht gegen die Fed und damit gegen die niedrigen und wieder sinkenden Zinsen zu stellen. Denn mit den sinkenden Zinsen hat der Markt eine wirtschaftliche Eintrübung eingepreist, die sich inzwischen auch immer stärker in den „harten“ Wirtschaftsdaten abzeichnet. Doch wer den pessimistischen Märkten gefolgt wäre und US-Aktien verkauft oder sogar geshortet hätte, der hätte dadurch bislang nicht wirklich viel gewonnen. Schließlich stehen die US-Indizes immer noch knapp unter ihren Allzeithochs. Beide Börsenweisheiten scheinen also zu stimmen, auch wenn sie sich in gewissen Punkten zu widersprechen scheinen. Allerdings hängt das auch von der jeweiligen Anwendung und Betrachtungsweise ab. Grundsätzlich haben die meisten Börsenweisheiten ihre Berechtigung. Denn so wie Klischees entstehen, haben auch Börsenweisheiten oft einen plausiblen Hintergrund. Ob sie zutreffend sind, hängt dann noch von der jeweiligen Interpretation ab. Sell in May and go away… Das gilt insbesondere auch für den bekannten Spruch „Sell in May and go away…“. So könnte man für das laufende Jahr argumentieren, dass bei exakter Befolgung des Spruchs Gewinne entgangen wären, weil die US-Indizes (u. a. Dow Jones, S&P 500 und Nasdaq 100) ihr Allzeithoch erst im Juli erreicht haben (siehe grüner Pfeil im folgenden Chart des S&P 500). Allerdings waren großartige Zugewinne von Mai bis Juli nicht mehr möglich. Der S&P 500 stieg zum Beispiel nur noch um 2,5 % – im Maximum.

Man trifft allerdings beim Verkauf selten exakt das Hoch. Insofern wäre ein Ausstieg bereits im Mai mit Blick auf den anschließenden Kursverlauf nicht schlecht gewesen. Man hätte sich wahrscheinlich sogar noch einige graue Haare erspart. Und aktuell notieren die US-Indizes unter dem Hoch von Anfang Mai (roter Pfeil). … but remember to come back in September Im Detail kommt es also auf die Interpretation an, ob die Börsenweisheit wirklich in jedem Fall weise ist. Das gilt auch für den zweiten Teil des Spruchs: „… but remember to come back in September.“ Wer im laufenden Jahr am Mai-Hoch aus- und am ersten Tag im September wieder eingestiegen ist, konnte leicht günstigere Kurse für sich verbuchen. Doch der Spruch lautet „Sell IN may…“ und „… come back IN september“. Also verkaufe irgendwann im Mai und kaufe irgendwann im September. Der S&P 500 stand am 31. Mai deutlich tiefer (2.750 Punkte) als am 1. Mai (2.954 Punkte) und er stand am 19. September (3.021 Punkte) deutlich höher als am 1. Handelstag im September (2.891 Punkte). Wer am 31. Mai verkauft und am 19. September zurückgekauft hat, musste deutlich draufzahlen. Und noch ist natürlich völlig unklar, ob man nicht im Oktober, November, Dezember, oder einem der Folgemonate noch einmal deutlich billiger einsteigen kann, bevor man dann im Mai 2020 wieder aussteigen sollte. Und im vergangenen Jahr zeigte sich, dass der September definitiv nicht in jedem Jahr der beste Monat für Käufe ist.

Ein Einstieg im September war hier eine sehr schlechte Idee. Selbst wenn man anschließend Anfang Mai 2019 wieder ausgestiegen wäre, hätte man kaum einen Gewinn erzielen können. Mit Börsenweisheiten ist es wie mit Klischees Börsenweisheiten haben ihre Berechtigung, weil sie im Groben mit durchschnittlichen Tatsachen, Ereignissen oder Entwicklungen belegt werden können, ähnlich wie Klischees. Doch man sollte sie nicht für konkrete Investmententscheidungen heranziehen. Börsenweisheiten können die grobe Richtung vorgeben, doch es gilt die Märkte stets in ihrer jeweiligen Situation zu analysieren und zu bewerten. Auch Klischees treffen nicht auf jeden zu. Günstigere Kaufkurse voraus! Und ich rate schon seit längerem von Neueinstiegen in den Aktienmarkt ab. Von dieser Meinung rücke ich auch nicht ab, nur weil wir seit September in die vermeintlich saisonal starke Börsenphase eingetaucht sind. Denn in der aktuellen Situation haben die Märkte mit zunehmenden konjunkturellen Problemen zu kämpfen. Und nur die billige Liquidität der Notenbanken scheint die Aktien- und Anleihenkurse derzeit noch oben zu halten. Ich glaube daher, dass wir in den kommenden Tagen oder Wochen noch einmal einen günstigeren Zeitpunkt für Aktienkäufe bekommen werden. US-Indizes unter wichtige Unterstützungen zurückgefallen Der DAX konnte bislang noch den Rückfall unter eine wichtige Unterstützung bzw. in den Bereich einer ehemaligen Konsolidierung verhindern (siehe Börse-Intern vom vergangenen Freitag). Den US-Indizes ist dies nicht gelungen. Der S&P 500 notiert zum Beispiel inzwischen wieder unterhalb der Ausbruchsmarke von 2.940,91 Punkten und damit wieder innerhalb der ehemaligen Konsolidierungsrange (gelbes Rechteck im folgenden Chart). Dadurch scheint sich auch hier, ähnlich wie im DAX (siehe gestrige Börse-Intern), eine klare Seitwärtstendenz zu etablieren.

Zwar ist die übergeordnete Aufwärtstendenz durch höhere Tiefs noch intakt (siehe dicke grüne Linie), doch konnte zuletzt kein höheres Hoch mehr markiert werden (dicke rote Linie). Und daher scheint der S&P 500 in eine Seitwärtskonsolidierung auf hohem Niveau übergegangen zu sein – genau so, wie ich es mit Blick auf die Saisonalität in US-Vorwahljahren längst erwartet und auch hier in vorangegangenen Analysen beschrieben hatte. Ja nach weiterer Entwicklung des Handelsstreits könnte ich mir im negativen Szenario auch noch vorstellen, dass sich aus der aktuellen Kursentwicklung (langsames Auslaufen der diesjährigen Aufwärtstendenz) noch eine größere Trendwende ausbildet und damit das übergeordnete „Trompetenszenario“ (blaue Linien) und damit eine deutlich größere Seitwärtskonsolidierung zum Tragen kommen. Laufende Long-Positionen abgesichert halten Daher bekräftige ich noch einmal meine bisherige Einschätzung und den daraus resultierenden Rat: Neueinstiegen messe ich kein hohes Kurspotential bei. Bestehende Long-Positionen kann man halten und entsprechend der eigenen Risikobereitschaft und dem persönlichen Tradingstil mit Stopps absichern. Für größere Short-Positionen erscheint das Chartbild derzeit noch zu bullish.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|