Müssen die Notenbanken einen Renditeanstieg verhindern?

Müssen die Notenbanken einen Renditeanstieg verhindern?

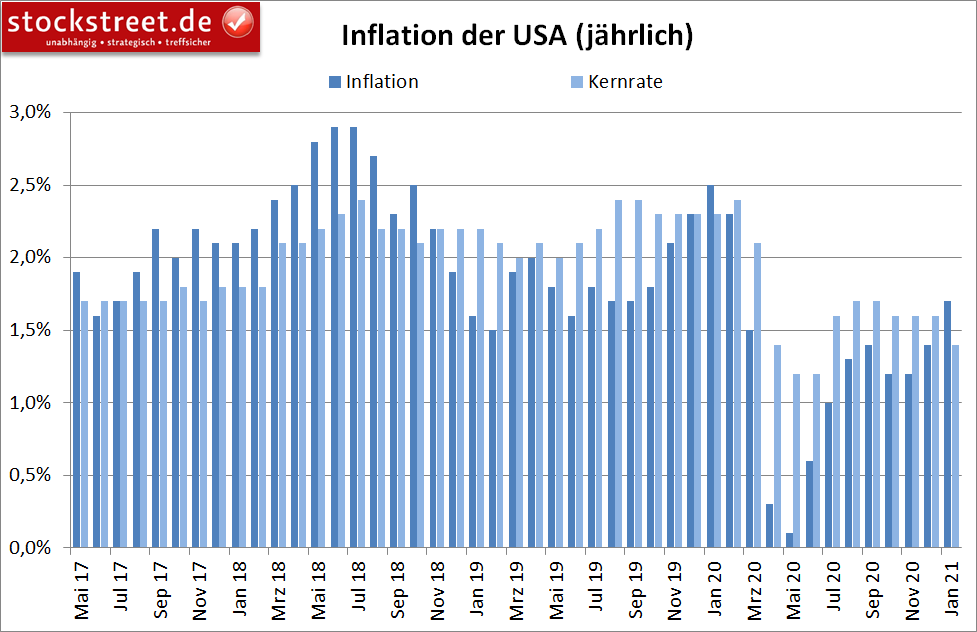

von Sven WeisenhausWie wichtig das Thema Inflation aktuell für die Märkte ist, hat sich heute wieder gezeigt. Als um 14:30 Uhr (MEZ) die Inflationsdaten aus den USA veröffentlicht wurden, machten die Aktienmärkte einen kleinen Satz nach oben. Und das, obwohl die Verbraucherpreise im Februar um 1,7 % im Vergleich zum Vorjahresmonat angestiegen sind, nach +1,3 % im Januar, und die Inflation somit weiter zugelegt hat (siehe dunkelblaue Balken in der folgenden Grafik).

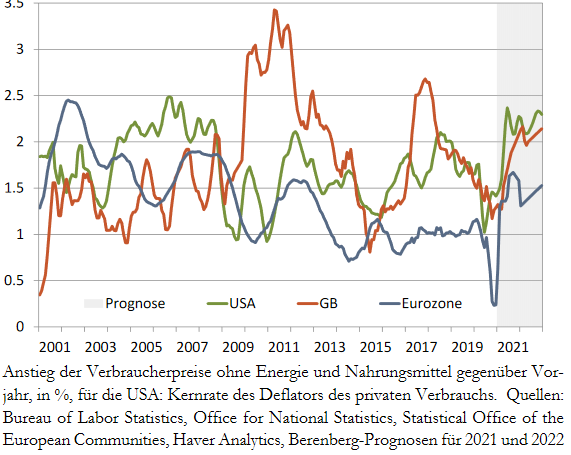

Wenn die Aktienmärkte doch derzeit angeblich Angst vor einer steigenden Inflation haben und der Anstieg der Verbraucherpreise im Februar einen Gang höhergeschaltet hat, warum sind die Aktienmärkte dann trotzdem gestiegen? Die Antwort ist recht simpel: Inflation liegt im Rahmen der Erwartungen Einerseits lagen die Prognosen bei 1,7 %. Sie wurden also exakt getroffen und die Märkte nicht negativ überrascht. Andererseits steckt die Antwort im zweiten Teil der Grafik, nämlich der Entwicklung der Kernrate (hellblaue Balken). Ohne die volatilen Energie- und Nahrungsmittelpreise belaufen sich die Preisveränderungen auf +1,3 % zum Vorjahr. Und hier lagen die Konsensschätzungen +1,4 %, nach +1,4 % im Januar. Die Kernrate ist also weniger stark gestiegen als erwartet und sie ist im Vergleich zum Vormonat sogar gesunken. Der Anstieg der Inflation ist also mit erhöhten Energiekosten zu erklären. Und das ist mit Blick auf die Ölpreise auch kein Wunder. Die Notenbanken interessieren sich aber insbesondere für die Kernrate. Und die Währungshüter haben bislang stets betont, dass ein Anstieg der Inflation auch über ihr Ziel von ca. 2 % hinaus nur temporärer Natur sein wird, weil er einem Basiseffekt durch die Entwicklung der Ölpreise geschuldet ist. Die Inflation wird temporär weiter ansteigen Allein dieser Effekt wird die Inflation in diesem Jahr laut einer Analyse der Berenberg Bank um mehr als einen halben Prozentpunkt anheben. Die deutsche Inflationsrate wird zusätzlich im zweiten Halbjahr 2021 durch die im Vorjahreszeitraum zeitweilig abgesenkte Mehrwertsteuer um knapp einen Prozentpunkt nach oben verzerrt. Dadurch wird im Sommer und Herbst 2021 vermutlich ein Wert von ca. 3 % erreicht. Für die Eurozone dürfte sich damit eine Inflation von etwa 2,5% ergeben, so die weitere Analyse der Berenberg Bank. In den USA wird die Inflation derweil, neben dem Ölpreis-Effekt, durch einen mehr als doppelt so großen Fiskalimpuls wie in der Eurozone ebenfalls in die Region von 2,5 % bis ca. 3 % getrieben. Doch die Kernraten werden sich voraussichtlich lediglich im Zielbereich von ca. 2 % bewegen, wie die folgende Grafik der Berenberg Bank prognostiziert.

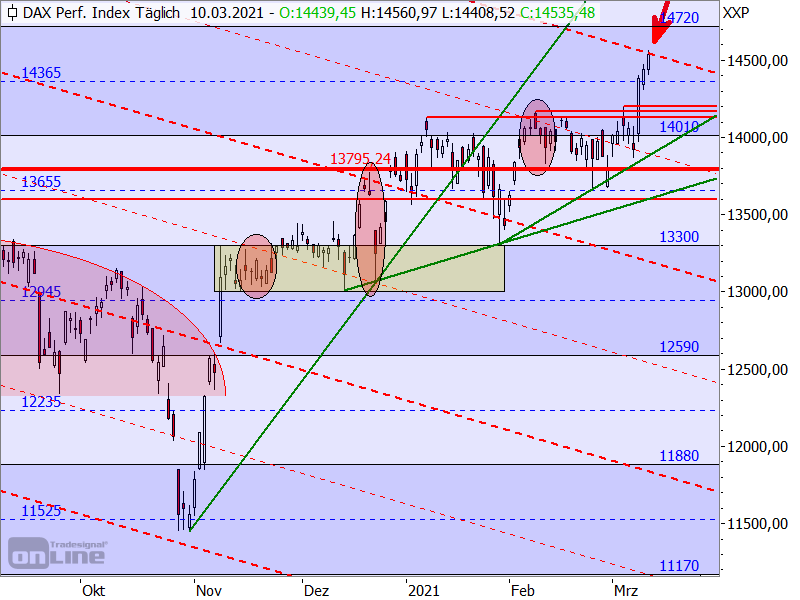

Da sich die Inflationsdaten damit entlang des von den Notenbanken erwarteten Pfades entwickeln, ist eine Straffung der extrem expansiven Geldpolitik zur Inflationsbekämpfung aktuell nicht zu erwarten. Daher haben die Aktienmärkte heute einen kleinen Freudensprung gemacht. Ich erwarte allerdings, dass die Aktienmärkte von dem Thema Inflation zukünftig immer mal wieder belastet werden. Dabei wird aber weniger die Inflation selbst zum Problem, sondern eher der noch junge Aufwärtstrend der Anleiherenditen, der durch den Inflationsanstieg und die Konjunkturerholung sicherlich weiter angetrieben wird. Müssen die Notenbanken einen Renditeanstieg verhindern? Derzeit ist von einigen Experten immer wieder zu hören, dass die Notenbanken einen Renditeanstieg nicht zulassen werden, weil dies zu ungünstigeren Finanzierungsbedingungen für Unternehmen führt. Das mag zwar stimmen, aber erst ab einem deutlich höheren Niveau. Laut den Notenbanken hat der bisherige Renditeanstieg noch keine nachteiligen Auswirkungen auf die Finanzierung von Unternehmen. Die Rendite hat also demnach noch Spielraum nach oben, bevor die Notenbanken eingreifen. Und das ist schlecht für den Aktienmarkt (Stichwort: Dividendenrenditen). Zudem ist immer wieder zu lesen und zu hören, die Notenbanken könnten einen Renditeanstieg nicht zulassen, weil Staaten ihre deutlich gestiegene Schuldenlast bei höheren Zinsen nicht mehr tragen könnten. Auch daran ist durchaus etwas Wahres. Aber man sollte bedenken, dass sich viele Staaten bei einem guten Schuldenmanagement die aktuell niedrigen Zinsen über Jahre hinweg sichern können. Schließlich werden zum Beispiel heute in den USA 10-jährige Staatsanleihen ausgegeben, zum aktuellen Zinssatz. Steigende Zinsen werden für solche Staaten (und Unternehmen, die ähnlich agieren können) also nicht sofort in vollem Umfang zum Problem, sondern erst im Laufe der Zeit vermehrt, wenn neue Anleihen zu den höheren Zinsen ausgegeben werden. Steigende Zinsen betreffen also erst im Zeitablauf einen zunehmenden Teil der Schulden. Aber selbst das wird nur dann zum Problem, wenn die Wirtschaft der jeweiligen Länder nicht ausreichend wächst. Denn mit Wachstum steigen auch die Steuereinnahmen (und die Unternehmensgewinne). Und mit steigendem Steueraufkommen (bzw. Gewinn) können die höheren Schuldzinsen in einigen Jahren durchaus getragen werden. Sie sollten also besser nicht davon ausgehen, dass die Notenbanken bei weiter steigenden Anleiherenditen den Aktienmärkten sofort mit wehenden Fahnen zu Hilfe eilen. Das gilt auch dann, wenn die Inflation in den kommenden Monaten stärker anzieht als von Analysten erwartet. Denn die Notenbanken haben bereits signalisiert, dass sie eine Inflation oberhalb des Ziels für eine Weile dulden werden. Und so kann eine höhere Inflation die Aktienkurse immer wieder belasten – zumindest temporär. Man sollte daher in den kommenden Monaten darauf achten, die tatsächlichen Inflationsdaten mit den Erwartungen abzugleichen, so wie es die Marktteilnehmer auch heute getan haben. DAX trifft auf eine Konsolidierungslinie Mit dem kleinen Freudensprung nach den US-Inflationsdaten konnte der DAX wieder ein neues Rekordhoch erreichen. Dabei stieß er an eine Konsolidierungslinie (rot gestrichelt, siehe roter Pfeil im folgenden Chart).

Hier könnte es nun spannend werden. Denn jedes Mal, wenn der DAX in der Vergangenheit an eine solche Linie geriet, kam es zunächst zu Rücksetzern (siehe rote Ellipsen). Ein Ansteuern der Mittellinie bei 14.365 Punkten von oben sollte man also einkalkulieren.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|