Nicht bearish, sondern eingeschränkt bullish

Nicht bearish, sondern eingeschränkt bullish

von Sven WeisenhausIn den vergangenen Monaten habe ich gelegentlich Mails erhalten, in denen Leser anmahnten, ich sei zu bearish. So erhielt ich zum Beispiel am 29. Januar folgende Mitteilung: „Hallo,

wird hier nicht von Sven ein zu bärisches Szenario vermittelt.

Seit Monaten trommelt er bärische Nachrichten und wird immer wieder auf dem falschen Fuß erwischt. […]“ Die Bullen wurden auf dem falschen Fuß erwischt Aus heutiger Sicht wissen wir, dass die Aktienmärkte exakt zum Zeitpunkt dieser E-Mail einen massiven Kurseinbruch einleiteten. Der DAX gab von 13.596,89 auf 11.726,62 Punkte um 13,76 % nach. Und selbst heute - also mehr als ein halbes Jahr danach - steht der DAX immer noch mehr als 1.000 Punkte unter dem Niveau vom 29. Januar (ca. 13.300). Ich könnte mich also nun hinstellen und schreiben: Seht her, mein bearishes Szenario ist eingetroffen. Nicht bearish, sondern eingeschränkt bullish Doch das will ich gar nicht und das ist auch keineswegs der Grund, warum ich heute darüber schreibe. Der Grund dafür, dass ich diese Nachricht von damals jetzt wieder aufgreife, ist vielmehr, dass mich eine genau gleiche Mail heute wieder erreichen könnte. Und meine Antwort darauf würde fast identisch wie damals ausfallen. Am 30. Januar schrieb ich dem Leser folgende Antwort: „Hallo [..], […] ich habe bislang stets von sehr positiven Wirtschaftsdaten geschrieben, insbesondere über die Einkaufsmanagerindizes, die ein perfektes Umfeld für steigende Aktienkurse darstellen. Mit der Börse-Intern vom vergangenen Freitag habe ich inzwischen erstmals eine mögliche Wende in den Stimmungsdaten gesehen, die es aber zunächst noch zu beobachten gilt und auf sehr hohem Niveau stattfindet ("Eine sehr frühzeitige Überlegung"). Zudem beschreibe dort lediglich eine mögliche "breite Seitwärtsbewegung auf hohem Niveau" für den DAX. Die von mir erwartete Range soll in Nähe des Allzeithochs stattfinden. Ich entnehme Ihrer Mail daher, dass einige Anleger derart von den positiven Wirtschaftsaussichten und den stark gestiegenen Kursen in den USA verwöhnt sind, dass selbst eine Seitwärtstendenz auf hohem Niveau bereits als bearish erachtet wird.

[…] Ich kann aber verstehen, dass einige meiner Analysen bei Ihnen insgesamt einen bearishen Eindruck hinterlassen. Denn ich weise natürlich kontinuierlich auch auf mögliche Risiken hin. Bei einem derartigen Anstieg, wie wir ihn in den US-Indizes schon seit längerem sehen, wäre es aber fahrlässig, die Leser nicht entsprechend zu informieren. Denn ich weiß aus meinen Börsenanfängen nur allzu gut, wie ein solcher, scheinbar nicht enden wollender Anstieg wirken kann. Viele Börsenneulinge, die dadurch erst seit einigen Wochen oder Monaten an die Märkte gelockt wurden, haben eine 10-Prozent-Korrektur noch nicht erlebt. Diese wird aber kommen - so sicher wie das Amen in der Kirche. Und das ist kein Crash, das ist eigentlich völlig normal. Mit freundlichen Grüßen

Sven Weisenhaus“ Nach einem halben Jahr hat sich fast nichts verändert Warum präsentiere ich Ihnen heute also diese Antwort? Nun, weil ich meine Antwort auch heute noch genauso schreiben könnte. Denn über die sehr positiven Wirtschaftsdaten, die eigentlich ein perfektes Umfeld für steigende Aktienkurse darstellen, habe ich erst in dieser Woche wieder berichtet (siehe Börse-Intern vom Dienstag und Mittwoch). Und nach wie vor befindet sich der DAX in einer breiten Seitwärtsbewegung auf hohem Niveau - im Prinzip schon seit 1,5 Jahren.

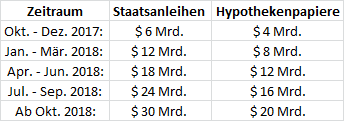

Die US-Indizes haben im Frühjahr zwar ebenfalls korrigiert, dann aber wieder zugelegt, so dass sich die charttechnische Übertreibung kaum abgebaut hat. Also muss ich weiterhin auf die Risiken hinweisen, die zum Teil nach einem halben Jahr noch dieselben sind. Zum Teil sind aber auch neue hinzugekommen (z. B. Schwellenländerwährungen). Es droht ein erneute 10%-Korrektur Und nach der 10%-Korrektur im Frühjahr kann es in der aktuell noch laufenden saisonal schwachen Phase erneut zu einem solchen Rücksetzer kommen. Ich sehe dafür insbesondere die US-Indizes anfällig. Denn meine Erwartungen an die Saisonalität wurden im Hinblick auf die US-Indizes noch nicht ausreichend erfüllt. Und ich stelle mir langsam die Frage, ob der Crash-Monat Oktober seinem Namen nicht doch wieder alle Ehre macht, wenn der statistisch eigentlich viel schwächere September weiterhin so stark bleibt. Am 1. Oktober zündet die nächste Stufe der Schubumkehr Zumal man im Hinterkopf behalten sollte, dass am 26. September die nächste Zinsanhebung der Fed ansteht. Und schon wenige Tage später, am 01. Oktober, wird die nächste Stufe der geldpolitischen „Schubumkehr“ gezündet. Denn nach dem gestrigen Beschluss der Europäischen Zentralbank (EZB) wird dann einerseits das Volumen der Anleihenkäufe erneut halbiert - von 30 auf 15 Milliarden Euro pro Monat - und andererseits wird die US-Notenbank ihre Reinvestitionen in Anleihen weiter zurückfahren - von aktuell 40 auf dann 50 Milliarden US-Dollar pro Monat (siehe Tabelle). Das heißt, ab Oktober werden auslaufende US-Staatsanleihen im Umfang von 30 Mrd. und Hypotheken im Volumen von 20 Mrd. US-Dollar nicht mehr reinvestiert.

Dem Markt werden dann also von Seiten der Fed insgesamt 50 Mrd. Dollar Liquidität pro Monat entzogen, während die EZB davon nur noch 15 Mrd. Euro „kompensiert“. Durch die versiegende Liquiditätszufuhr der Notenbanken, die sich inzwischen in einen Liquiditätsentzug wandelt, fällt ein starker Kurstreiber der Aktienmärkte weg. Und auch deshalb ist kaum zu erwarten, dass sich die aktuellen Aufwärtstrends an den US-Aktienmärkten noch länger im bisherigen Tempo fortsetzen. Stattdessen wird es wieder zu Rücksetzern kommen. Große Konsolidierung auf hohem Niveau Aber bevor ich jetzt wieder als bearish angesehen werde, möchte ich betonen, dass ich die Wahrscheinlichkeit für einen echten Crash im Oktober nach wie vor für gering erachte. Ich kann mir lediglich vorstellen, dass S&P 500 und Dow Jones das untere Ende ihrer aktuellen Aufwärtstrendkanäle oder wieder die Tiefs vom Frühjahr anlaufen und damit die Seitwärtstendenz fortgesetzt wird. Wir hätten es dann mit einer großen Konsolidierung auf hohem Niveau zu tun. Und das ist nicht bearish, sondern trendbestätigend. Und eine trendbestätigende Konsolidierung ist sozusagen „eingeschränkt bullish“.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|