Notenbanken stehen unter zunehmendem Inflationsdruck

Notenbanken stehen unter zunehmendem Inflationsdruck

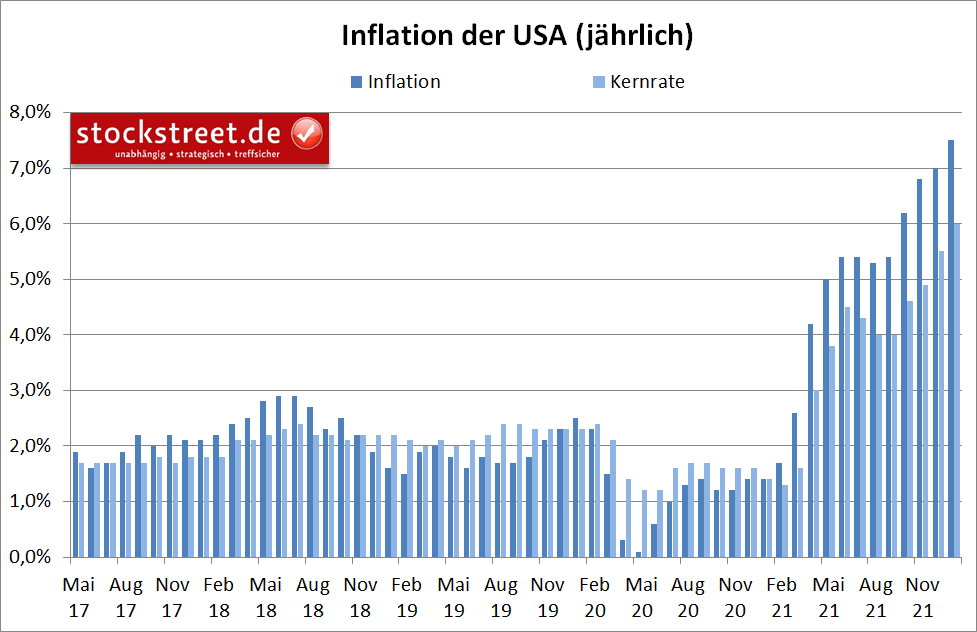

von Sven WeisenhausDie US-Notenbank (Fed) wird trotz der noch nicht absehbaren Folgen des Ukraine-Krieges auf der anstehenden Sitzung am 15. und 16. März eine Zinsanhebung beschließen. Dafür hat sich Fed-Chef Jerome Powell gestern bei einer Kongressanhörung klar ausgesprochen. War für die März-Sitzung sogar ein großer Schritt um 0,5 Prozentpunkte diskutiert worden, so wird es nun aller Voraussicht nach auf eine übliche Anhebung um 0,25 Prozentpunkte hinauslaufen. Powell wolle sich dafür zumindest einsetzen, sagte er bei seiner ersten öffentlichen Äußerung zur Geldpolitik seit der russischen Invasion. Fed: Zinsanhebung gibt den Startschuss zum Bilanzabbau Er sprach sich auch dafür aus, mit der Bilanzreduzierung nach der ersten Zinsanhebung zu beginnen. Und er schloss nicht aus, dass auf einer späteren Zinssitzung doch noch ein großer Zinsschritt anstehen könnte. Der Ukraine-Krieg lässt die Währungshüter also vorsichtig vorgehen, er bringt die Notenbank aber nicht von ihrer geldpolitischen Wende ab. Diese ist auch dringend notwendig. Schließlich steht die Fed angesichts einer jährlichen Inflation von +7,5 % im Januar unter Druck (siehe auch „Heizen Inflationsdaten die Zinsängste neu an?“). Sie muss die Geldpolitik straffen, um sich gegen den Preisauftrieb zu stemmen.

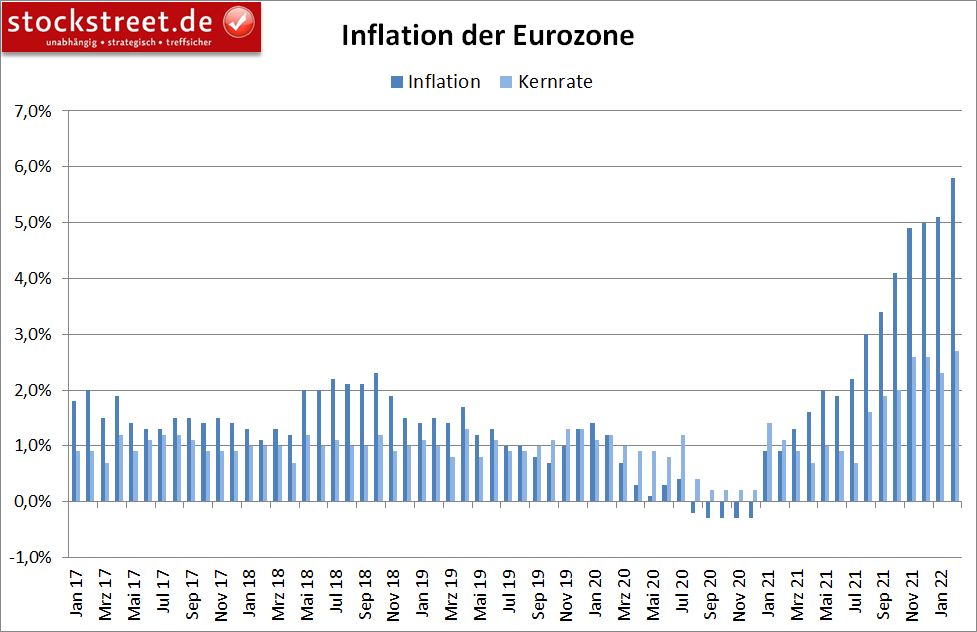

In der gleichen Situation befindet sich die Europäische Zentralbank (EZB), die schon vorher, am 10. März, ihre nächste geldpolitische Entscheidung treffen wird. Und wie aus den heute veröffentlichten Protokollen der Sitzung von Anfang Februar hervorgeht, halten es die Hüter des Euro für unwahrscheinlich, dass ihr Inflationsziel von 2,0 % auf mittlere Sicht unterschritten wird. Das ist eine Bedingung, für die geldpolitische Straffung. Der EZB-Rat hat diese Einschätzung aber vor Ausbruch des Krieges in der Ukraine geäußert. Inzwischen müsste das Gremium auch die aktuellen Risiken für die Wirtschaft diskutieren, die plötzlich entstanden sind. Auch die EZB steht unter zunehmendem Inflationsdruck Außerdem wussten die Ratsmitglieder damals noch nicht, dass die Inflation weiter ansteigen würde. Auch als Folge der Preisexplosion bei Öl und Gas sind die Preise der Eurozone im Februar um 5,8 % zum Vorjahresmonat geklettert. Das meldete Eurostat gestern auf Basis vorläufiger Daten. Erwartet worden war ein Anstieg auf 5,4 %. Im Januar lag die Teuerungsrate „nur“ bei +5,1 %.

Die Kernrate, also volatile Preise für Energie und Lebensmittel ausgenommen, machte im Februar ebenfalls wieder einen Satz nach oben – auf nun +2,7 %. Damit markierte der Rücksetzer des Vormonats von +2,6 % auf +2,3 % keine Wende im Inflationszyklus. Und somit steht auch die EZB zunehmend unter Druck, sich mit einer geldpolitischen Straffung gegen den Preisauftrieb zu stemmen, trotz der aktuellen Gefahren für die Wirtschaft durch den Ukraine-Krieg. Möglicher Verweis auf das Ende des PEPP Allerdings hat es die EZB nicht zwingend eilig. Denn das PEPP genannte Pandemie-Notprogramm endet Ende des Monats. Und dadurch kann sie auf einen Schritt zur Straffung verweisen, der bereits fest geplant ist. Die EZB könnte daher am 10. März verkünden, dass sie die Auswirkungen der reduzierten Anleihekäufe bis zur nächsten Sitzung abwarten möchte, ebenso wie die Folgen und die Dauer des Ukraine-Krieges. EUR/USD hat seine große Kurserholung verschoben Auch am Devisenmarkt scheint man auf eine solche Verzögerung zu setzen. Jedenfalls ist vor diesem Hintergrund verständlich, dass der Euro zum US-Dollar noch einmal Schwäche zeigt. Anfang Februar hatte ich mit Blick auf den folgenden Chart berichtet, dass der Wechselkurs nach einem neuen Korrekturtief wichtige Marken zurückerobern konnte.

Durch das schnelle und dynamische Comeback der Gemeinschaftswährung konnte man optimistisch sein, dass mit dem neuen Korrekturtief ein 5-gliedriger Abwärtszyklus abgeschlossen wurde und es zu einer anhaltenden Kurserholung kommt. Anschließend konnte der Wechselkurs sogar bis über das Hoch der vermeintlichen Welle 4 steigen (siehe grüne Ellipse im folgenden Chart). Damit nahm das bullishe Szenario Form an.

Allerdings fiel der Kurs am selben Tag unter das Niveau zurück und gab seitdem nach – bis auf ein neues Korrekturtief. Und damit steht das bullishe Elliott-Wellen-Szenario auf der Kippe. Alternativ endete die Welle 4 womöglich erst am jüngsten Hoch (siehe folgender Chart). Und auf das klare Ende der Welle 5 und somit des gesamten Abwärtstrends muss man noch warten.

Vielleicht sogar bis zum Ende des Krieges? Denn womöglich legt die EZB erst dann mehr Bereitschaft an den Tag, schneller aus ihren Anleihekäufen herauszukommen und den ersten Zinsschritt zu machen. Vielleicht trifft bis dahin doch noch das „Prinzip der Wellengleichheit“ zu, wonach die Welle 5 genauso lang ausfallen kann wie die Welle 1 (rote Rechtecke). Demnach wäre das Kursziel von etwa 1,08 USD wieder denkbar (siehe Börse-Intern vom 27. Januar). Da ich den EUR/USD aber nach wie vor in der Endphase des Abwärtstrends sehe, würde ich trotz des neuen Korrekturtiefs und der bearishen Signale keine großen Short-Positionen mehr eingehen. Lieber warte ich auf neue Umkehrsignale, um dann erneut auf eine längere Kurserholung zu setzen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Beim „Allstar-Trader“ wurden heute Aktien mit einem Gewinn von 53,4 % verkauft – nach nur einer Woche.

Wollen auch Sie solche schnellen Gewinne realisieren? Dann melden Sie sich JETZT HIER an!

|