NVIDIA & Co. verstärken die fundamentalen Diskrepanzen

NVIDIA & Co. verstärken die fundamentalen Diskrepanzen

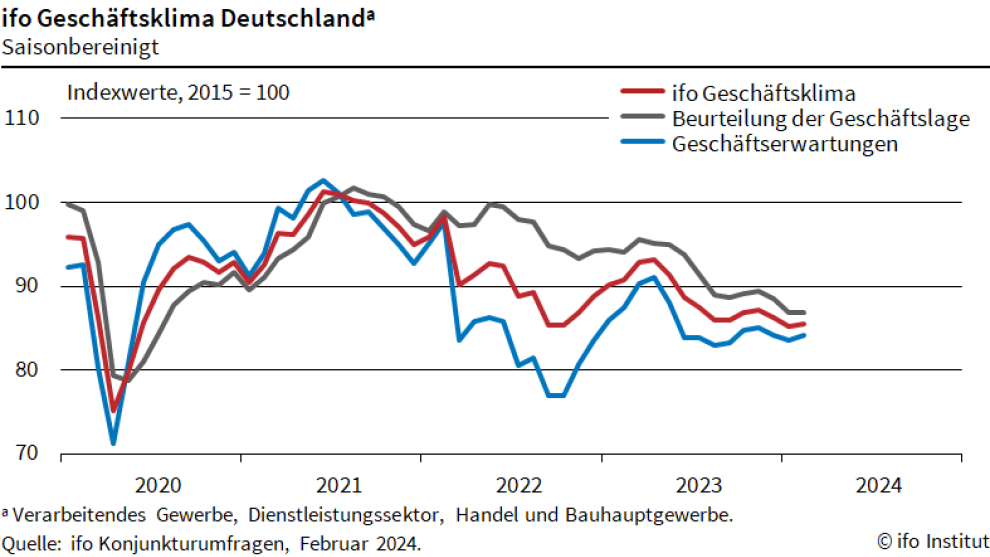

von Sven Weisenhaus Laut dem ifo-Geschäftsklima hat sich die Stimmung in den Chefetagen der deutschen Wirtschaft im Februar leicht aufgehellt. Das Stimmungsbarometer stieg auf 85,5 Punkte, von 85,2 Zählern im Vormonat, da die Unternehmen zwar ihre aktuelle Geschäftslage so schlecht wie im Januar, aber ihre Aussichten für die kommenden Monate etwas besser beurteilten.  Damit scheint dieses Ergebnis der monatlichen Umfrage unter rund 9.000 Führungskräften auf den ersten Blick im Gegensatz zu den gestrigen Einkaufsmanagerdaten zu stehen. Doch beim Blick auf die Details zeigen sich Parallelen. So ist die Stimmung im verarbeitenden Gewerbe auch laut den ifo-Daten erneut gesunken, während sich das Geschäftsklima im Dienstleistungssektor bei beiden Umfragen verbessert hat. Und letztlich deuten beide Frühindikatoren daraufhin, dass sich die Konjunktur weiterhin auf einem kaum veränderten, niedrigen Niveau befindet und die Wirtschaft auch im 1. Quartal 2024 am Rande einer Rezession bleibt. NVIDIA stellt neue Rekorde auf Daher verwundert es auch (weiterhin) nicht, dass viele Aktien „wie Blei im Markt“ liegen, wie es Bernd Raschkowski heute seinen Lesern des „Hightech-Trader“ schrieb, während „die überhitzten Halbleiter-Aktien aus Amerika“ weiterlaufen und die Aktienindizes der großen Werte dadurch immer weiter nach oben getrieben werden. Gemeint ist damit vor allem NVIDIA. Der „Chiphersteller und KI-Profiteur hat mittlerweile extrem hohes Gewicht und beeinflusst die Stimmung sowohl in New York als auch weltweit maßgeblich“, schreibt Bernd dazu. Folgende Zahlen belegen dies: - Allein am Donnerstag wurden NVIDIA-Aktien im Wert von 65 Milliarden Dollar gehandelt, was fast ein Fünftel des gesamten Handels mit S&P 500-Aktien ausmachte.

- Durch den dabei verursachten Kursanstieg der Aktien um mehr als 16 % verzeichnete NVIDIA einen Wertzuwachs von 277 Milliarden USD, was der größte Tagesgewinn eines einzelnen Unternehmens in der Geschichte der Wall Street ist.

- Die Marktkapitalisierung von NVIDIA erhöhte sich damit auf 1,96 Billionen Dollar, womit der Chiphersteller nun das drittwertvollste US-Unternehmen ist, vor Amazon und Alphabet (Google) und hinter Microsoft und Apple, die mit Bewertungen von 3,06 Billionen bzw. 2,85 Billionen Dollar die beiden wertvollsten Unternehmen an der Wall Street sind.

- Heute hat NVIDIA sogar die 2-Billionen-Dollar-Marke bei der Bewertung übertroffen, womit das Unternehmen diesen Meilenstein im schnellsten Tempo aller Zeiten erreicht hat, indem es in nur etwa 9 Monaten 1 Billion Dollar an Marktwert hinzugewonnen hat.

- Seit Jahresbeginn hat der Aktienkurs (binnen nur 37 Handelstagen) um zwei Drittel bzw. mehr als 66% zugelegt, womit NVIDIA für mehr als ein Viertel des S&P 500-Anstiegs im Jahr 2024 verantwortlich ist.

Bernd Raschkowski bemängelt zurecht eine geringe Marktbreite, auf die ich auch schon mehrfach hinwies. Der Aktienmarkt befindet sich dadurch längst in einem starken Ungleichgewicht und ist extrem verzerrt. Grundlegende fundamentale Entwicklungen spiegeln sich in den Aktienindizes nicht mehr korrekt wider. Erste Zinssenkungen rücken weiter in die Zukunft Und das macht auch den Notenbanken Probleme, deren Kampf gegen die zu hohe Inflation durch den extremen Wertzuwachs am Aktienmarkt beeinträchtigt wird. Denn mit einem steigenden Aktienvermögen fühlen sich Anleger reicher. Sie erhöhen daher ihren Konsum, steigern somit die Nachfrage und sorgen damit für höhere Preise. Die verlängert den Kampf gegen die zu hohe Inflation. Passend dazu teilte die Europäische Zentralbank (EZB) heute mit, dass die Verbraucher in der Euro-Zone einer EZB-Umfrage zufolge kurzfristig eine höhere Inflation als noch zuletzt erwarten. Im Mittel (Median) gingen sie im Januar davon aus, dass die Teuerungsrate binnen 12 Monaten bei 3,3 % liegen wird. In der Dezember-Umfrage hatten sie noch 3,2 % erwartet. Binnen 3 Jahren rechneten die Verbraucher unverändert mit einer Teuerung von 2,5 % – so wie bereits im Dezember. Für Bundesbank-Chef Joachim Nagel ist daher die Zeit für eine Abkehr von der straffen geldpolitischen Linie im Euroraum noch nicht gekommen. „Auch wenn die Versuchung durchaus groß sein mag: Für Zinssenkungen ist es zu früh“, sagte er. Denn noch seien die Aussichten im Kampf gegen die hohe Inflation nicht eindeutig genug. Es gelte nun, in den nächsten Monaten auf die Daten zur Lohnentwicklung und die Gewinnmargen zu achten. Ein genaueres Bild ergebe sich erst im Laufe des Frühjahrs. Zugleich sieht EZB-Ratsmitglied Robert Holzmann die US-Notenbank bei einer Zinswende vor der Europäischen Zentralbank am Zug. Er erkenne keine Umstände, die es erforderlich machen würden, dass die EZB die Zinsen zuerst senke, sagte der österreichische Notenbankchef heute. Und er verwies auf die Spannungen im Roten Meer, die das größte Risiko für Zinssenkungen darstellten. Derweil ist der Gouverneur der US-Notenbank, Christopher Waller, der Meinung, dass die Zinssenkungen um mindestens 2 weitere Monate verschoben werden sollten. Der Anleihemarkt preist spätere Leitzinssenkungen ein Und so scheinen erste Zinssenkungen durch EZB und Fed erst im Juli wahrscheinlich. Am Markt ist nur diese inzwischen noch nahezu vollständig eingepreist (zu 86 %), ebenso wie eine Lockerung um insgesamt nur noch 80 Basispunkte bis Jahresende, was nun fast exakt der Linie der Fed entspricht, die seit geraumer Zeit von „nur“ 75 Basispunkten ausgeht. Am Anleihemarkt spiegelt sich das wider, indem zum Beispiel die Rendite der 10-jährigen US-Staatsanleihe auf das höchste Niveau seit Ende November geklettert ist.  Die Anleihekurse sind im Gegenzug entsprechend gefallen – auch hierzulande: Der Bund-Future ist inzwischen unter das 50%-Fibonacci-Retracement bei 132,73 Punkten gerutscht und erreichte das niedrigste Niveau seit Ende November.  Wie von mir erwartet, hat sich der Bund-Future damit nun im Aufwärtstrendkanal eingefunden. Das Szenario aus der Analyse vom 9. Februar nimmt somit weiter Form an (siehe „Der Rentenmarkt erscheint deutlich rationaler als der Aktienmarkt“). Die weiter reduzierten Zinssenkungserwartungen wurden am Anleihemarkt also weiter eingepreist, womit dieser Markt die fundamentale bzw. geldpolitische Situation und Entwicklung korrekt widerspiegelt. Aktienmärkte laufen der Zins- und Gewinnentwicklung davon Im Gegensatz dazu: Der Aktienmarkt notiert weit entfernt von seinen Ständen, die Ende November erreicht wurden. Der Dow Jones steht rund 11 % höher, der S&P 500 mehr als 12 % und der Nasdaq 100 mehr als 13 %. Die Aktienmärkte haben sich also von fundamentalen Entwicklungen abgekoppelt. Und das betrifft nicht nur die Geldpolitik bzw. die Zinserwartungen, sondern auch die Gewinnentwicklung der Unternehmen. Denn unter dem Strich haben diese nicht binnen nur eines Vierteljahres mehr als 10 %, 12 % oder gar 13 % höhere Gewinne erwirtschaftet. Das wird derzeit lediglich für das gesamte Jahr 2024 erwartet (S&P 500). Mit einem Kurs-Gewinn-Verhältnis (KGV) des Dow Jones von mehr als 18 und des S&P 500 von mehr als 20 (siehe gestrige Börse-Intern) war diese Gewinnentwicklung aber längst in den Kursen eingepreist – aus meiner Sicht bereits mit der Rally, die in der ersten Jahreshälfte 2023 lief. Daher stellt die gesamte Rally seit Oktober 2023 eine Übertreibung dar – getrieben durch den KI-Hype, der in eine KI-Blase führt. Fazit Ich mag mich bei einigen Themen wiederholen – allerdings stets in Zusammenhang mit aktuellen Informationen, die meine Einschätzungen untermauern – es verändert sich aber leider derzeit auch einfach wenig: Die Wirtschaft hierzulande bleibt schwach bzw. scheint nur langsam einen Boden zu finden. Dennoch ist die Zeit für helfende Zinssenkungen noch nicht gekommen, da der Inflationsdruck nur noch langsam nachlässt. An den Anleihemärkten (und Devisenmärkten) wird dies korrekt eingepreist, so dass sich dort die fundamentalen Entwicklungen in den Kursen widerspiegeln. Die Aktienmärkte hingegen laufen der Zins- und Gewinnentwicklung davon, indem sie deutlich stärker steigen, als es im aktuellen Umfeld eigentlich angemessen wäre, speziell in den USA und Japan. Und das alles ist fast schon das gesamte (noch relativ junge) Jahr 2024 der Fall – in Teilen auch schon deutlich länger. Zwar ist der Aktienmarkt der Liebling der Anleger. Aber vielleicht sollte man derzeit auf anderen Märkten nach Chancen suchen, wo die Kursentwicklungen rationaler und somit leichter einzuschätzen sind. Zumal die eigentlich günstig bewerteten Aktien von der anhaltenden Rally nicht profitieren und die gut laufenden Aktien längst massiv überkauft sind, so dass ein Einstieg hier mit hohen Risiken verbunden ist.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wie gut, dass ich mit dem Börsenbrief „Target-Trend-Spezial“ regelmäßig auch andere Märkte analysiere und dazu jeweils Hinweise zum Trading gebe. Wenn es Sie interessiert, wo sich außerhalb des Aktienmarktes derzeit Chancen bieten, dann melden Sie sich JETZT HIER an!

|