Ohne Inflation und Corona sieht es schlecht aus für Gold

Ohne Inflation und Corona sieht es schlecht aus für Gold

von Sven WeisenhausFeiertagsbedingt findet in den USA seit gestern nur ein eingeschränkter Börsenhandel statt. Wie so oft, zeigen sich DAX & Co. daher orientierungslos. Die Kurse schwanken unter sehr geringer Volatilität in engen Bahnen seitwärts. An der Situation der Aktienindizes hat sich daher nicht viel verändert, so dass ich ein Thema dieser Woche noch einmal aufgreifen kann, um damit geschickt zum Goldpreis überzuleiten. Mehr Sparen und weniger Konsum dämpft die Inflation Vorgestern lautete der Titel der Börse-Intern „Corona-Krise führt zu weniger Konsum und höherer Sparquote“. Hier war zu lesen, wie es der Titel auch schon verrät, dass die Menschen angesichts der Corona-Krise weniger konsumieren und mehr sparen. So gingen die privaten Konsumausgaben in jeweiligen Preisen im 3. Quartal 2020 um 4,0 % zurück. Zugleich stieg die Sparquote auf 13,5 %, nach 10,9 % im Jahr 2019. Diese Kombination führt nicht nur zu einer Belastung der Wirtschaft, sondern es drückt auch auf die Preise und dämpft somit die Inflation. Logisch, wenn die Konsumenten weniger nachfragen, lassen sich Preiserhöhungen nur schwer durchsetzen. Angebot und Nachfrage bestimmen den Preis. Sinkt die Nachfrage bei gleichem Angebot, sinkt der Preis. Und damit bin ich schon bei der Überleitung zum Goldpreis. Denn im Text von vorgestern hatte ich unter anderem auch auf die Ausgabe der Börse-Intern vom 29. Mai verwiesen – Titel: „Inflation sinkt, Gold vermasselt den bullishen Ausbruch“. Damals ging es auch um das Konsum- und Sparverhalten in der Krise. Und schon damals zeigte sich, dass das veränderte Verhalten der Bürger mit einer niedrigeren Inflation einherging. Dazu war zu lesen: „Und ein Grund, um nun aus Furcht vor einer anziehenden Inflation in Gold zu flüchten, ist diese Entwicklung sicherlich (noch) nicht. Der Tiefpunkt der Inflation dürfte zwar nun erreicht sein, auch weil die Ölpreise wieder angezogen haben, doch mit stark steigenden Preisen ist aufgrund der oben genannten Zahlen in Sachen Konsum und Sparen nicht zu rechnen.“ Und weiter: „Ein Angriff auf das Hoch von 2011 bei rund 1.900 USD ist weiterhin möglich.“ Gemeint war damit logischerweise der Goldpreis. Seit dem Angriff auf das Hoch geht es bergab Fast genau ein halbes Jahr später, also heute, wissen wir, dass nach wie vor keine stark steigenden Verbraucherpreise zu sehen sind. Die Inflation in den USA ist noch unter dem Ziel der US-Notenbank von 2 % und in der Eurozone kämpft die Europäische Zentralbank (EZB) sogar gegen eine Phase negativer Inflation. Und mit Blick auf den folgenden Chart zeigt sich, dass der Goldpreis tatsächlich einen Angriff auf das Hoch von 2011 bei rund 1.900 USD gestartet hat.

Der Ausbruch darüber gelang aber nicht nachhaltig. Stattdessen befindet sich der Goldpreis inzwischen schon seit dem Hoch vom 7. August wieder auf dem Rückzug – also seit fast 4 Monaten. Die aktuelle Kursentwicklung könnte man daher als eine große Bullenfalle werten, zumindest aber als Fehlversuch und Fehlsignal, welches womöglich noch größere bearishe Konsequenzen haben wird. Impfstoffmeldungen ließen Bullenträume zerplatzen Schauen wir zur weiteren Einschätzung noch etwas genauer auf die Entwicklungen in der Welt und auf die Details der Goldpreisentwicklung (siehe folgender Chart). Letztere war natürlich auch durch die Corona-Krise beeinflusst. Gold gilt als Krisen-Investment. Und so fragten die Anleger Gold sicherlich auch als Krisenschutz verstärkt nach und trieben den Preis so auf neue Höhen. Mitte August waren die Neuinfektionen deutlich gestiegen und die Sterbefallzahlen erreichten wieder das Hoch der ersten Welle vom März/April. Zugleich gelangte der Goldpreis auf ein neues Allzeithoch. Anschließend gingen die Corona-Zahlen allerdings zurück, was auf dem Goldpreis lastete und zu einer Korrektur bzw. Seitwärtskonsolidierung führte.

Am 9. Oktober lautete der Titel der Börse-Intern „Gold und EUR/USD erholen sich von einer ABC-Korrektur“. Im Text hieß es zum Goldpreis: „Solange das Tief der Welle C nicht mehr unterschritten wird, ist mit weiter steigenden Kursen zu rechnen. Und das nächste bullishe Signal wird gesendet, wenn die Abwärtslinie (rot) gebrochen wird.“ Danach schossen die Corona-Zahlen wieder in die Höhe, womit dem Goldpreis Anfang November der klare Bruch der Abwärtstrendlinie gelang (siehe grüner Pfeil im folgenden Chart). Doch Impfstoffmeldungen ließen die Bullenträume zerplatzen (roter Pfeil). Statt eines neuen Aufwärtstrends kam es zu einem neuen Korrekturtief.

In der Gold-Analyse vom 9. Oktober hieß es im Fazit, man könne im Goldpreis Long-Positionen wagen, „die man unter den jeweiligen Wellen C absichert“. Zu diesem Zeitpunkt stieß der Goldpreis exakt an die Abwärtstrendlinie. Mit dem späteren Bruch dieser Linie (grüner Pfeil) und dem dynamischen Anstieg war es möglich, den Trade auf Einstandskurs abzusichern oder den Stopp zumindest nachzuziehen. Je nach Tradingstil konnte der Long-Trades ohne Verlust beendet werden oder eben nicht. Selbst wenn man den Stopp an der Welle C beließ, hat man eine potentielle Long-Chance genutzt, auch wenn letztlich ein Verlust herauskam. Goldpreisentwicklung aktuell klar bearish Nun ist die charttechnische Situation klar bearish. Der Goldpreis ist auf ein neues Korrekturtief gefallen und hat dabei eine wichtige horizontale Unterstützung gebrochen, die man einem erneuten abfallenden Dreieck zuordnen kann (siehe dicke grüne und rote Linien im folgenden Chart).

Zudem wurde inzwischen auch die 200-Tage-Linie (dick blau) unterschritten, nachdem sie an drei Tagen als Unterstützung diente. Es sieht damit vieles nach weiter fallenden Kursen aus. Das ändert sich erst, wenn der Goldpreis die horizontale Linie zurückerobern kann. Solange dies nicht geschieht, stellt sich die Frage, wie weit die Notierungen nun noch nachgeben können.

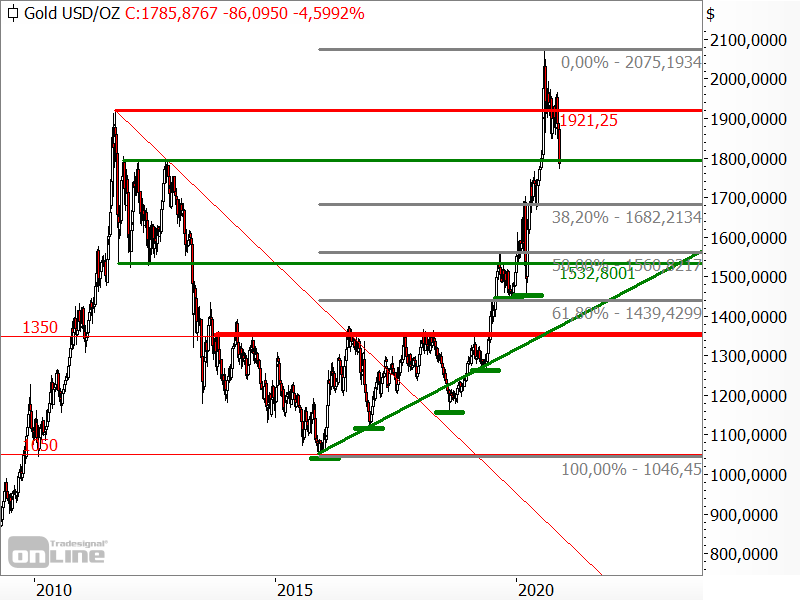

Beim Blick auf diesen längerfristigen Chart zeigt sich, dass im Bereich von rund 1.800 USD eine weitere horizontale Unterstützung gebrochen wurde (oberste dicke grüne Linie). Damit hätte der Goldpreis nun durchaus Platz bis auf 1.532,8 USD. Womöglich steuert er aber auch lediglich das 38,20 % Fibonacci-Retracement der gesamten Aufwärtsbewegung seit dem Tief von 2015 bei 1.682 USD an (graue Linien). Ohne Inflation und Corona sieht es schlecht aus für Gold Im Target-Trend-Spezial haben wir in den vergangenen Gold-Analysen unseren Lesern wiederholt in Erinnerung gerufen, dass das Edelmetall für uns als Investment uninteressant ist. „Langfristig erwarten wir unverändert, dass der Goldpreis kein großes Aufwärtspotential hat und übergeordnet seitwärts tendiert, er dabei womöglich sogar wieder in den Bereich von grob 1.400 und ca. 1.150 USD (bzw. 1.050 USD) zurückkehren wird“, schrieben wir dazu. Letzteres war aus unserer Sicht allerdings erst zu erwarten, „wenn die Corona-Krise klar zu Ende geht, die Neuinfektionen in der Welt also stark rückläufig sind […]“. Und in der gestrigen Gold-Analyse des Target-Trend-Spezial schrieben wir den Lesern, dass dies zwar noch nicht der Fall ist, ein Ende der Krise aber durch die Impfstoffentwicklung inzwischen nah ist. Angesichts dieses Hintergrunds und der potenziellen Kursziele, welche die Bären nun ansteuern könnten, fühle ich mich in unserer Einschätzung wieder bestätigt. Allerdings ziehe ich durchaus noch in Erwägung, dass sich im Goldpreis nur eine größere ABC-Korrektur bildet.

Zumal übergeordnet betrachtet die Aufwärtstendenz durch höhere Tiefs noch intakt ist (siehe kleine grüne Balken in den längerfristigen Charts). Ein Long-Trade ist Gold dennoch derzeit für mich nicht. Eher das Gegenteil ist der Fall – bis der Goldpreis die horizontale Linie zurückerobern kann.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

|