Pause oder Ende der Bankenkrise?

Pause oder Ende der Bankenkrise?

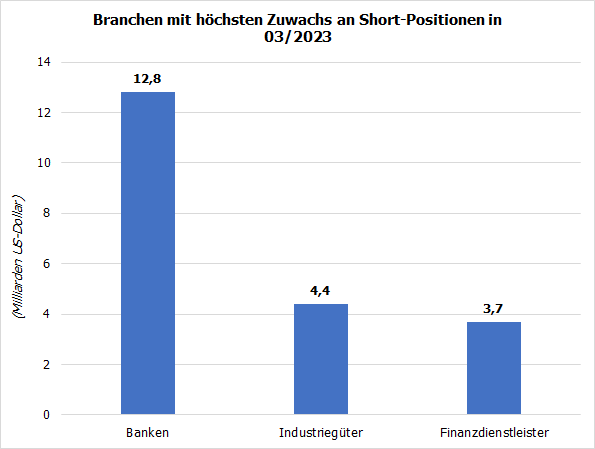

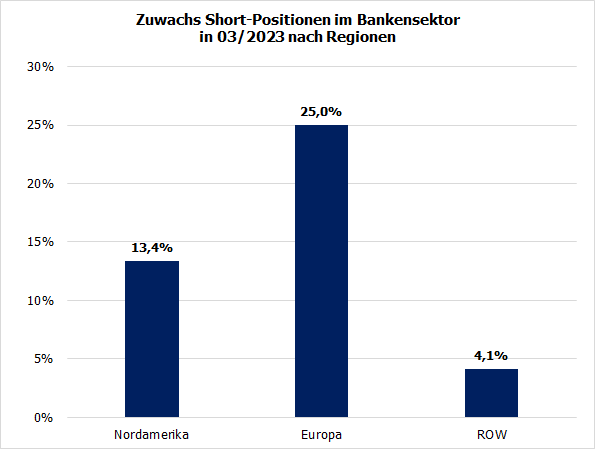

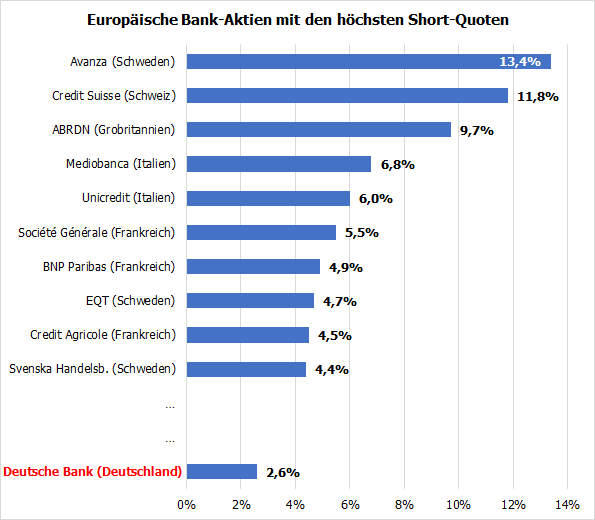

von Torsten Ewert Sehr verehrte Leserinnen und Leser, Sven Weisenhaus hat in der Vorwoche schon mehrfach darauf hingewiesen, dass an den Börsen wieder Ruhe eingekehrt ist, weil es keine neuen Hiobsbotschaften aus dem Bankensektor gab und die Kurse der Finanzinstitute nicht mehr weiter nachgaben. Die Frage ist, ob damit der Sturm vorbei oder nur vorübergehend abgeflaut ist. Großer Druck der Leerverkäufer bei Bankaktien So viel vorab: Für beides gibt es Indizien. So haben laut einer Analyse des Handelsblatts Hedgefonds und andere institutionelle Anleger im März vor allem bei Banken ihre Short-Positionen erhöht:  Quelle: Handelsblatt nach Daten von S3 Partners Das gilt sowohl für Nordamerika bzw. die USA als auch Europa. Allerdings war der prozentuale Zuwachs der Short-Positionen in Europa deutlich höher:  Quelle: Handelsblatt nach Daten von S3 Partners, eigene Berechnungen Und bei einzelnen europäischen Banken lagen die Short-Quoten (also der Anteil der umlaufenden Aktien, der leerverkauft ist) im zweistelligen Bereich:  Quelle: Handelsblatt nach Daten von S3 Partners Nur ein Unfall oder eine gezielte Attacke? Diese Daten sprechen zunächst dafür, dass die erneuten Kursverluste bei Bankaktien in der vorletzten März-Woche kein „Unfall“ waren, sondern eine gezielte Attacke des Marktes, da die Investoren noch mehr Probleme sehen. Dagegen spricht jedoch die relativ geringe Short-Quote bei der Deutschen Bank. Sie ist mit rund 2,6 % zwar deutlich erhöht gegenüber dem „Normalniveau“, aber weit entfernt von den Werten der anderen Banken. Zudem hat laut Bundesanzeiger im März nur ein Marktteilnehmer eine größere Short-Position gemeldet bzw. aufgestockt. Trotzdem musste die Deutsche Bank am 24.03. den größten Intraday-Kursverlust hinnehmen (siehe Börse-Intern vom 27.03.2023). Das lässt sich mit der Short-Quote allein nicht erklären. Was die Umsatzdaten zeigen Eine Analyse der Umsatzdaten jenes Tages zeigt jedoch zweierlei: Erstens wurden von Anfang an hohe Volumina in der Deutschen Bank-Aktie bewegt: Bereits nach gut einer Stunde war das Durchschnittsvolumen erreicht, dass in der Aktie von April 2022 bis Anfang März 2023 täglich gehandelt wurde. Und nochmals nur eineinhalb Stunden später wurde auch das erhöhte Durchschnittsvolumen seit Beginn der Bankenkrise überschritten (siehe grün und rot gestrichelte Linien im folgenden Chart).  Das deutet auf eine kurzentschlossene Attacke hin, denn am Vortag gab es eine ähnliche Attacke auf die US-Banken. Dabei fiel der Regionalbanken-Index in den USA auf ein neues Jahrestief. Vermutlich haben die „Shorties“ die Gelegenheit ergriffen, auch die europäischen Banken hinunter zu prügeln. Zweitens zeigen die Daten, dass offenbar viele Stopp-Orders im Markt lagen, die ausgelöst wurden und das Volumen verstärkt haben. Es gab auffällig hohe Umsätze an markanten Marken, wie dem Tief der vorangegangenen Woche und der runden 8€-Marke. Entwarnung oder Short-Squeeze? Zumindest bei den europäischen Banken könnten die „Shorties“ also einfach mal auf den Busch geklopft haben, um die Verwirrung auszunutzen. Die jüngste Erholung dürfte daher auch das Ergebnis einer kräftigen Short Squeeze gewesen sein. Schließlich stieg der europäische Bankenindex seit seinem Tief deutlich stärker als der US-Regionalbanken-Index:  Es erscheint daher verfrüht, für europäische Banken Entwarnung zu geben. Gegenüber den US-Regionalbanken sind die Anleger jedenfalls noch skeptisch. Käufer trauen sich noch nicht stärker in den Markt, obwohl die Umsätze weiterhin sehr hoch sind. Aber auch die Bären halten sich vorerst zurück. Sicherlich hoffen sie auf eine weitere Abwärtswelle. Diese könnte jedoch deutlich kleiner bleiben als die erste – oder sogar ganz ausfallen. Denn es gibt einen wichtigen fundamentalen Hinweis, dass die Bankenkrise doch „nur“ ein Unfall gewesen sein könnte – bisher jedenfalls. Eine aufschlussreiche Grafik Dazu die folgende aufschlussreiche Grafik, welche die wöchentlichen Änderungen ausgewählter Vermögenswerte (Assets) der 12 Distrikt-Banken der US-Zentralbank Fed zeigt, und zwar ihren Bestand an Wertpapieren, Prämien, Repo-Geschäften und Krediten, die ihnen von den Geschäftsbanken ihres Distrikts als Sicherheiten gegen Liquidität übertragen wurden.  Quellen: US. Federal Reserve Bank, eigene Berechnungen Entscheidend sind die letzten drei Krisenwochen, denn in dieser Zeit haben die Banken massiv Liquidität bei der Fed nachgefragt. In der letzten März-Woche sanken die Vermögenswerte, da die Banken offenbar Liquidität zurückzahlten (gelbe Abschnitte). In den beiden Wochen zuvor schossen sie dagegen nach oben – allerdings nur in den Distrikten New York und San Francisco! Dort sitzen die Pleite- bzw. Problem-Banken (SVB, Signature, First Republic, Zions u.a.) bzw. die US-Großbanken, die an der 30-Mrd-Dollar-Rettungsaktion für die First Republic Bank beteiligt waren (und sich dafür ebenfalls Liquidität besorgt haben dürften). Warum die Krise noch nicht zu Ende ist In den anderen Distrikten wurde zwar ebenfalls Liquidität nachgefragt, aber deutlich weniger. Vermutlich besorgten sich dabei einige Banken vor allem vorsorglich Liquidität. Der Grund für diese Zurückhaltung der anderen Banken ist im besten Fall, dass die Probleme tatsächlich nur einzelne Institute betreffen. Im schlechtesten Fall ist es Blauäugigkeit und die Hoffnung, dass der Krug an den betroffenen Banken vorbeigehen möge. Selbst, wenn bei den Banken nun Ruhe einkehrt – es ist unwahrscheinlich, dass wir schon das Ende der Krise erleben. Schließlich ist die eigentliche Ursache der Krise die langjährige Niedrigzinspolitik der Zentralbanken. Die Banken sind nicht deren erstes Opfer – denken Sie an die Probleme und schwache Performance von Immobilienfirmen in jüngster Zeit. SVB und Co. werden daher auch nicht das letzte Opfer sein. Spätestens, wenn die höheren Zinsen in in vollem Umfang der Wirtschaft ankommen, werden etliche Unternehmen Probleme bekommen. Das gilt insbesondere für den Fall einer Rezession, die durch die Bankenkrise wieder wahrscheinlicher geworden ist Mit besten Grüßen Ihr Torsten Ewert PS: Größere Short-Positionen, die laut Finanzmarktregularien meldepflichtig sind, finden Sie auch mit unserem Short-Positionen-Detektor auf unserer Webseite. Dort sind deutsche Aktien absteigend nach ihren Short-Quoten sortiert. Schauen Sie doch mal rein – vielleicht ist ja „Ihre“ Aktie auch gerade im Fokus der „Shorties“!

|