Positive Aspekte bei negativen Konjunkturdaten

Diverse Targets haben exakt den richtigen Weg gewiesen

Positive Aspekte bei negativen Konjunkturdaten

von Sven Weisenhaus

Zunächst ein kurzer Hinweis:

Stockstreet hat nun einen eigenen Blog. Hier finden Sie Lustiges, Seltsames, Interessantes rund um Börse, Traden, Wirtschaft und das Leben.

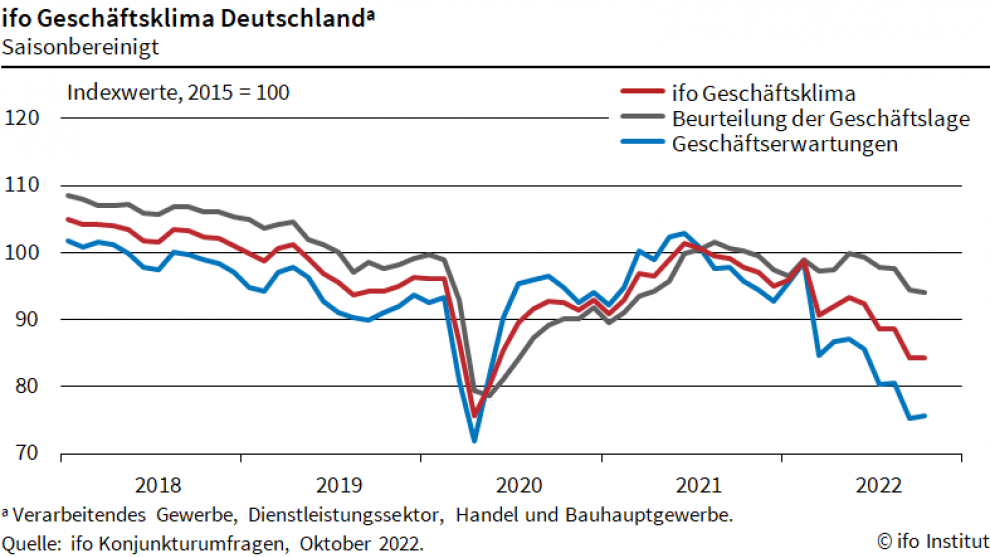

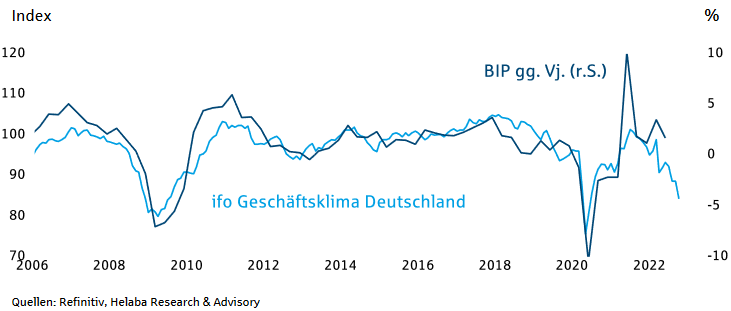

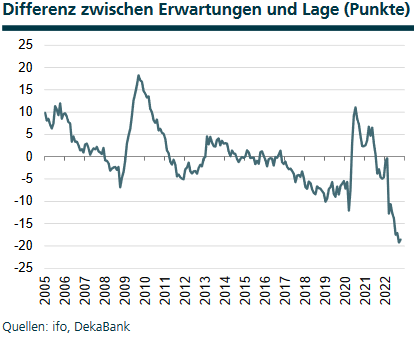

Der erste Artikel ist schon online: „Als Trader schnell reich werden? Teil 1“ Den Link dazu finden Sie am Ende dieser „Börse-Intern“-Ausgabe. Trotz weiterhin schlechter Konjunkturdaten gibt es aktuell einzelne positive Aspekte. Das gilt zum Beispiel auch für das heute veröffentlichte ifo-Geschäftsklima. Es trübte sich im Oktober erneut ein, allerdings weniger stark als von Experten im Durchschnitt erwartet. Konkret ging es für den Geschäftsklimaindex von 84,4 Punkten im September auf nun 84,3 Zähler weiter abwärts. Ökonomen hatten dagegen mit einem stärkeren Rückgang auf 83,3 Punkte gerechnet.  Trotz des leicht über den Erwartungen liegenden Wertes ist dessen Entwicklung klar negativ zu werten. Schließlich ist das ifo Geschäftsklima auf ein neues Tief im aktuellen Abwärtstrend und auf den niedrigsten Stand seit Mai 2020 gefallen. Dies lässt nichts Gutes für das deutsche Bruttoinlandsprodukt (BIP) erahnen, welches wohl kaum noch um eine Schrumpfung herumkommen wird. Denn die folgende Grafik der Landesbank Hessen-Thüringen (Helaba) zeigt einen klaren Zusammenhang zwischen ifo-Daten und BIP, wobei der ifo-Index ein vorlaufender Indikator ist.  Ein positiver Aspekt ist dabei allerdings, dass die rund 9.000 befragten Unternehmen zwar ihre aktuelle Lage erneut etwas schlechter eingeschätzt haben (siehe graue Linie in der ersten Grafik oben), die Geschäftserwartungen aber minimal optimistischer als zuletzt ausgefallen sind (blaue Linie). Es wird also etwas Licht am Ende des Tunnels gesehen. Und da die Börse die Zukunft handelt, kommt es am Aktienmarkt meist zu einer Wende, wenn sich die Lageeinschätzung zwar noch eintrübt, die Zukunftserwartungen aber bereits aufhellen. Und das ist aktuell der Fall, allerdings von einem extrem niedrigen Niveau aus. Die Geschäftserwartungen liegen aktuell auf dem drittschlechtesten jemals gemeldeten Wert. Nur zu den Anfängen der Corona-Krise wurde bei den Erwartungen ein noch niedrigeres Niveau erreicht, wobei die Differenz zwischen Erwartung und Lage aktuell wesentlich größer ist als damals.  Und daher gilt: Eine Schwalbe macht noch keinen Sommer. Gaspreis bricht zweistellig ein Ein weiterer positiver Aspekt ist jedoch der massiv gefallene Gaspreis. Gestern ging es für den europäischen Erdgas-Future prozentual zweistellig abwärts auf unter 100 Euro. Zwar ist auch dieses Niveau noch im Vergleich zum Vorjahr (ca. 20 Euro) hoch, dennoch hat sich der Preis von seinem Hoch bei 345 Euro nun um mehr als 70 % entfernt. Und das dürfte den Inflationsdruck dämpfen. Sinkende Zins(erwartung)en Sicherlich wird sich die Europäische Zentralbank (EZB) dadurch nicht davon abbringen lassen, auf ihrer anstehenden Sitzung den Beschluss zu fassen, die Leitzinsen erneut um 0,75 Prozentpunkte anzuheben. Doch können sinkende Energiepreise und ein damit nachlassender Inflationsdruck grundsätzlich zu sinkenden Zinserwartungen führen. Das kann die Erholung der Aktien- und Anleihenmärkte weiter antreiben.

Diverse Targets haben exakt den richtigen Weg gewiesen

von Sven Weisenhaus Und so verwundert es auch nicht, dass der Bund-Future heute um mehr als 1,3 % und damit weit überdurchschnittlich zulegen kann. Erst gestern hatte ich den Lesern des Stockstreet-Börsenbriefs „Target-Trend-Spezial“ in der vorbörslichen Analyse folgenden Chart präsentiert:  Dazu hatte ich geschrieben, dass man den Kursverlauf seit Ende September als abfallendes Dreieck werten kann (blaue Linien), welches als Trendabschlussmuster gilt. Und weiter: „Und so könnte das Dreieck idealtypisch durch eine Kurserholung nach oben aufgelöst werden. Damit könnte auch das Target an der Mittellinie bei 138,75 Punkten erreicht werden (gelber Kreis).“ Daher gab ich folgenden Hinweis zum Trading: „Grundsätzlich bietet sich weiterhin eine Long-Position an, um von einer Kurserholung zu profitieren. Und ich würde diese nun auch wagen.“ Heute, also nur zwei volle Handelstage später, sieht der Chart des Bund-Future wie folgt aus:  Der Bund-Future hat das abfallende Dreieck also tatsächlich nach oben aufgelöst und den Bereich des Targets bereits erreicht. Sehr wahrscheinlich wird nun auch dessen Zentrum an der Mittellinie bei 138,75 Punkten getroffen.

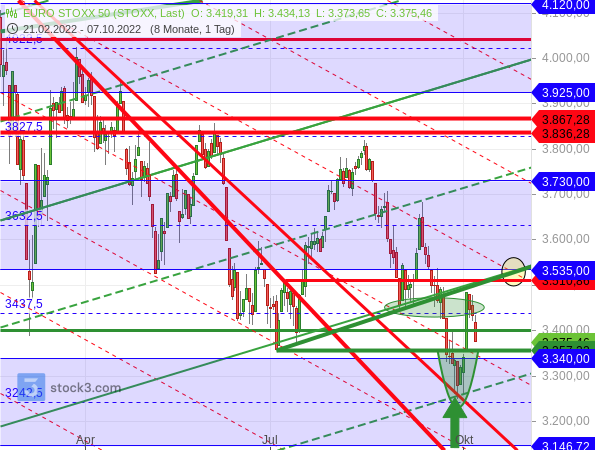

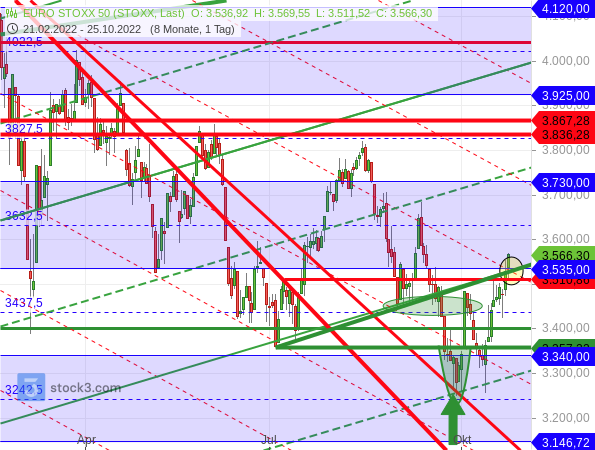

Für den möglichen Long-Trade macht das keinen Unterschied mehr. Er liegt im Gewinn und kann nun theoretisch schon auf Einstiegskurs abgesichert werden. Damit sind Verluste nahezu ausgeschlossen und man kann die Gewinne laufen lassen. Auch im Euro STOXX 50 wurde das Target getroffen Erst gestern hatte Torsten Ewert geschrieben, dass auch das Target im DAX erreicht wurde. Die Target-Trend-Methode zeigt also jüngst wieder eindrucksvoll ihr Können. Ich kann aber noch einen oben drauf setzen. Denn am 10. Oktober hatte ich im Target-Trend-Spezial zur regelmäßigen Analyse des Euro STOXX 50 mit folgendem Chart ein weiteres Target genannt (siehe gelber Kreis).  Und inzwischen hat der Index dieses Target von unten nach oben durchlaufen und dabei das Zentrum nur äußerst knapp verfehlt.  Wie gut, dass ich den Lesern am 29. September zu einer kleinen Long-Position geraten hatte, die man damals zum Eröffnungskurs von 3.333 Punkten eingehen konnte. Auch diesen Trade kann man bereits auf Einstiegskurs absichern, um damit Verluste nahezu auszuschließen und die Gewinne weiter laufen zu lassen. Faszinierend Auch wenn ich selbst diese Chartanalysen erstellt habe, so ist es dennoch für mich immer noch faszinierend, wie man mit der Target-Trend-Methode Kursziele teilweise weit im Voraus prognostizieren kann. Beim Euro STOXX 50 waren es im aktuellen Fall immerhin zwei Wochen. Und ich bin sehr gespannt, ob auch die Targets getroffen werden, die ich aktuell im DAX noch sehe und die ich im Rahmen des Target-Trend-Spezial zukünftig noch ausmachen werde. Erfolgreicher Short-Trade beim USD/JPY Übrigens: Am vergangenen Freitag hatte ich über eine mögliche Intervention der japanischen Zentralbank berichtet. „Während ich diese Zeilen schreibe, sieht es sogar schon nach einem solchen erneuten Eingriff aus“, hieß es dazu. Ich sah daher gute Chancen für einen Short-Trade auf den USD/JPY. Und im Börsenbrief „Target-Trend-CFD“ habe ich diesen auch konkret umgesetzt: Um 16:44 Uhr habe ich bei einem Wechselkurs von 150,66 Yen mit 10.000 CFD-Kontrakten auf fallende Kurse gesetzt (siehe grüner Pfeil im folgenden Chart). Und um 18:01 Uhr beendete ich diesen Trade bei 146,22 Yen (roter Pfeil). Damit konnten die Leser binnen nur 1 Stunde und 17 Minuten einen Gewinn in Höhe von 308,03 Euro realisieren.

(Chart erstellt mit: comdirect.de, grüner Pfeil = Einstieg, roter Pfeil = Ausstieg) Da sich der USD/JPY seitdem wieder erholen konnte, wie schon nach der ersten Notenbank-Intervention vom 22. September, besteht durchaus die Möglichkeit, dass man eine solche Trading-Gelegenheit bald noch einmal geboten bekommt. Halten Sie also Ausschau nach dem Beginn einer plötzlichen und dynamischen Abwärtsbewegung. Oder setzen Sie bei Kurserholungen immer wieder auf fallende Kurse, um von kurzzeitigen Rücksetzern zu profitieren.

Ich wünsche Ihnen dabei viel Erfolg

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wenn Sie bei solchen Trades Unterstützung benötigen, dann schauen Sie sich doch die beiden Börsenbriefe Target-Trend-Spezial und Target-Trend-CFD einmal an. Ich kann Ihnen verraten, dass die darin jeweils besprochenen Trades in den weit überwiegenden Fällen zu ordentlichen Gewinnen geführt haben. Kein Geheimnis ist, dass Sie dabei die Möglichkeit eines kostenlosen Tests der Börsenbriefe haben. Melden Sie sich also am besten JETZT HIER an!

Und hier geht es zum Stockstreet-Blog: https://www.stockstreet.de/boersen-news/blog

|