Positive Daten ohne Kurseffekt – Erholung scheint ausgereizt!

Positive Daten ohne Kurseffekt – Erholung scheint ausgereizt!

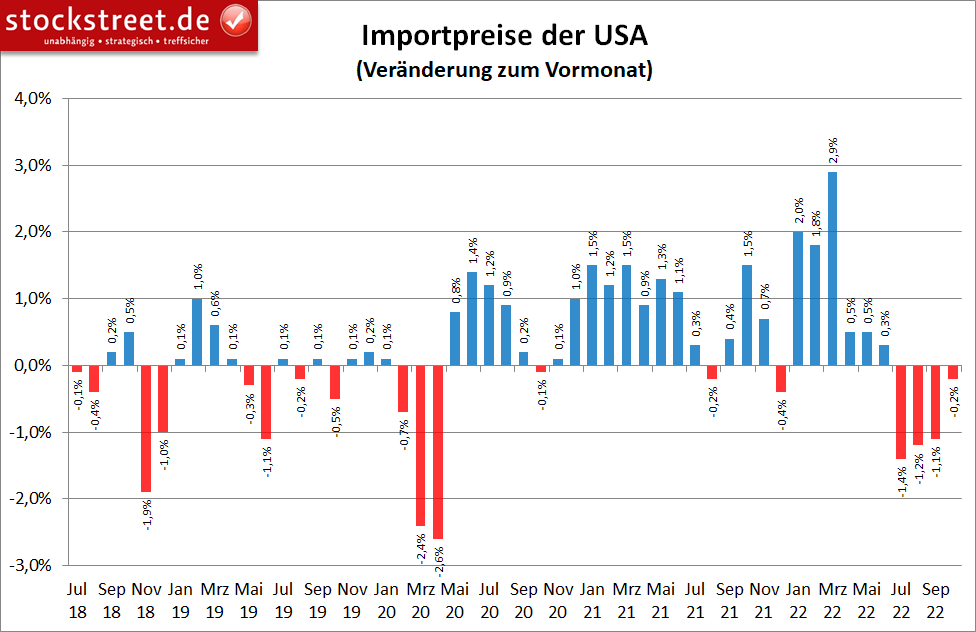

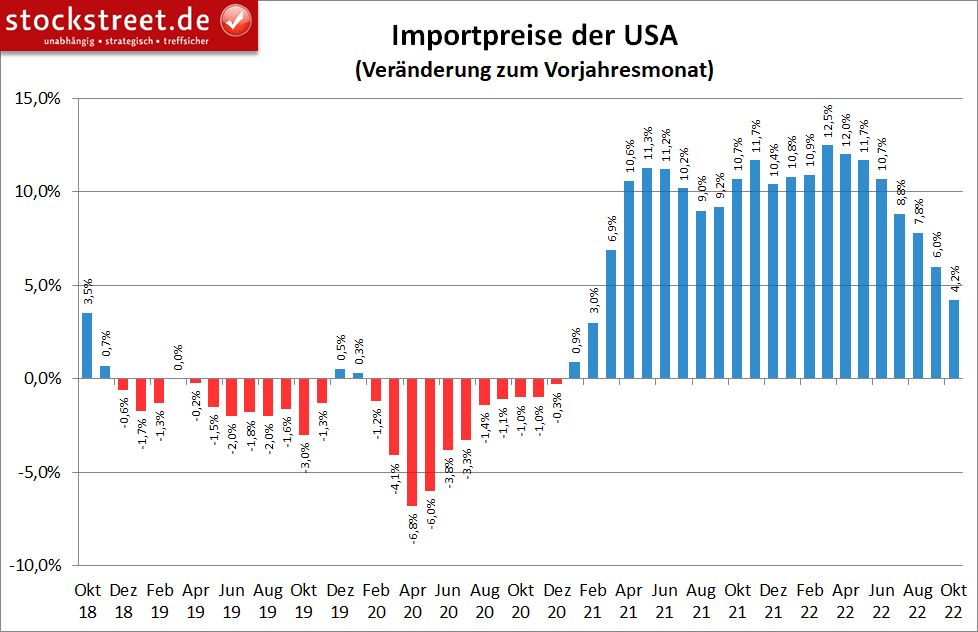

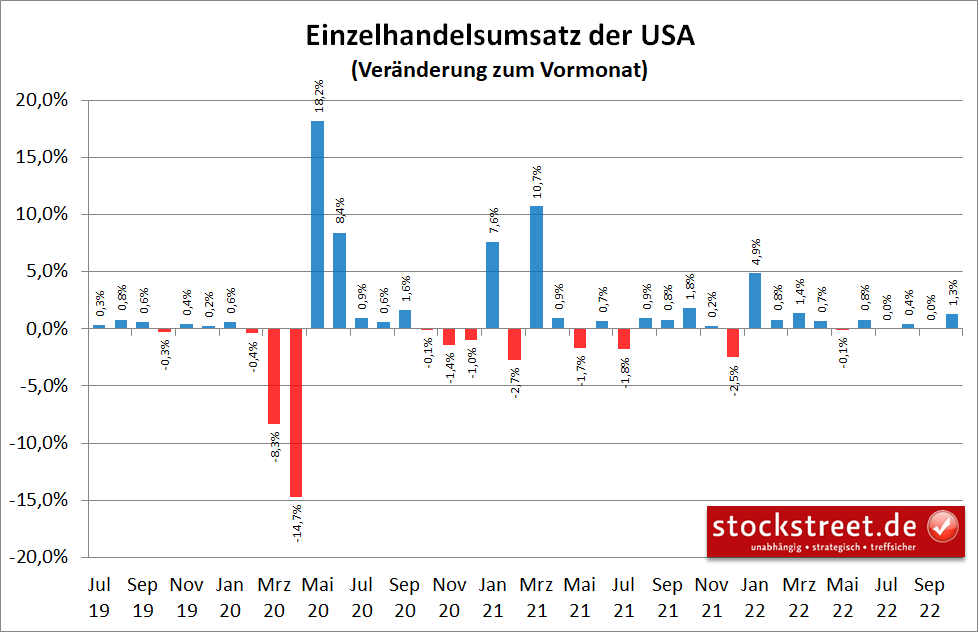

von Sven Weisenhaus Am Donnerstag vergangener Woche kamen aus den USA die Daten zu den Verbraucherpreisen, gestern zu den Erzeugerpreisen und heute zu den Importpreisen – Anleger am Aktienmarkt können sich derzeit nicht über zu wenige positive Nachrichten in Sachen Inflation beschweren. Denn Verbraucher- und Erzeugerpreise gingen stärker zurück als erwartet. Und auch aus den Importpreisen lässt sich ablesen, dass das Hoch bei der Inflation hinter uns liegt und der Preisdruck deutlich nachlässt. US-Importpreise mit viertem bzw. siebtem Rückgang in Folge Im Oktober fielen die Preise für importierte Waren im Vergleich zum Vormonat um -0,2 %. Das ist zwar weniger als die erwarteten -0,4 % und deutlich weniger als die Rückgänge von jeweils mehr als -1 % in den drei Vormonaten, aber es war immerhin das vierte Minus in Folge.  Zudem ging die Jahresrate damit zum siebten Mal nacheinander zurück, auf nur noch +4,2 %, von +6,0 % im September. Sie erreichte dadurch den kleinsten Anstieg seit Februar 2021. Und vom zyklischen Hoch des März bei +12,5 % sind wir inzwischen meilenweit entfernt.  Diese Entwicklung gibt der US-Notenbank (Fed) deutlichen Spielraum, um bei der Straffung der Geldpolitik etwas Tempo herauszunehmen, wenn sie befürchtet, dass sie mit zu hohen Zinsen die Wirtschaft abwürgt. Größtes Plus im US-Einzelhandel seit einem halben Jahr Gegen diese Sorgen sprechen allerdings die heute auch veröffentlichten Daten des US-Einzelhandels. Denn demnach haben die Konsumenten im Oktober überraschend viel Geld in den Läden gelassen. Die Einnahmen der Händler stiegen um 1,3 % zum Vormonat und damit so stark wie seit März bzw. mehr als einem halben Jahr nicht mehr. Ökonomen hatten dagegen mit einem Zuwachs von „nur“ 1,0 % gerechnet, nachdem die Umsätze im September stagniert hatten.  Diese Entwicklung bestätigt die Aufhellung bei der Stimmung der Verbraucher, die sich insbesondere in den Umfrage-Daten der Uni Michigan der vergangenen Monate gezeigt haben. Denn der Umsatzanstieg lässt sich nicht nur mit höheren Preisen erklären, da diese im Oktober „nur“ um 0,4 % zum Vormonat gestiegen sind. Bleibt angesichts der Umfrage-Ergebnisse für den laufenden Monat nur abzuwarten, ob es dabei bleibt. Denn gestern hatte ich berichtet, dass die Uni Michigan für November eine überraschend starke Eintrübung der Verbraucherlaune gemeldet hat. Tiefe Rezession in den USA? Insgesamt waren die heutigen Daten aber positiv. Denn sie deuten auf einen nachlassenden Preisdruck bei einer gleichzeitig anhaltenden Unterstützung der US-Wirtschaft durch die Verbraucher hin. Notenbank bzw. Anlegerherz, was willst Du mehr? Vor diesem Hintergrund stellt sich die Frage, ob die US-Wirtschaft wirklich vor einer Rezession steht, wie es einige Konjunkturdaten andeuten, wie zum Beispiel die Einkaufsmanagerdaten von S&P Global (siehe Börse-Intern vom 27. Oktober). Und selbst wenn es in den USA eine Rezession geben sollte, stellt sich die Frage, ob diese so tief ausfällt, wie es einige Marktteilnehmer befürchten. Ich bin da jedenfalls optimistischer und könnte mir vorstellen, dass der US-Wirtschaft ein sogenanntes „soft-landing“ gelingt, also eine sanfte Konjunkturabkühlung ohne oder mit nur einer leichten Rezession. Dow Jones hängt am 61,80er Retracement fest Und mit Blick auf den Dow Jones scheinen auch die Aktienmärkte inzwischen weit weniger pessimistisch. Seit der charttechnischen Analyse vom vergangenen Freitag konnte sich der Index auf dem erreichten Niveau (33.715 Punkte) halten und die Kursgewinne sogar im gestrigen Hoch bei 33.987 Zähler noch etwas ausbauen, allerdings nicht nachhaltig.  Das 61,80%-Fibonacci-Retracement des gesamten Bärenmarktes (blaue Linien) scheint aktuell weitere Kursgewinne zu verhindern. Und es stellt sich nach wie vor die Frage, ob die aktuelle Kurserholung gerechtfertigt ist, vor allem in Ausmaß und Geschwindigkeit. Hier bin ich eher pessimistisch und rechne weiterhin mit einem Rücksetzer. Auch der Nasdaq 100 kommt nur begrenzt vorwärts Der Nasdaq 100 konnte hingegen seine aktuelle Fibonacci-Hürde – das 38,20%-Retracement der dritten Korrekturwelle – überwinden und sich zur 50%-Marke vorarbeiten (blaue Linien). Allerdings war auch dieser Vorstoß bescheiden und offenbar wenig nachhaltig.  Und daher bleibe ich bei meiner Einschätzung: US-Aktienindizes haben kaum Kurspotential Die Kurserholung im Dow Jones erscheint übertrieben. Der Nasdaq 100 hat dagegen zwar scheinbar Aufholbedarf, doch mit Blick auf die fundamentale Bewertung haben beide Indizes wenig Kurspotential. Vielmehr hat der Bärenmarkt eine vorherige Übertreibung abgebaut und die Indizes auf ein normales Bewertungs- und Kursniveau zurückgeführt. Angesichts der Risiken, mit denen die Weltwirtschaft und somit auch die US-Wirtschaft noch zu kämpfen hat, ist ein Wechsel vom Bären- in einen neuen Bullenmarkt für mich derzeit noch kaum vorstellbar. Stattdessen sehe ich weiteren Spielraum für Konsolidierungen. Und dabei ist durchaus auch eine Wiederaufnahme und Fortsetzung des Bärenmarktes vorstellbar. Mit anderen Worten: Ich würde aktuell keine Long-Positionen auf die US-Aktienindizes eingehen. Einzige Ausnahme ist der am vergangenen Freitag vorgestellte Trade, wonach man zwar eine Long-Position auf den Nasdaq 100 riskieren könnte, allerdings nur in Verbindung mit einem Short-Trade auf den Dow Jones.

Ich wünsche Ihnen damit viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Angesichts der Gefahr von Rücksetzern hat es bei den Stockstreet-Börsenbriefen wieder Gewinnmitnahmen gegeben:

Aus dem Depot des „Hightech-Trader“ wurden gestern Aktien von Eckert & Ziegler (+17,77 %), Kion (+39,20 %) und Varta (+6,42 %) verkauft.

Fast zeitgleich wurden aus dem Depot des „Allstar-Trader“ Aktien von Amazon (+6,08 %) und Bechtle (+9,23 %) sowie ein Long-Zertifikat auf den EUR/USD (+28,64 %) verkauft. Alle 3 Trades waren weniger als 3 Wochen im Markt.

Wollen auch Sie in kurzer Zeit solche Gewinne realisieren? Dann melden Sie sich JETZT HIER an! Sie haben die Möglichkeit eines kostenlosen Tests!

|