Rally-Signal trotz Übertreibung!

Rally-Signal trotz Übertreibung!

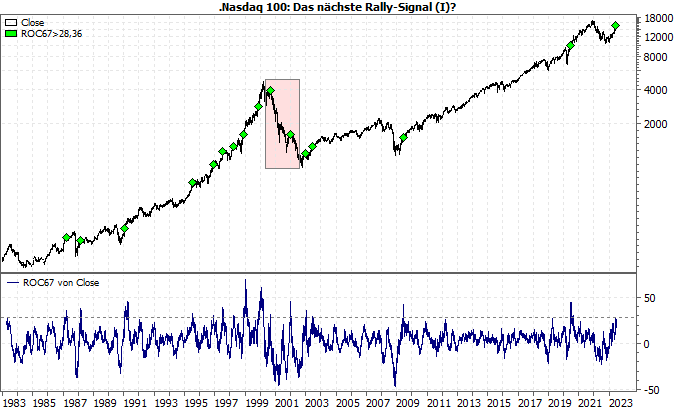

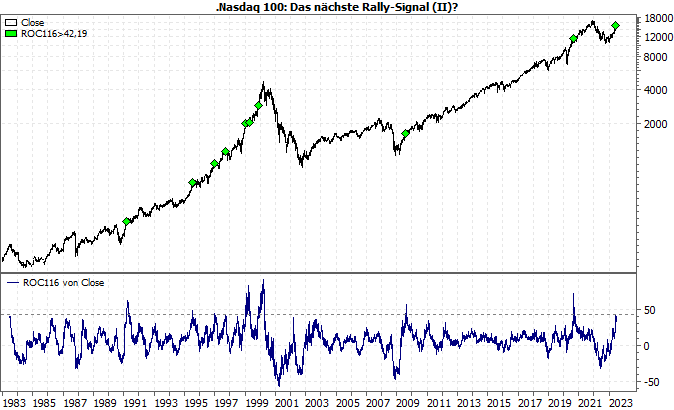

von Torsten Ewert Sehr verehrte Leserinnen und Leser, in der Vorwoche hatte ich anhand der Anlegerstimmung in den USA gezeigt, dass die Rally an den US-Aktienmärkten noch weitergehen kann (siehe Börse-Intern vom 03.07.2023). Eine moderate Stimmung, die eine weitere Rally erlaubt, ist das Eine. Das andere ist ein klares Signal, dass die Rally tatsächlich weitergeht. Es mag Sie überraschen – aber selbst das gab es. Was man alles gegen die Rally einwenden kann Ohne Frage, der Nasdaq legte zuletzt eine eindrucksvolle Rally hin. Doch einige Details schüren Zweifel, ob der Anstieg nachhaltig ist. Aber wie ordnet sich diese Rally im historischen Vergleich tatsächlich ein? Die Hausse des Nasdaq 100 in diesem Jahr hat etliche kritische Kommentare ausgelöst: Der Anstieg werde nur von den Schwergewichten getragen, daher seien die Marktbreite zu gering und etliche andere Marktindikatoren negativ. Insbesondere die Schwergewichte seien zudem überbewertet, die Anleger übereuphorisch, was den KI-Boom betrifft und überkauft ist der Tech-Sektor sowieso. Zudem werden weiterhin die negativen Signale der Fed ignoriert. Die Rally hat Fakten geschaffen Diese Aufzählung ist vermutlich unvollständig. Dennoch: All das (und wohl noch mehr) ist richtig. Auch ich habe hier mehrfach darauf hingewiesen. Doch die Rally gab es nun einmal. Damit wurden Fakten geschaffen: Vom 10. März (dem einzigen markanten Korrekturtief seit Jahresbeginn) bis zum jüngsten Hoch am 15. Juni – also in 67 Handelstagen – legte der Nasdaq 100 um 28,4 % zu.  Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen Das gab es zuvor erst in 15 Rallyphasen (siehe Chart). Die grünen Punkte im Kursverlauf des Nasdaq 100 zeigen, dass eine solche Rally oft der Ausgangspunkt eines neuen Bullenmarkts war, wenn es zuvor einen Crash oder Bärenmarkt gab, z.B. 1988, 1991, 2003, 2009 und 2020. Aber auch in anhaltenden Bullenmärkten kam eine solche Zwischenrally gelegentlich vor – in den 1990er Jahren sogar mehrfach. Und nur in der langen Baisse von 2000 bis 2002 gab es zwei Fälle, in denen es zu einem solchen Anstieg in einer Bärenmarktrally kam (rotes Rechteck im Chart auf der vorherigen Seite). Ein eindeutiges Bild Noch eindeutiger wird das Bild, wenn man den Betrachtungszeitraum verlängert und das letzte Tief der Bodenbildung von 2022 am 28.12. als Ausgangspunkt nimmt. Seitdem gewann der Nasdaq 100 42,2 % in 116 Handelstagen. Das gelang dem Index bisher nur in 8 Rallyphasen zuvor, von denen allerdings 5 im Bullenmarkt der 1990er Jahre auftraten:  Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen Diese Zwischenrallys waren offensichtlich zeitweilige Übertreibungen, denn sie mündeten kurzfristig in Korrekturen oder Konsolidierungen. Es bleiben aber drei Fälle – 1991, 2009 und 2020 – die zur aktuellen Lage vergleichbar sind und Ausgangspunkte neuer Bullenmärkte waren. In Bärenmärkten kam ein so starker Anstieg über so lange Zeit bisher nicht vor! Können wir diesem Trendwechselsignal trauen? Demnach sollten wir gerade einen Trendwechsel sowie den Beginn eines neues Bullenmarkts erleben. Die Krux ist nur, dass der KI-Hype die Kurse so stark getrieben hat, und das nur bei wenigen Aktien wie Microsoft, Nvidia und Co. Kann man also diesem Signal trauen? Warum nicht, schließlich ist immer irgendwas. Auch in den genannten drei Fällen konnte man Vorbehalte haben: 1991 trafen Rezessionssorgen auf (Golf-) Kriegsangst und auf Bedenken, wie denn der Zusammenbruch des Ostblocks ablaufen werde. 2009 herrschte die Finanzkrise und 2020 eine unkalkulierbare Pandemie. Und jedes Mal stiegen die Kurse an der Mauer dieser Ängste und Zweifel immer weiter. Warum die „KI-Rally“ weitergehen könnte Warum sollte es diesmal anders sein? Gut, wenn es nach den „Angst-Barometern“ an der Börse (Volatilitätsindizes) geht, dann ist eine solche Mauer derzeit nicht vorhanden. Und eine Korrektur des Nasdaq 100 wäre zweifellos nur gesund. Aber danach ist es eben sehr gut möglich, dass diese „KI-Rally“ weitergeht. Schließlich sind viele KI-Werte aus der zweiten und dritten Reihe noch gar nicht aus ihrem Dornröschenschlaf erwacht. Dort besteht also noch viel Aufholpotenzial. Mein Tipp ist daher, dass sich womöglich der Tech-Sektor insgesamt (und damit auch der Nasdaq 100) nach einem Rücksetzer verhaltener nach oben bewegt – insbesondere, weil die Dickschiffe des Sektors bzw. Index ihr Potenzial fürs Erste weitgehend ausgereizt haben dürften. Ein Favoritenwechsel bahnt sich an Dafür könnten kleinere Werte, insbesondere aus der Softwarebranche, ihren Höhenflug erleben. Sie sind meist mit speziellen Lösungen am Markt, die für die Unternehmen bereits konkrete Vorteile bieten. Eine „Universal-KI“ wie ChatGTP hat dagegen vorerst nur einen beschränkten Nutzen – auch wegen ihrer bisherigen technischen Einschränkungen. Also: Sagen Sie nicht, wir hätten Sie nicht gewarnt, wenn die Rally doch weitergeht und nach einem Favoritenwechsel die Small und Mid Caps aus ihrer Lethargie erwachen! Mit besten Grüßen Ihr Torsten Ewert

|