S&P 500: Hohe Gewinne, hohe Kurse

S&P 500: Hohe Gewinne, hohe Kurse

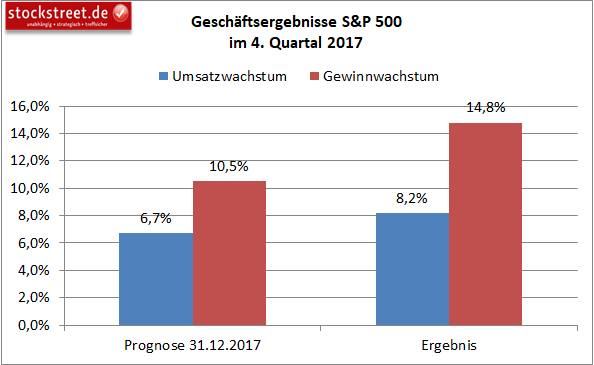

von Sven WeisenhausInzwischen haben fast alle Unternehmen aus dem S&P 500 ihre Ergebnisse zum 4. Quartal 2017 gemeldet. Insgesamt übertrafen die Umsätze demnach die Erwartungen um 1,5 Prozentpunkte, was über dem Fünfjahresdurchschnitt von +0,6 Prozentpunkten liegt. Aufgrund dieser positiven Überraschungen hat sich das Umsatzwachstum des S&P 500 für das 4. Quartal von 6,7 %, die am 31. Dezember 2017 von Analysten erwartet wurden, auf den aktuellen Ist-Wert von 8,2% verbessert (blau in der folgenden Grafik). Das Gewinnwachstum (rot) liegt bei 14,8 % und damit auf dem höchsten Niveau seit dem dritten Quartal 2011. Dieses Ergebnis übertrifft die Erwartungen der Analysten von Ende Dezember sogar um 4,3 Prozentpunkte. Denn als ich am 16. Januar hier in der Börse-Intern über die Schätzungen berichtete, hatten die Analysten für das 4. Quartal 2017 nur ein Gewinnwachstum von 10,5 % erwartet.

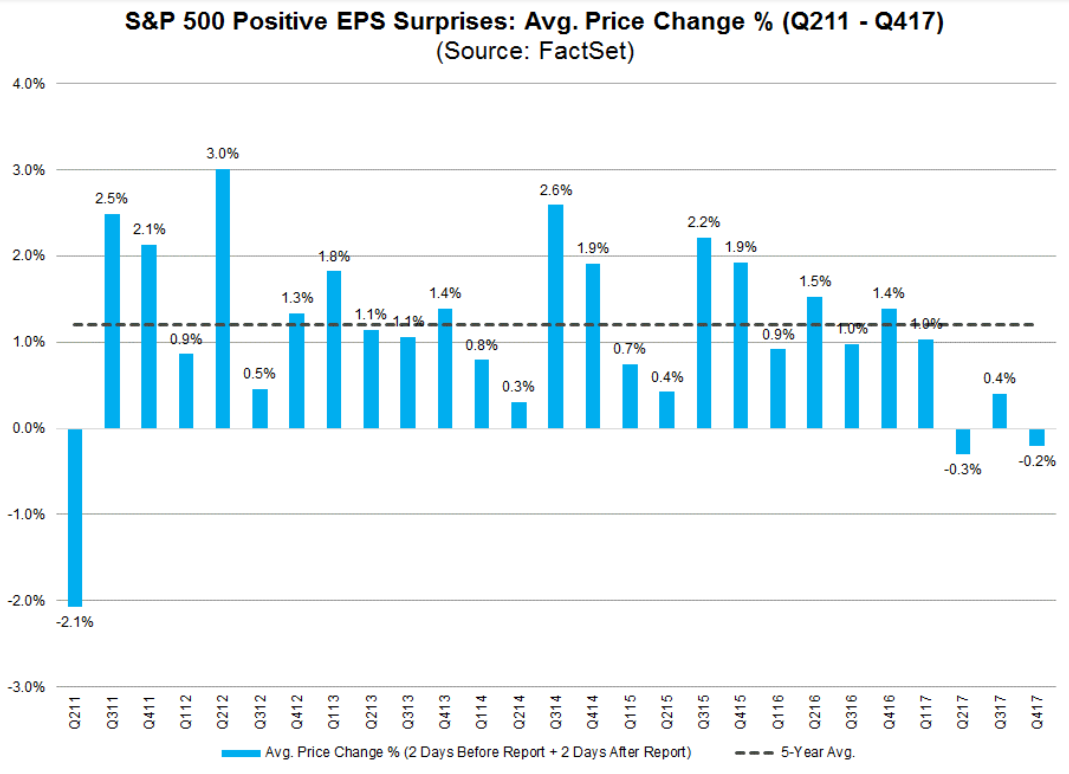

Zuerst hohe Kurse, dann hohe Gewinne Zu großen Kurssprüngen führten diese höheren Ergebnisse jedoch nicht mehr. Vielmehr ist das Gegenteil der Fall. Denn die Aktien der Unternehmen, die eine positive Gewinnüberraschung meldeten, verzeichneten einen Kursrückgang von durchschnittlich 0,2% (gemessen an den Aktienkursen zwei Tage vor und zwei Tage nach der Gewinnmeldung). Der Fünf-Jahres-Durchschnitt der Kursreaktionen nach einer positiven Gewinnüberraschung liegt dagegen bei einem Anstieg von 1,2 % (siehe folgende Grafik).

Daraus lässt sich schließen, dass die Aktienkurse bereits relativ weit gestiegen und damit die höheren Gewinne bereits eingepreist waren. Zumal die Analysten ihre Gewinnerwartungen für den S&P 500 gegenüber dem 31. Dezember 2017 bereits um 5,7 % angehoben hatten. Zwischenzeitlich lag der Wert sogar bei +7,0 %. Eine solche Prognoseanhebung haben die Analysten von FactSet nach eigenen Angaben seit Beginn ihrer Datenerhebung im Jahr 1996 noch nie erlebt. Hauptgrund für die verbesserten Gewinnaussichten war die US-Steuerreform. Genannt wurden aber auch der schwache US-Dollar und die gestiegenen Ölpreise. Letztere führten zu hohen Gewinnschätzungen bei Unternehmen aus dem Energiesektor. Insofern kam der tatsächliche Gewinnanstieg nicht überraschend. Trotz Korrektur relativ hohe Kurse Im Januar lag das durchschnittliche 12-Monats-KGV für den S&P 500 immerhin bei stolzen 18,3 und damit deutlich über den historischen Durchschnittswerten (z. B. 15 Jahre: 14,5). Zwar hat der S&P 500 inzwischen deutlich korrigiert (im Tief um fast 12 %), doch mit der anschließenden Kurserholung notiert der US-Index aktuell nur rund 100 Punkte bzw. 3,55 % unter seinem Allzeithoch. Und daher ist das 12-Monats-KGV mit aktuell rund 17 nach wie vor deutlich höher als die historischen Durchschnittswerte. Ein KGV von 17 gilt allerdings bei einem Gewinnanstieg um 17 % als fair. Derart stark sind die Gewinne aber weder in 2017 gestiegen, noch erscheint derzeit ein solcher Anstieg in 2018 erreichbar. Insofern ist es absolut verständlich, dass die Anleger nicht mehr mit starken (Zu-)Käufen auf die positiven Geschäftsberichte reagiert haben. Unternehmensgewinne können in die Aktienkurse hineinwachsen Und insofern bleibe ich auch bei meiner zurückhaltenden Sicht auf die zukünftige Performance der US-Indizes. Im Rahmen der von mir erwarteten größeren Seitwärtskonsolidierung auf hohem Niveau hätten die Gewinne der Unternehmen Zeit, in die fundamentale Bewertung hineinzuwachsen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|