Schlechte Nachricht für die Fed: Die Wirtschaft erholt sich

Schlechte Nachricht für die Fed: Die Wirtschaft erholt sich

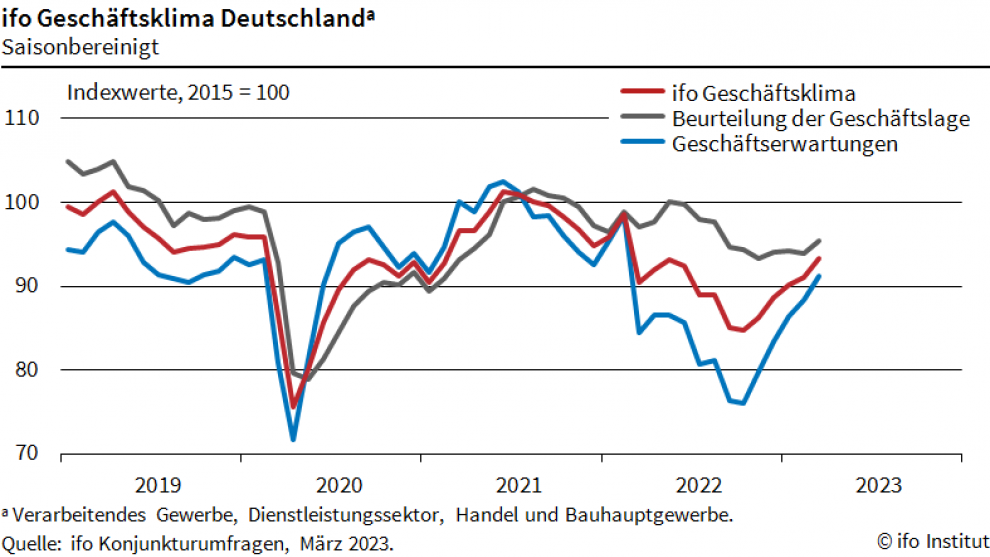

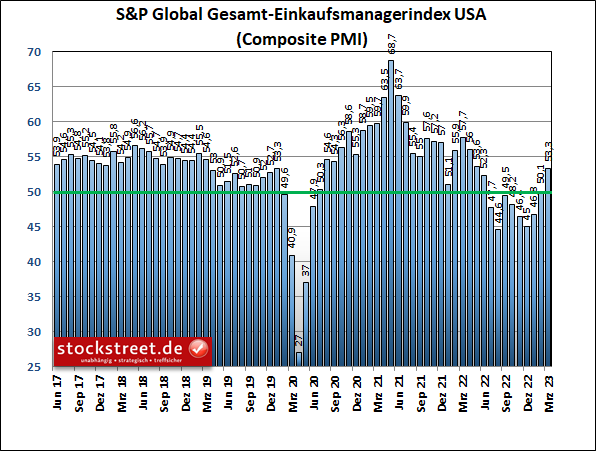

von Sven Weisenhaus Es lässt sich feststellen, dass sich die Börsen in dieser Woche bislang deutlich ruhiger verhalten. Die hohe Volatilität der Vorwoche ist Kursbewegungen gewichen, die beinahe schon langweilig sind. Auch die Nachrichtenticker zeichnen sich nicht mehr durch eine übermäßige Flut an Meldungen aus. Das gibt ein wenig Zeit zum Durchatmen. Auffällig ist dabei auch, dass die Aktienkurse freundlicher tendieren, während die Preise für Anleihen und Gold etwas gesunken sind. Die Anleger scheinen also nicht nur beruhigt, sondern auch wieder etwas risikobereiter. Entwarnung ist damit aber noch nicht angesagt. Denn schon eine negative Nachricht, vor allem in Sachen Banken, könnte wieder zu deutlichen Rücksetzern an den Aktienmärkten führen. Geld ist scheu wie ein Reh. Und die Anleger dürften aktuell noch sehr schreckhaft auf unerwünschte Geräusche reagieren, die aus Richtung des Bankensektors kommen. ifo-Geschäftsklima steigt überraschend den 5. Monat in Folge Aus der Wirtschaft waren derweil überwiegend positive Nachrichten zu hören. So konnte gestern, nach den Einkaufsmanagerdaten vom Freitag, auch das ifo-Geschäftsklima überzeugen. Denn die Stimmung in den Chefetagen deutscher Unternehmen hat sich im März überraschend zum fünften Mal in Folge aufgehellt, und zwar sowohl was die aktuelle Lage als auch die Zukunftserwartungen angeht. Der Frühindikator des Münchner ifo-Instituts stieg von 91,1 auf 93,3 Zähler. Ökonomen hatten hingegen mit einem leichten Rückgang auf 91,0 Zähler gerechnet.  Nach den Einkaufsmanagerdaten vom Freitag überrascht dieser Anstieg allerdings nicht wirklich. Und daher reagierten die Börsenkurse auch kaum auf die Daten. US-Wirtschaft holt kräftig auf Apropos Einkaufsmanagerdaten: Auch aus den USA kamen diesbezüglich positive Nachrichten. Dort kletterte der Gesamt-Index – also für Industrie und Dienstleistung zusammen – im März auf 53,3 Punkte, von 50,1 im Vormonat.  Die US-Wirtschaft holt damit den zweiten Monat in Folge stark auf. Dadurch erreichte das Stimmungsbarometer in Windeseile nun bereits ein 10-Monats-Hoch. Dieses signalisiert laut S&P Global ein Wachstum des Bruttoinlandsprodukts (BIP) von annualisiert 2 %. Und so hinkt die US-Wirtschaft der deutschen und der europäischen nun nicht mehr hinterher. Zumal die Besserung sowohl vom Service-Sektor (von 50,6 auf 53,8) als auch von der Industrie (von 47,3 auf 49,3) getragen wird. Hierzulande schwächelte die Industrie laut den Einkaufsmanagerdaten von S&P Global im März hingegen erneut in zunehmendem Maße. Dienstleistungssektor verzeichnet steigenden Auftragseingang Zudem verzeichneten die Unternehmen in den USA im März zum ersten Mal seit vergangenem September wieder steigende Auftragseingänge, im Gegensatz zu Deutschland und der Eurozone. Allerdings beschränkte sich das Wachstum auf den Dienstleistungssektor. Die Hersteller hatten hingegen auch im März mit einem Rückgang zu kämpfen. Immerhin war dieser aber in der aktuellen Folge von inzwischen 6 Monatsrückgängen der geringste. Dazu passen auch die Daten des US-Handelsministeriums, wonach die Industrie im Februar tatsächlich einen erneuten Auftragsrückgang hinnehmen musste. Die Bestellungen für langlebige Gebrauchsgüter sanken um 1,0 % zum Vormonat. Experten hatten hingegen mit einem Zuwachs von 0,6 % gerechnet, nachdem es im Januar ein Minus von 5,0 % gegeben hatte. Erholung der US-Wirtschaft ist für die Fed keine gute Nachricht Die US-Wirtschaft tendiert also insgesamt in die richtige Richtung, allerdings nicht unbedingt aus Sicht der US-Notenbank Federal Reserve (Fed). Denn dass die Konjunktur wieder deutlich an Tempo zulegen kann, hat leider auch eine Kehrseite der Medaille: Zum einen konnten die Unternehmen wieder höhere Preise durchsetzen, laut S&P Global so stark wie seit 5 Monaten nicht mehr. Begründet wurden diese aus dem Dienstleistungsbereich vor allem mit höheren Personalkosten. Die Industrie war derweil bestrebt, höher Kosten möglichst nur moderat weiterzureichen, um wettbewerbsfähig zu bleiben.

Zum anderen führte die höhere Nachfrage nach Gütern und Dienstleistungen auch zu einem stärkeren Stellenaufbau, sogar dem stärksten seit 6 Monaten. Die US-Notenbank kann derzeit aber weder höhere Preise noch einen stärkeren Arbeitsmarkt gebrauchen. Denn beides verursacht Inflationsdruck, der mit hohen bzw. gar höheren Leitzinsen bekämpft werden muss. Und so landen wir wieder bei den eingangs genannten Problemen im Bankenbereich. Daher sind die positiven Konjunkturdaten mit Vorsicht zu genießen. US-Aktienindizes kämpfen weiterhin mit wichtigen Widerständen Zumal die Aktienindizes in den USA immer noch zeitgleich mit Widerständen kämpfen (siehe „US-Aktienindizes vor Zinsentscheid an wichtigen Widerständen“). Dabei hat der Dow Jones aktuell nicht nur weiterhin Probleme mit der ehemaligen Unterstützung bei 32.581,97 Punkten, die inzwischen als Widerstand fungiert (dicke grüne Linie im folgenden Chart), sondern er bekommt durch eine steile Abwärtstrendlinie (dick rot) auch noch Druck von oben. Beide zusammen formieren sich zu einem Kreuzwiderstand (siehe roter Pfeil).  Sollte der Aktienindex hieran nach unten abprallen, droht eine Fortsetzung der Korrektur. Gelingt hingegen der Sprung über diesen Kreuzwiderstand, scheint die konjunkturelle Aufhellung der Wirtschaft ihre Wirkung zu entfalten. Derweil kämpft der S&P 500 weiterhin mit der oberen Linie eines Abwärtstrendkanals (dunkelrot im folgenden Chart).  Auch diese liegt also zwischen Wohl und Wehe: Ein Abprallen kann die Fortsetzung, ein Bruch das Ende der Korrektur bedeuten. Dem Nasdaq 100 ist zwar bereits ein bullisher Ausbruch gelungen – über das Hoch vom 2. Februar – dieser war allerdings nicht nachhaltig (siehe roter Pfeil im folgenden Chart). Es droht also eine Bullenfalle mit entsprechenden bearishen Konsequenzen.  Es erscheint mir daher weiterhin sinnvoll, vorsichtig zu agieren. Neue Long-Positionen bieten sich aber vor dem Hintergrund der Erholung der US-Konjunktur an, wenn den US-Indizes ein bullisher Ausbruch klar gelingt.

Ich wünsche Ihnen dabei viel Erfolg

Ihr

Sven Weisenhaus

www.stockstreet.de

|