| Liebe Leserin, Lieber Leser,

am Donnerstag (30.04.) habe ich mich in einem LIVE-Webinar mit Armin Brack ausgetauscht (falls Du Armin noch nicht kennst: Er ist einer der besten Aktien-Profis im deutsch-sprachigen Raum). Es ging um Aktien aus den 4 spannenden Bereichen Wasserstoff, Cannabis, Gold und Öl.

Ungefähr 2.300 Teilnehmer haben teilgenommen und interessante Fragen gestellt. Du hast das LIVE-Webinar verpasst? Kein Problem, denn wir haben das Webinar für Dich aufgenommen:

→ Jetzt die Aufzeichnung des Webinars ansehen...

Und nun zum heutigen Thema: Der Schweizer Nahrungsmittel-Riese

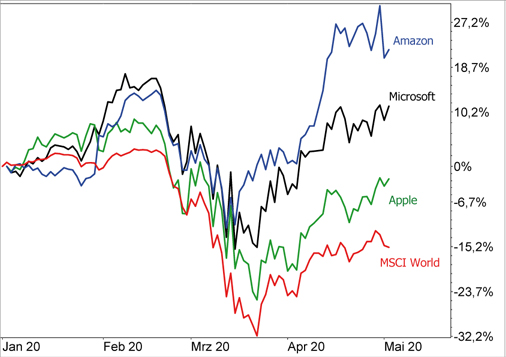

kommt gut durch die Krise... Aktien aus Branchen wie z.B. Versorger, Gesundheit und Nahrungsmittel werden gerne als "defensive Investments" bezeichnet. Das Geschäft in diesen Sektoren gilt als wenig von Konjunktur-Schwankungen abhängig, denn gegessen wird immer, Medikamente werden ebenfalls immer benötigt und auch der Strom-Verbrauch schwankt relativ wenig. In der Corona-Krise werden allerdings viele vermeintlich sichere Aktien ihrem Ruf nicht mehr gerecht, stattdessen scheinen Internet- und Technologie-Aktien wie Amazon, Microsoft, Apple u.a. zu den neuen „sicheren Häfen“ der Aktien-Welt zu mutieren. Das Internet zählt inzwischen zur wichtigen Infrastruktur und u.a. die genannten Unternehmen stellen diese Infrastruktur bereit. Zudem sind die Internet- und Software-Riesen sehr kapitalstark und können Krisen besser durchstehen als andere. Der Chart zeigt die Outperformance der US-Internet- und Technologie-Riesen gegenüber dem MSCI World-Index seit Anfang des Jahres:

Diese Krise macht Unterschiede

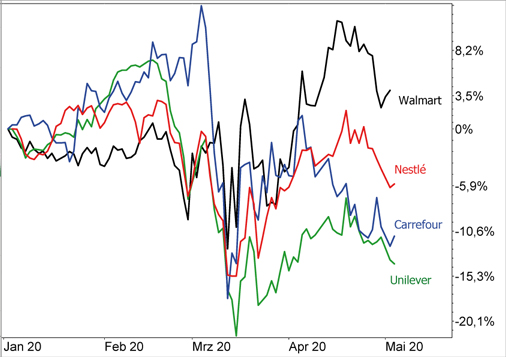

Dazu kommt, dass diese Krise besonders ist und die Unternehmen sehr unterschiedlich betroffen sind. Die Corona-Krise verstärkt mit ihren Kontakt-Beschränkungen den Trend zur Digitalisierung und davon profitieren u.a. die genannten Unternehmen. Die Branchen Internet, Software und natürlich Gesundheit erhalten einen Aufschwung. Das heißt aber aus meiner Sicht nicht, dass man sein langfristiges Aktien-Portfolio nun einseitig auf diese Branchen ausrichten sollte. Eine Höhergewichtung kann zwar durchaus angebracht sein, wenn die Aktien aus diesen Sektoren bisher untergewichtet waren, aber für ein ausgewogenes Portfolio sollten auch andere, traditionelle Branchen nicht fehlen. So gibt es durchaus das eine oder andere Börsen-Urgestein, das auch in Corona-Zeiten Anleger glücklich macht. Zu dieser seltenen Gattung zählen die Aktien der Handels-Riesen, allerdings nicht alle. Unternehmen wie Carrefour oder Unilever, die für eine Beschleunigung des Wachstums stark auf die Schwellenländer gesetzt haben, sehen sich jetzt einer Wachstumsdelle gegenüber. Vermeintliche Langweiler dagegen wie die US-Handelskette Walmart oder der Schweizer Nahrungsmittel-Riese Nestlé können in der Krise ihre Stärken ausspielen. Das legt jedenfalls die unterschiedliche Performance der Aktien seit Jahresbeginn nahe:

Hamsterkäufe treiben Umsätze

Nestlé verkündete ein überraschend starkes erstes Geschäftsquartal, weil sich viele Menschen in Europa und Nordamerika wegen der Corona-Krise mit Vorräten eindeckten. Gefragt waren vor allem Kaffee und Fertiggerichte, aber auch Produkte aus dem Heimtierbedarf und dem Gesundheitsbereich. Währungsbereinigt stiegen die Umsätze um 4,3 Prozent auf 20,8 Mrd. CHF und damit deutlich stärker als von den Analysten erwartet (+3%). Es war das höchste Quartalswachstum seit fünf Jahren! Dabei gab es deutliche Verschiebungen im Konzern. Wegen der geschlossenen Gastronomie brach der Umsatz im Professional-Bereich stark ein, während der Online-Handel mit knapp 30 Prozent stark zulegte und erstmals zehn Prozent des Gesamtumsatzes erreichte. Zu einer detaillierten Prognose für das Gesamtjahr sah sich das Unternehmen allerdings nicht in der Lage. Das ist verständlich, denn niemand kann seriös vorhersagen, welchen Verlauf die Corona-Krise noch nehmen wird. Nestlé zeigt sich dennoch vorsichtig optimistisch und strebt danach, den bereinigten Umsatz 2020 steigern zu können ebenso wie den bereinigten Gewinn pro Aktie. Das wertvollste europäische Unternehmen Die Umstrukturierung des Unternehmens soll auch in diesen Zeiten weitergehen. Erst im Januar wurde das US-Speiseeisgeschäft verkauft, bis Ende Juni soll auch Herta Charcuterie (Fleischwaren) losgeschlagen werden. Ebenfalls zum Verkauf steht die Yinlu-Sparte, während das Nescafé-Geschäft behalten und im Konzern weiterentwickelt werden soll. Akquisitionen bleiben möglich, erst kürzlich wurde im Gesundheitsbereich und beim Tierbedarf zugekauft. Zu den bekanntesten Marken von Nestlé gehören unter anderem Nescafé, Nesquik, Maggi, Thomy, KitKat, Buitoni, Smarties und Wagner, für Kinder Alete und Bübchen. Für Heimtiere gibt es umsatzstarke Marken wie Felix. Nestlé ist gemessen am Börsenwert das teuerste europäische Unternehmen und z.B. mehr als doppelt soviel wert wie die Nr. 1 in Deutschland, SAP. Auf den weiteren Plätzen in der europäischen Rangliste folgen übrigens die beiden Schweizer Pharma-Konzerne Roche und Novartis. Die drei Aktien zusammen dominieren auch den Schweizer Aktien-Index SMI mit einem Anteil von mehr als 50%. Die Dominanz wäre noch größer, wenn die Maximalgewichtung je Aktie nicht auf 18% gedeckelt wäre.

| Kennzahlen: Nestlé | | WKN / ISIN: | A0Q4DC / CH0038863350 | | Marktkapitalisierung: | 283,53 Mrd. CHF | | KGV2020e / KGV2021e: | 22,6 / 21,1 | | Dividendenrendite 2020e: | 2,7% |

Die Nestlé-Aktie konnte die Verluste des März-Crashs zeitweise wieder komplett kompensieren, gab allerdings zuletzt wieder nach. Charttechnisch ist die Aktie damit vor der Widerstandszone bei 110 CHF gescheitert, das Allzeithoch liegt bei 113 CHF.

Mein Fazit

Die Nestlé-Aktie hat in Krisenzeiten ihre Stärken gezeigt. Aus fundamentaler Sicht ist die Aktie mit einem Kurs-Gewinn-Verhältnis von 22,7 auf Basis des für 2020 erwarteten Gewinns auf dem aktuellen Niveau allerdings aus meiner Sicht nicht mehr günstig bewertet. Auch wegen der Unsicherheiten: Zum einen hat der Vorstand in seine Prognosen mögliche negative Folgen der Pandemie noch nicht eingearbeitet. Zum anderen wird sich auch das Konsum-Verhalten der Kunden wieder anpassen, sobald sich die Corona-Krise entspannt. Die gehorteten Vorräte müssen schließlich auch irgendwann verbraucht werden, was für schwächere Umsätze in künftigen Quartalen sorgen könnte. Auf der anderen Seite wird Größe in dieser Krise belohnt. Konzerne wie Nestlé können die Chance nutzen und ihre Marktposition durch Zukäufe weiter verbessern. Die Aktie bleibt daher ein europäisches Basis-Investment. Allerdings ist in den nächsten Monaten durchaus wieder mit schwächeren Kursen zu rechnen. Wichtiger Hinweis zum Handel der Nestlé-Aktie in Deutschland: Der Kauf von Schweizer Aktien über deutsche Börsen ist wegen des Streits zwischen der EU und der Schweiz über ein Rahmenabkommen seit einiger Zeit nicht mehr möglich. Wer dennoch nicht auf Papiere wie Nestlé verzichten möchte, muss entweder über den Börsenplatz Zürich ordern, was je nach Broker für viele Anleger mit hohen Kosten verbunden sein kann, oder auf den außerbörslichen Handel ausweichen (Lang&Schwarz, Baader Bank, etc.). Im außerbörslichen Handel ist generell besondere Vorsicht angebracht: Du solltest den Kurs genau beobachten und mit dem an der Schweizer Börse vergleichen. Am besten nicht unlimitiert ordern, sondern ein Limit knapp über dem aktuellen Kurs setzen.

Mein Podcast-Tipp: Rekord-Rallye nach Corona? Nach Corona wird es eine Krise geben, wie man sie noch nie gesehen hat. Das zumindest glaubt Donald Trump der meint, aufgrund der aufgestauten Nachfrage werde die Wirtschaft zurückschlagen, wie es noch nie jemand erlebt hat.

Man muss kein Anhänger von Donald Trump sein um dieser Theorie zuzustimmen. Was dran ist und wie eine solche Rallye aussehen kann, möchte ich in dieser Episode besprechen.

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (Smartphone, Tablet etc. mit Android)

→ Hier findest Du meinen Podcast auf Apple (Apple iPhone, iPad bzw. iTunes)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|