Setzen die Anleger ihr Verhaltensmuster von 2023 fort?

Setzen die Anleger ihr Verhaltensmuster von 2023 fort?

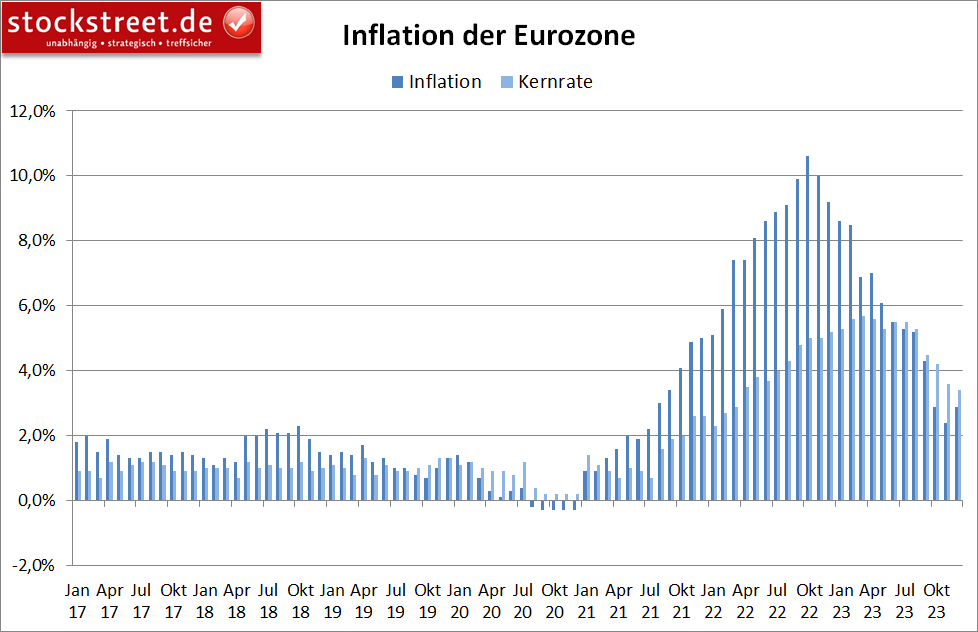

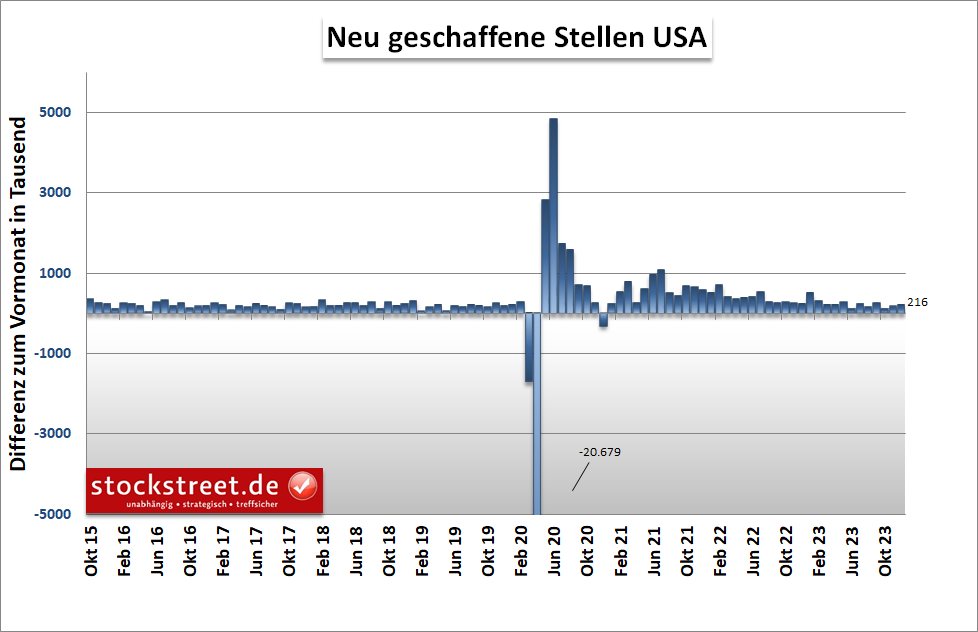

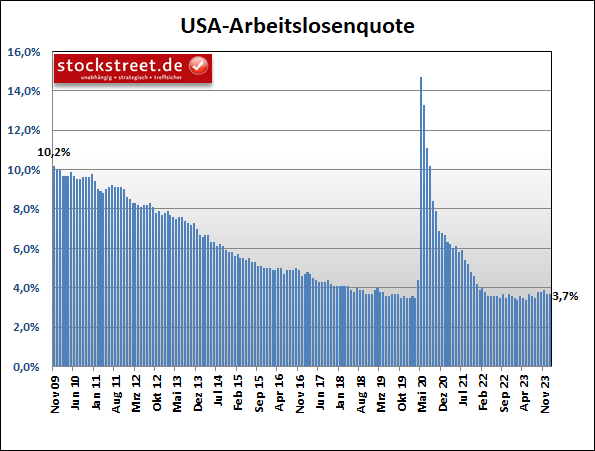

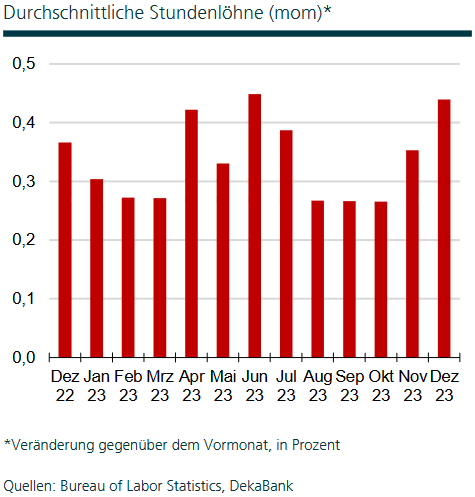

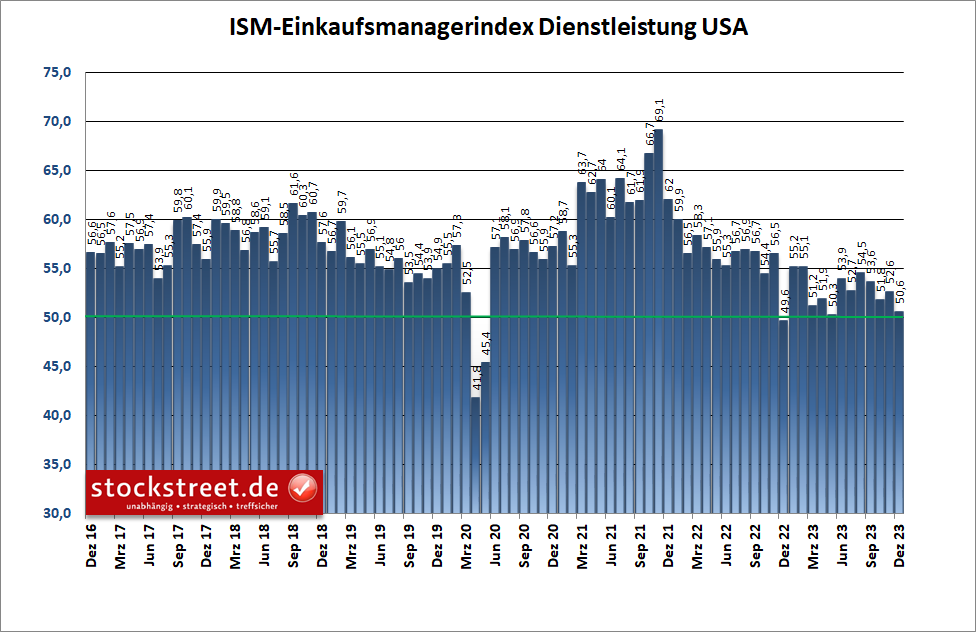

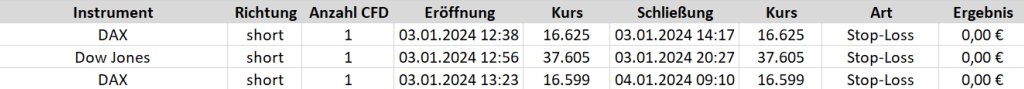

von Sven Weisenhaus Die Börsen wissen auch im neuen Jahr zu überraschen. Denn sie haben relativ wenig von dem gemacht, was man gewöhnlich von ihnen erwarten konnte. Bereits im vergangenen Jahr zeigten die Aktienmärkte mit extremen Rallys ein Verhalten, welches statistisch nur sehr selten vorkommt. Vor allem, dass es bei den starken Kursgewinnen ab Ende Oktober kaum zu nennenswerten Rücksetzern kam, war rekordverdächtig. Und über den Fehlstart in das neue Jahr hat Torsten Ewert gestern bereits berichtet (siehe „Die Januar-Effekte – hilfreich oder nutzlos?“). Demnach kommt es in den ersten Handelstagen eines Jahres in den meisten Fällen zu steigenden Kursen – aber nicht in diesem Jahr. Nasdaq Composite startet überraschend schwach ins neue Jahr Besonders auffällig waren dabei die US-Technologieaktien. Der Nasdaq Composite gab am ersten Handelstag des Jahres 2024 um 1,63 % nach, womit er laut den Experten von Bespoke Investment den viertschlechtesten Start in ein neues Jahr in seiner Geschichte seit 1972 erwischte. Zudem war es erst das 5. Mal, dass er ein Jahr mit einem Tagesrückgang von mehr als 1,5 % begann. Auch am Folgetag verlor der Technologieindex recht stark und er fiel in den ersten beiden Handelstagen um jeweils mehr als 1 %, was es laut meinen Informationen sogar erst zweimal gegeben hat: 2005 und 1980. Aber damit nicht genug: Auch der Donnerstag endete im Minus. Und das war der 5. Handelstag in Folge mit Verlust (siehe rotes Rechteck im folgenden Chart).  So etwas gab es zuletzt im Oktober 2022, was zeigt, wie stark das Jahr 2023 verlief. Vertauschte Volatilität Auch eher selten zu beobachten ist eine hohe Volatilität an den ersten Handelstagen, da viele Händler in dieser Zeit noch im Urlaub sind. Erst ab der zweiten Januar-Woche ist daher mit zunehmenden Kursschwankungen zu rechnen. Doch in diesem Jahr zeigte sich das genaue Gegenteil: Die erste Woche war recht schwankungsfreudig, während gestern und heute, also an den ersten Handelstagen der zweiten Jahreswoche, nur anfänglich Schwung im Markt war. Und bereits gestern nahm die Volatilität im Handelsverlauf kontinuierlich ab, bis sich die Kurse nur noch Pünktchen für Pünktchen vom Fleck bewegten. Setzen die Anleger ihr Verhaltensmuster von 2023 fort? Dabei legten die Notierungen kontinuierlich und wie an der Schnur gezogen zu, was sich auch beim Jahresendhandel 2023 beobachten ließ. Setzen die Anleger also ihr Verhaltensmuster fort, indem vor allem wieder auf die Big Techs gesetzt wird? Auch damit dürften die Börsen viele Anleger überrascht haben, die angesichts der Schwäche der ersten Handelstage mit nachhaltigeren Gewinnmitnahmen gerechnet hatten. Zinssenkungserwartungen leicht gesunken Dabei haben sich die Rahmenbedingungen inzwischen etwas geändert. Denn die Zinssenkungsspekulationen wurden etwas zurückgedrängt, unter anderem aufgrund der Wortmeldungen einiger Notenbank-Mitglieder. Die Rendite der 10-jährigen US-Staatsanleihe hat daher seit Ende 2023 wieder zugelegt.  Das kann man als Grund für den schwachen Jahreswechsel der zinssensitiven Technologieaktien ausmachen. Inflation der Eurozone steigt zum Jahreswechsel Auch die Konjunkturdaten der vergangenen Woche haben zu der etwas reduzierten Zinssenkungserwartung beigetragen. So zeigte sich am Freitag, dass die Inflation in der Eurozone wieder auf dem Vormarsch ist. Denn die Verbraucherpreise legten im Dezember um 2,9 % im Vergleich zum Vorjahresmonat zu, nach nur noch +2,4 % im November. Damit hat sich die Inflation nach 7 Monaten mit Rückgängen erstmals wieder erhöht. Das war allerdings keine große Überraschung. Denn Volkswirte hatten aufgrund von Basiseffekten sogar mit einem Anstieg auf 3,0 % gerechnet.  Die Kerninflation, in der die schwankungsanfälligen Energie- und Lebensmittelpreise sowie Alkohol und Tabak ausgeklammert bleiben, ging dagegen im Dezember auf 3,4 % zurück, nach 3,6 % im November. Dennoch ist zweifelhaft, ob die Europäische Zentralbank (EZB) bereits im 1. Quartal 2023 eine Leitzinssenkung vornehmen wird, da die Inflation auch im Januar von Sonderfaktoren beeinflusst sein wird. Erst ab Februar ist bei der Teuerung mit einer Wiederaufnahme des Abwärtstrends zu rechnen. Und es ist davon auszugehen, dass die EZB erst klare Hinweise dafür sehen will, bevor sie verfrüht die Zinsen senkt (siehe dazu auch „Zu frühe Zinssenkungen können Schaden anrichten“). Starker US-Arbeitsmarktbericht dämpft die Zinssenkungserwartungen Derweil wurde die US-Notenbank mit sehr uneinheitlichen Daten konfrontiert. So wurde einerseits ebenfalls am Freitag gemeldet, dass in den USA die Zahl der Beschäftigten außerhalb der Landwirtschaft im Dezember um 216.000 zugelegt hat. Erwartet wurde ein Wert von “nur” 175.000.  Die Arbeitslosenquote blieb bei niedrigen 3,7 %, anstatt wie prognostiziert wieder auf 3,8 % zu steigen.  Zudem legten die Löhne im Monatsvergleich um 0,4 % bzw. im Jahresvergleich um 4,1 % zu, statt erwarteten 0,3 % bzw. 3,9 %.  Dieser überraschend starke Arbeitsmarktbericht dämpfte daher die Spekulationen über eine baldige Leitzinssenkung der Federal Reserve (Fed). Schwache ISM-Daten heizen Zinssenkungsspekulationen an Der ISM-Dienstleistungsbericht erzählte wenig später am selben Tag eine andere Geschichte. Denn der Gesamtindex fiel unerwartet deutlich um 2,1 auf 50,6 Punkte, womit er nicht nur auf dem niedrigsten Niveau seit Mai 2023 landete, sondern auch nur noch knapp oberhalb der Schwelle von 50, ab der Wachstum signalisiert wird. Von Reuters befragte Experten hatten nur mit einem Mini-Rückgang auf 52,6 Punkte gerechnet.  Dabei ging vor allem die Beschäftigungskomponente dramatisch zurück (von 50,7 auf 43,3), und zwar auf den niedrigsten Stand seit dreieinhalb Jahren. Und das heizte die Zinssenkungsspekulationen wieder an. Trendloser Markt erschwert das Trading Kein Wunder also, dass die Volatilität vor allem im Umfeld dieser Daten in der ersten Handelswoche des neuen Jahres erhöht war und die Börsenkurse vor allem auch am Freitag Kapriolen schlugen – am Aktien-, Anleihe- und Devisenmarkt. Beim Börsenbrief „Target-Trend-CFD“, bei dem es weit überwiegend um sehr kurzfristiges Trading geht, habe ich versucht, diese Kursbewegungen zu nutzen. Da sich aber kein klarer Trend bildete, sondern Kursrückgänge immer wieder schnell aufgeholt wurden, waren diese Versuche nicht erfolgreich – kein Gewinn, aber immerhin auch kein Verlust.  Und beim Börsenbrief „Börse-Intern Premium“, der defensiver ausgerichtet ist, habe ich es wie Torsten Ewert gehalten und zu Jahresbeginn auf neue Transaktionen verzichtet. Denn den Signalen der ersten Handelstage sollte man nicht trauen. Erst wenn sich das Marktgeschehen im neuen Jahr „eingespielt“ hat, kann an von nachhaltigeren Trends ausgehen. Ich hoffe jedenfalls, dass Sie gut ins neue Jahr gerutscht sind und 2024 für Sie in jeglicher Hinsicht hervorragend verläuft! Ihr

Sven Weisenhaus

www.stockstreet.de

|